Re: Nicolas Correa (NEA)

Si los resultados son excelentes no van a poder frenarla. En septiembre se puede ir perfectamente a las puertas de los 5€.

Un abrazo.

CÓDIGO AMIGO

Si los resultados son excelentes no van a poder frenarla. En septiembre se puede ir perfectamente a las puertas de los 5€.

Un abrazo.

Y con todo el rollo que se trajeron, con el valor por accion para compra de autocartera en la Junta... ¿no van a comprar nada?

primero compraran los del consejo., toda la actual autocartera es para Carmen pinto., después tendrán que comprar para seguir pagando en acciones

semana previa a resultados ., apuesto por un resultado neto de unos 2,8 millones ., en julio el consejo compro 270.000 acciones y apartir de los resultados pueden volver a comprar ., y espero que también la empresa empiece a cargar la mochila de acciones pues tiene la aprobación del consejo para llegar al 5%., los resultados van a ser excelentes no solo en beneficio neto ., sino también en engorde de cartera de pedidos ., espero estar cerca de 40 kilos., con lo cual estaría ya asegurada la facturacion del resto del año ., sino también en reducción de deuda ., espero que la deuda financiera neta no pase de 5 kilos., este año va a ser expectacular ., y solo es el primero de minimo 3 años muy muy buenos., y ahora la empresa esta mejor preparada para si llega la crisis no tener perdidas grandes ., puesto que solo tiene 1 centro de trabajo ., y menos empleados ., y sin deuda alguna., buena suerte a todos

Buenos dias!

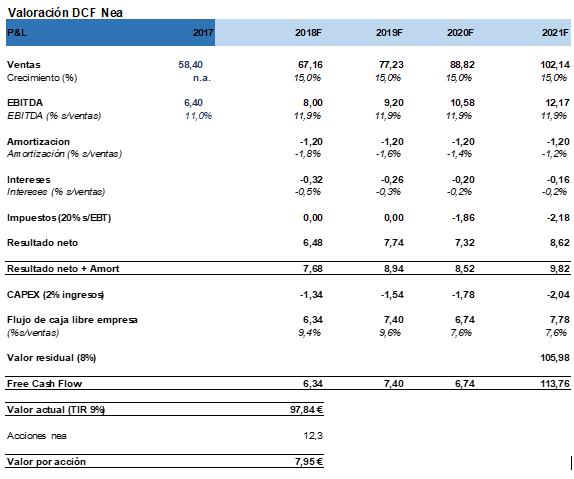

Me gustaría compartir con vosotros un cuadro que hice con una valoración de NEA.

Creo que es interesante empezar con un enfoque de un DCF y hasta didáctico.

En mi opinión, he puesto unas hipótesis bastantes conservadoras:

Como podemos comprobar, esto indicaría que estaríamos dispuestos a pagar en 2018 unos 8€/acción hoy si las hipótesis del DCF se cumpliesen.

Por otro lado, creo que es aún más interesante poder hacer un análisis con múltiplos:

Tenemos cerca resultados del 1 semestre 2018 y esto nos dará mucha más visibilidad....

Pero, en mi opinión, si el escenario conservador a nivel fundamental nos ofrece estos números...a la mínima que la empresa superase expectativas explota.

te olvidas de 2 factores importantes .,las ventas de la nave por unos 6 millones y la participación en la filial china por unos 2,5., son 8,5 millones que entraran en caja antes de 2020., con lo que las cargas financieras serán inferiores ., y también las amortizaciones

Así es, esto es debido a que he intentado hacerlo lo más conservador posible para tener una base sólida:

En resumen, la realidad podrá ser mejor que el modelo adjuntado pero he intentado hacerlo lo más conservador para que no sea peor (aunque el futuro es incierto y todo puede pasar).

De esta forma, todo lo bueno que sabemos y no está indicado sólo sumará más valor.

este año no veo mas de 200.000 euros de cargas financieras ., y el año que viene casi nulo., y se deja de amortizar el fondo de comercio de la compra de anayak que son 500.000