Seguro que alguna vez has oído hablar de las diferentes formas de remunerar al accionista. En realidad, las dos más famosas son los dividendos, pero también la recompra de acciones.

Entonces, ¿Recompra acciones o pago del dividendo?. Esta pregunta genera uno de los debates más hablados y extensos sobre cuál es la mejor remuneración al accionista. En este artículo intentaremos dar luz a esta cuestión.

Recompra de acciones vs dividendos: ¿Qué es mejor?

Básicamente, existen dos formas en que la empresa reparte entre sus accionistas parte de los beneficios obtenidos

-

Dividendo: la primera, y la históricamente más utilizada, es la abonar un dividendo ,bien en efectivo o a través de acciones.

-

Recompra de acciones: la segunda opción, altamente popularizada en los últimas décadas, es mediante la recompra de acciones (en ingles share buyback). Tanto se ha popularizado que en USA, entre 1998 y 2020, los importes dedicados a la recompra de acciones superaron a los pagos dedicados a los dividendos.

*Fuente: S&P Global

Esta popularidad en Estados Unidos se ha ido globalizando. A día de hoy empresas europeas y asiáticas suelen realizar estos programas de recompras de acciones y, en ocasiones, combinado con el pago de dividendos.

¿Qué es un dividendo?

Brevemente, un dividendo es la distribución en efectivo o en acciones que una empresa realiza a sus accionistas como parte de sus ganancias obtenidas durante un período determinado.

El dividendo es pagado periódicamente, generalmente de forma trimestral, semestral o anual, y la cantidad se determina de acuerdo con las políticas de dividendos de la compañía y lo acordado en la Junta General de Accionistas.

👉 Más información: Invertir en dividendos: Guía básica para principiantes

¿Qué es una recompra de acciones?

Según Peter Lynch en su libro ‘Un paso por delante de Wall Street’ decía que recomprar acciones es la mejor y más sencilla manera de un negocio para recompensar a sus accionistas.

La recompra de acciones es una práctica empresarial en la que una compañía compra sus propias acciones emitidas anteriormente en el mercado. Esto significa que ya no están disponibles para su negociación en el mercado de valores.

Dado que una empresa no puede tener accionistas propios, las acciones recompradas se cancelan o permanecen en el balance de la empresa (conocido como autocartera). En cualquier caso, las acciones dejan de tener derecho a dividendos y pierden sus derechos de voto.

Tal como sucede con el dividendo, la Junta General de Accionistas es donde se decide como es el proceso de recompra de acciones, tanto en cantidad como en plazo.

Una vez aprobado el programa de recompra de acciones, existen cinco maneras de realizarlo:

- Oferta pública de adquisición de precio fijo

- Oferta pública de adquisición de acciones en subasta holandesa

- Recompra de acciones en el mercado abierto,

- Distribución de derechos de venta transferibles

- Recompra de acciones dirigida.

A pesar de existir varios modos de recomprar acciones, el 95% de las recompras de acciones se realizan a mercado abierto. Eso sí, para comprar las acciones en el mercado, deben respetar la regulación vigente que, para esta operativa en particular, fija límites en el volumen máximo diario y establece unas normas para no generar tendencia en el precio del valor.

¿Cuál es el efecto de una recompra de acciones al accionista?

El efecto de la recompra de acciones puede beneficiar a los inversores al aumentar el valor de las acciones restantes y señalizar la confianza de la empresa en su propio valor futuro. Esto puede elevar la confianza del mercado y, potencialmente, el precio de las acciones, además de proporcionar una mayor participación en la empresa para los accionistas existentes.

De hecho, el impacto de una recompra para los accionistas se comprende mejor con un ejemplo concreto.

Un accionista tiene 100 acciones de una empresa con 10.000 acciones en circulación. Esta empresa obtiene 2.000 euros de beneficio y decide repartir 1.000 euros en dividendos entre todos sus accionistas:

-

Sin recompra de acciones: con las 10.000 acciones en circulación, el BPA sería de 20 céntimos (2.000 euros entre 10.000 acciones) y el DPA sería de 10 céntimos (1.000 euros entre 10.000 acciones). Así que el accionista con 100 acciones recibiría 10 euros en dividendos.

- Con una recompra de 3.000 acciones: tras la recompra existen menos acciones en circulación (7.000), por lo que el BPA sería de 28.5 céntimos de euro por acción (2.000 euros entre 7.000) y el DPA aumentaría hasta los 14.28 céntimos (1.000 euros entre 7.000). El accionista con 100 acciones recibiría 14.28 euros en dividendos.

Se observa que con la recompra de acciones el accionista aumentó su dividendo un 70% y su participación en la empresa del 1% al 14,28%. Además, la empresa mejoró su BPA en un 35%.

Sin embargo, no es oro todo lo que brilla, ya que las recompras pueden reducir la liquidez de las acciones y generar preocupaciones sobre la falta de mejores oportunidades de inversión para el capital de la empresa. Aunque pueden ser una forma eficiente de devolver capital a los accionistas, también pueden ser vistas como una señal negativa si se percibe que la empresa no tiene mejores usos para su efectivo.

¿Porqué una empresa realiza una recompra de acciones?

El equipo directivo busca la mejor forma de invertir sus ganancias, y en muchas ocasiones lo mejor es reinvertir en la propia empresa y en sus accionistas. Algunas de las motivaciones por la que la empresa realiza una recompra de acciones:

-

Incrementar el valor de las acciones: al reducir la cantidad de acciones en circulación, la empresa suele aumentar el valor de cada acción en el mercado, lo que beneficia a los accionistas.

-

Mejorar los ratios financieros de la empresa: como el beneficio por acción o el dividendo por acción.

-

Adquirir sus acciones cuando los gestores consideran que están infravaloradas.

-

Distribuir capital a los accionistas con un alto grado de flexibilidad en cantidad y plazos. La directiva tiene más tiempo en retribuir al accionista sin comprometer a corto plazo la tesorería de la misma.

-

Para absorber el aumento en el número de acciones en circulación debido al ejercicio de opciones sobre acciones: con esta práctica la directiva busca la estabilidad en el numero de acciones en circulación.

-

Para defenderse de adquisiciones hostiles (OPAs): al recomprar acciones, la empresa aumenta su participación en el mercado y dificulta que otra empresa adquiera un control mayoritario.

Ventajas de la recompra de acciones (buybacks) vs el cobro del dividendo

Vale, ya sabemos que tanto la recompra de acciones, como el cobro de dividendos son dos de las formas de remunerar al accionista. PEro, ¿qué ventajas plantea cada una de esta formas, frente a la otra?

Bueno, vamos a verlo.

¿Qué beneficios le aporta a un inversor por dividendos la recompra de acciones?

Aunque no se reciba el dividendo, el inversor en dividendos no puede obviar algunos beneficios que aportan los programas de recompra de acciones:

-

Aumento del retorno por dividendo: la empresa puede distribuir la misma cantidad de dividendos entre menos acciones, por lo que el accionista recibe más dividendos.

-

Aumento del precio por acción: Al existir menos acciones, su demanda en el mercado puede aumentar, lo que significa un aumento en la cotización de la empresa.

-

Mayor participación en la empresa: los accionistas tienen una mayor participación en la empresa sin haber realizado un desembolso económico.

-

Beneficios fiscales: mientras que al recibir el dividendo hay un peaje fiscal, con la recompra de acciones éste no existe. Solo existe impacto fiscal al vender las acciones con plusvalías.

¿Qué beneficios le aporta a un inversor por dividendos el dividendo?

El objetivo principal de la estrategia de inversión en dividendos es recibir ingresos regulares sin necesidad de vender las acciones, pero hay más:

-

Estabilidad y previsibilidad: las empresas que pagan dividendos de forma recurrente suelen ser empresas sólidas y estables.

-

Protección contra la inflación: dado que los dividendos suelen crecer con el tiempo, pueden ayudar a proteger el poder adquisitivo del inversor contra la inflación.

-

Menor volatilidad en el mercado: las acciones que pagan dividendos suelen ser menos volátiles en comparación con aquellas que no lo hacen e incluso aquellas que realizan recompras de acciones.

-

Decisión total sobre el dividendo: el inversor puede elegir a qué destinar dicho dividendo, si a invertirlo en la misma empresa, en otra compañía o para su uso personal.

👉 Por cierto, si te interesa este tema, te dejo aquí con un artículo de los mejores dividendos de 2024

¿Cuáles son las desventajas de la recompra de acciones? | La cara B

Tomando como referencia los beneficios de ambas opciones parece que a un inversor en proceso de construcción de la cartera le es mucho más efectivo la recompra de acciones que recibir el propio dividendo. Sin embargo, esta opción tiene sus claroscuros a la hora de ejecutarse.

-

Imperfecto timing: por lo general en épocas de mercado alcista se produce una mayor recompra de acciones, mientras que se reduce cuando la economía entra en crisis, como por ejemplo en la crisis de COVID-19. Ello hace que la directiva recompre a precio elevados y sin embargo, no realice recompra cuando la empresa está infravalorada.

-

Intereses desalineados entre directiva y accionista: la directiva puede realizar recompras de acciones para cumplir sus objetivos personales. Recibir un bonus en su salario si la empresa llega a una cotización determinada o mejora los ratios financieros.

-

Menor penalización que un recorte de dividendo: las empresas que han eliminado por ciertas razones su programa de recompra de acciones se ven menos penalizadas en la cotización que si fuera un recorte o suspensión del dividendo. Por ello la directiva prefiere esta forma de remuneración al accionista.

¿Cómo puedo conocer las empresas que recompran acciones?

Entre la multitud índices financieros existe un índice que contempla como factor clave la recompra de acciones, el S&P 500 Buyback Index. Este índice busca medir el desempeño de las principales 100 acciones con los ratios más altos de recompra en el S&P 500.

En la propia página web se puede comparar este índice con el resto de índices S&P. Comparado con el S&P 500 tiene una rentabilidad menor en todos los marcos temporales que permite la web (de uno a diez años).

Fíjate en este marco temporal de 5 años

*Rentabilidad del S&P 500 Buyback Index (blanco) frente al S&P 500 (azul) en un marco temporal de cinco años.

Y bueno, para que tengas mayor información, las 10 primeras empresas que conforman el indice son:

| Empresas | Ticker | Sector | ¿Dónde comprar? |

|

Deckers Outdoor |

DECK | Consumo discrecional |

|

| NTAP | Tecnológico | Comprar en Freedom24 |

|

| AAPL | Tecnológico | ||

| GS | Financiero | ||

| RL | Consumo discrecional |

Comprar en |

|

| VRSK | Industrial | ||

| FOXA | comunicación | ||

| UHS | Salud |

Comprar en |

|

| DVA | Salud | ||

| NRG | Utilities |

|

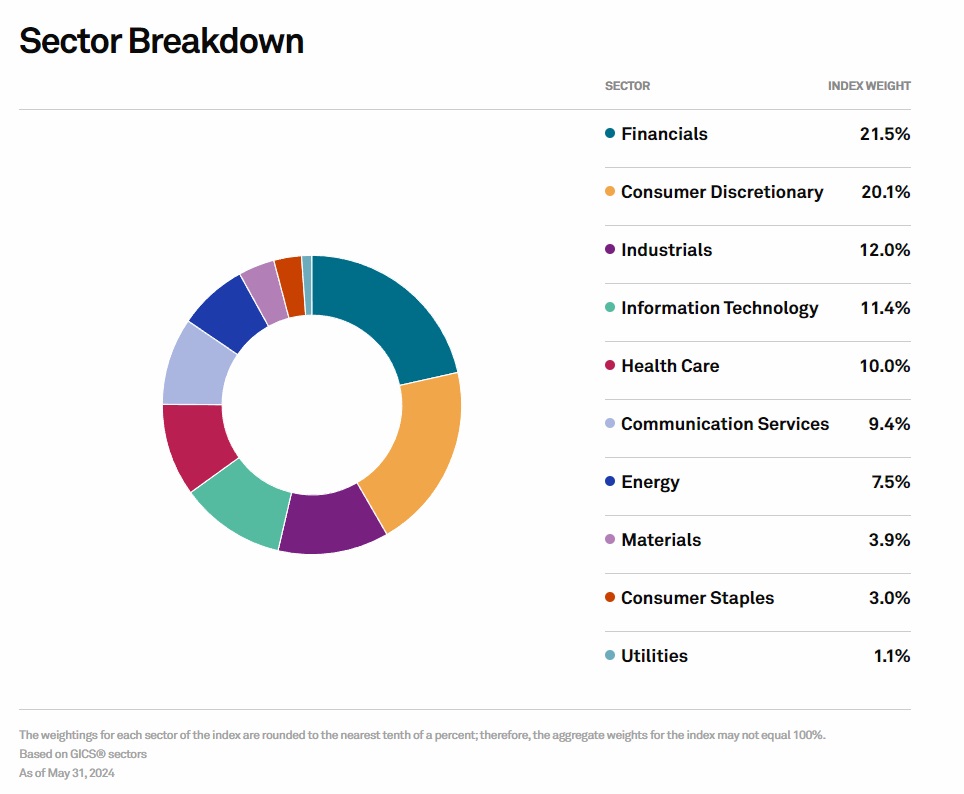

Y también te dejo la composición por sectores de aquellos mayor número de recompras efectúan.

Como puedes observar, destacan claramente dos de ellos, el financiero y el de consumo discrecional. En buena parte, esto se debe a que no tienen tantos proyectos en los que reinvertir, y prefieren retener al accionista, vía recompras.

¿Cómo invertir en Buybacks a través de ETFs?

Otra forma de invertir en recompras de acciones (buybacks), es a través de los famosos ETFs, lo que puede ser una estrategia efectiva para capitalizar en empresas que están devolviendo valor a los accionistas mediante la recompra de sus propias acciones.

Te dejo por aquí con algunos de ellos:

-

Amundi S&P 500 Buyback UCITS ETF EUR (C)

- Ticker: B500

- ISIN: LU1681048127

- TER: 0,15%

- Acumulación

-

Invesco Global Buyback Achievers UCITS ETF

- Ticker: BBCK

- ISIN: IE00BLSNMW37

- TER: 0,39%

- Distribución trimestral

-

Amundi ETF S&P 500 Buyback UCITS ETF USD

- Ticker: AFIA

- ISIN: LU1681048556

- TER: 0,15%

- Acumulación

¿Cómo afecta la recompra de acciones para la fiscalidad del inversor en España?

La recompra de acciones por parte de una empresa puede tener varios efectos fiscales para los inversores, dependiendo del país y las leyes fiscales aplicables. A continuación, se describen los efectos fiscales según el sistema tributario español:

-

No hay un impacto fiscal directo inmediato: Si un inversor no vende sus acciones durante la recompra, no hay un evento imponible inmediato. La recompra puede aumentar el valor de las acciones restantes, ya que, como hemos visto, reduce el número de acciones en circulación. Sin embargo, este incremento en el valor no se grava hasta que el inversor decida vender las acciones.

-

Dividendos frente a ganancias de capital: En España las ganancias de capital tienen un tratamiento fiscal, al igual que los dividendos. Por ende, si tras una recompra de acciones, el inversor decide venderlas, aprovechando una eventual plusvalía, entonces en ese momento, si que deberá tributar dicha venta, gravándose entonces como una ganancia de capital, en los siguiente tramos:

-

Entre 0,01 y 6.000 euros: el impuesto grava el 19%.

-

Entre 6.000 y 50.000 euros: Hacienda actúa sobre el 21%.

-

Entre 50.000 euros y 200.000 euros: sobre 23%.

- Plusvalías superiores a 200.000 euros: la tasa marginal del 26%.

-

👉 Para más información: Fiscalidad de acciones 2024

En resumen, no existe una fórmula mejor entre utilizar la recompra de acciones y el pago de dividendos en efectivo, ya que depende principalmente de factores como la filosofía de la directiva, y sus ocultas intenciones, y el perfil del inversor.

En condiciones normales y que el inversor no necesite el dividendo, la recompra de acciones es más efectiva para el inversor, a costa de perder flexibilidad en la decisión de destinar el dividendo.

Sin embargo, en muchas ocasiones no es necesario elegir entre una u otra opción, ya que existen empresas que realizan ambas estrategias. Y este tipo de empresas son muy adecuadas para que formen parte de la cartera de inversión.

_col.jpg?1696413429)