Tesis Relatech (RLT)

Indice:

1- Historia & Entendimiento del negocio

2- Calidad del negocio & Ventajas competitivas

3- Entendimiento & Perspectivas del sector

4- Calidad equipo directivo

5- Competidores

6- Drivers de crecimiento

7- Análisis estados financieros

8- Escenarios Valoración

9- Análisis de riesgos

10- Inversión Quality Value

1- Historia & Entendimiento del negocio

Relatech (RLT) es una consultora digital italiana que se dedica a ofrecer servicios de transformación digital principalmente a PYMES y grandes empresas. Sector que ellos denominan como Digital Enabler Solution Knowledge.

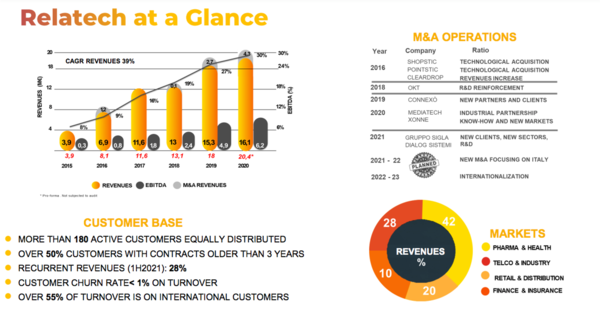

Métricas clave de Relatech:

- Cuenta con más de 180 clientes

- 28% de los Ingresos recurrentes

- Más del 50% de los contratos con los clientes tienen una duración mayor de 3 años.

- Tasa cancelación de clientes por debajo del 1%

- El 55% de sus ventas provienen fuera de Italia

- Su principal sector es el cuidado de la salud, 42% del revenue

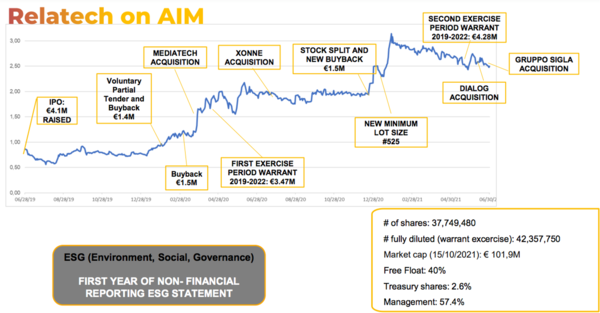

- Market cap entorno a 100M con un free flout del 40%

- 37M de acciones. 2,6% en posesión de la compañía y 57% en el management.

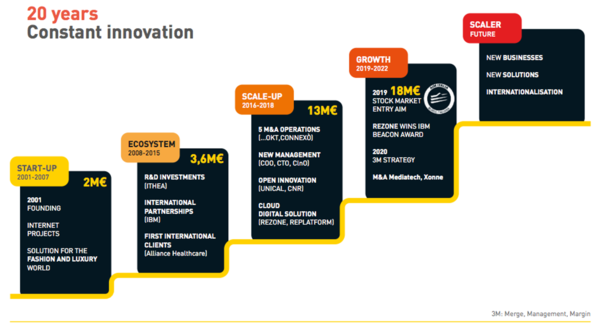

Relatech es una historia de crecimiento desde ser una startup a tener actualmente una capitalización en bolsa entorno a 100M:

Crecimiento experimentado principalmente a través de adquisiciones, sobre todo en 2020 y 2021 tras su IPO.

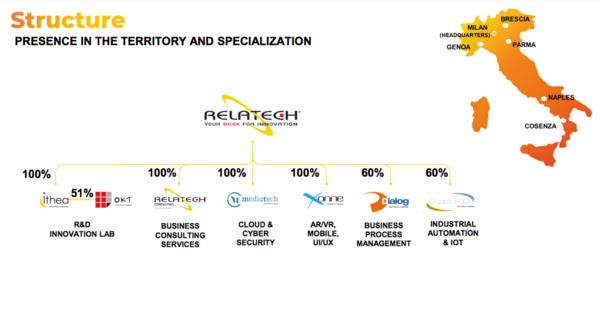

A continuación podéis ver la estructura societaria, a la cual habría que añadir las últimas adquisiciones (luego la analizamos en detalle):

Podéis ver a continuación un breve explicación de la especialización de cada una de ellas:

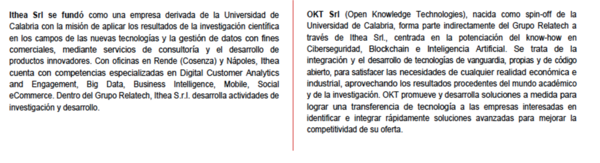

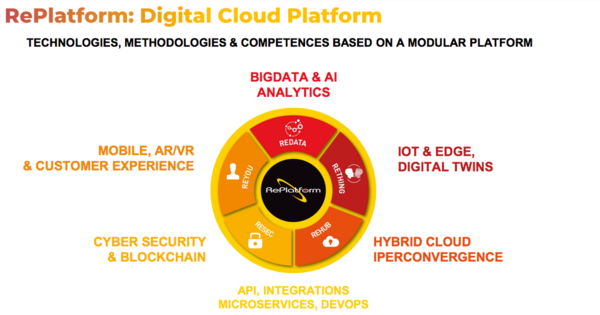

Propuesta Valor: Plataforma RePlatform

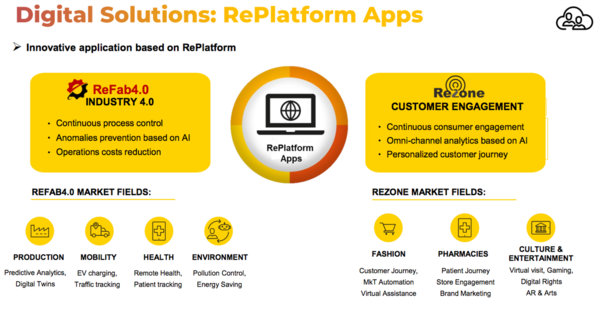

La principal propuesta de valor y lo que les diferencia de sus competidores es su plataforma denominada de RePlatform, es una plataforma modular en la nube que ofrece diferentes productos y servicios en las siguientes áreas:

- BigaData & Analytics

- IOT & EDGE Digital Twins

- Hybrid cloud

- AP, Integrations microservices, DevOps

- Cyber security & Blockchain

- Mobile, AR/VR & Costumer Experience

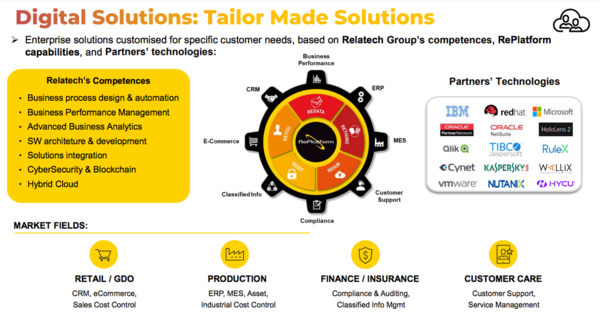

Esta plataforma utiliza también otras herramientas de otros partners como IBM, Redhut, Microsoft, etc. pero lo que le permite es la concentración de los diferentes servicios en un solo producto, simplificando y mejorando la operativa de las empresas.

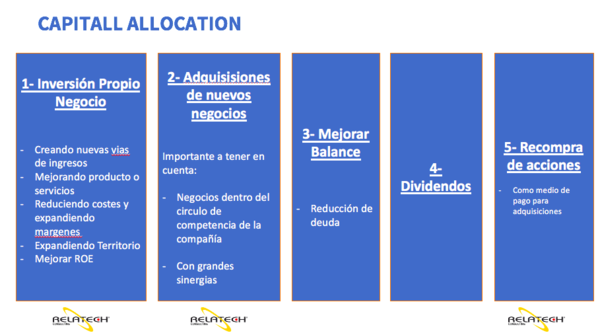

La construcción y evolución de la plataforma es la principal inversión de la compañía la cual destina el 23% del revenue a su mejora e innovación. Actualmente esta inversión esta penalización la generación de caja pero le ofrece un apalancamiento operativo que será exponencial conforma vaya ganando escala. Cierto es que seguirá destinando una fuerte inversión para su innovación pero con una escala mayor la optimización de costes será también mayor.

La plataforma ofrece ventaja competitivas pero también ofrece un riesgo tecnológico, el cual entraremos en detalle más adelante.

En definitiva esta es la principal diferencia con peers similares que simplemente revenden servicios o productos de terceros y posteriormente ofrecen servicios de mantenimiento.

Lineas de negocio

Relatech cuanta con dos lineas de negocio:

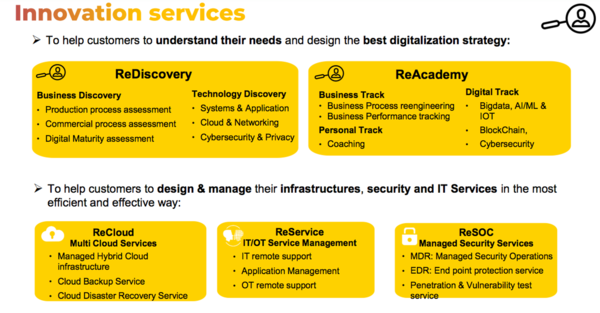

- Servicios de innovación(30% del revenue): son servicios de consultoría tecnológica que se ofrecen a los clientes para ayudarles a analizar sus necesidades y diseñar la vía de innovación más adecuada.

- Soluciones digitales (70% del revenue. Es aquí donde están la mayoría de ingresos recurrentes) que a su vez se subdividen en:

– Soluciones verticales, es decir, soluciones basadas en RePlatform diseñadas para resolver necesidades específicas en determinados sectores del mercado.

– Solución personalizada, es decir, soluciones desarrolladas sobre la base de la funcionalidad de RePlatform para satisfacer las necesidades específicas de un cliente. En este caso, el valor de RePlatform y sus módulos internos es que constituyen un acelerador empresarial fundamental en términos de tiempo de comercialización, para Relatech y para el cliente.

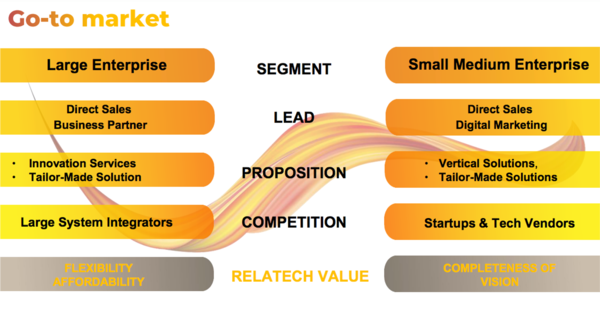

Los clientes de Relatech pueden ser tanto grandes empresas como empresas medianas y pequeñas, no han revelado el % de cada una de ellas en revenue. Como podemos ver para cada tipo de cliente tienen una estrategia diferente. Recientemente han contratado a un director de sales proveniente de IBM para seguir mejorando sus ventas

A continuación podemos ver un par de casos de éxito para cada linea de negocio:

2- Calidad del negocio y ventajas competitivas

Una vez entendido el negocio de Relatech vamos a indagar más en el y en sus ventajas competitivas

Las ventajas principales de este tipo de negocio son: (ordenadas de foso más ancho a más estrecho)

- Coste de sustitución: existen costes económicos en tiempos de formación y conocimiento de la plataforma por parte de los empleados y en tiempos de desarrollo ante un potencial cambio de toda la infraestructura tecnológica implementada por RLT. Es su principal ventaja competitiva, ya que el cambio de proveedor de un cliente tiene unos costes hundidos que es muy difícil que asuma, tal y como refleja la métrica que solo 1% de los clientes abandona Relatech. El coste de sustitución también proporciona recurrencia de clientes por el mantenimiento de servicios y este aspecto potencia el poder de fijación de precios al tener cautivos a sus clientes

- Efecto red: en este tipo de negocios también aplica el efecto red, ya que cuanto más clientes utilicen la plataforma y servicios de Relatech más conocida será, más valiosa será. Además incentiva las sinergias entre clientes utilizando la misma plataforma y mismos servicios

- Activo intangible: a diferencia de sus competidores, Relatech ha creado una plataforma modular en la nube a través de la cual vende sus servicios. Aunque con un foso más estrecho debido a los riesgos tecnológicos es un activo intangible que puede marcar la diferencia. En la última presentación anual destacaron que los ingresos recurrentes se situaron en un 27% del total, experimentando un crecimiento del 41% YoY, debido principalmente a las mejoras en plataforma gracias a la inversión realizada en I+D+I.

Y son estas ventajas competitivas las que le permiten tener unos ratios financieros deseados por cualquier inversor:

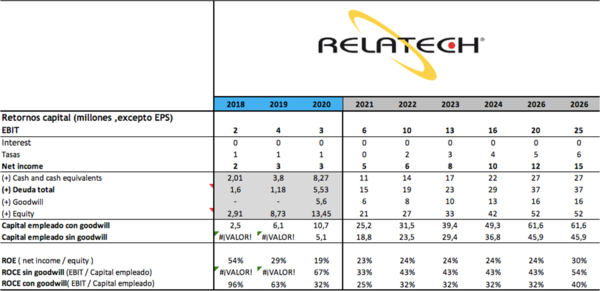

Principales ratios sobre el retorno del capital (2022):

- ROE: 24%

- ROCE con goodwill: 43%

- ROCE con goodwill: 32%

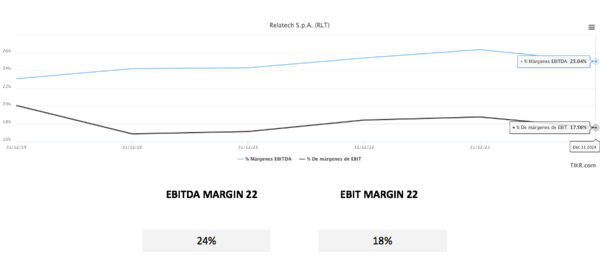

Márgenes (2022):

- EBITDA Margin: 24%

- EBITMargin: 18%

A estos ratios se suma un crecimiento constante de revenue, EBITDA, beneficios, márgenes y valor en libros:

Teniendo un buen comportamiento durante la crisis 2020, con crecimiento menor pero con estabilidad en los márgenes y aprovechando las oportunidades para realizar adquisiciones como luego veremos.

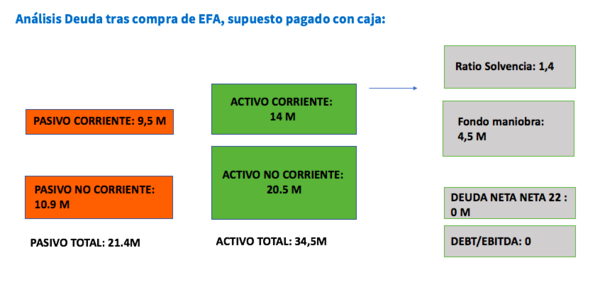

Con un balance saneado con caja -0,5 Debt/EBITDA en 22. Habrá que ver como pagan la última adquisición, han comentado que van a pedir un prestamos para financiar parte, lo cual puede variar este dato. Aún así no supondría un gran impacto ya que pueden pagarlo íntegramente con caja. Luego entraremos en detalle en el análisis

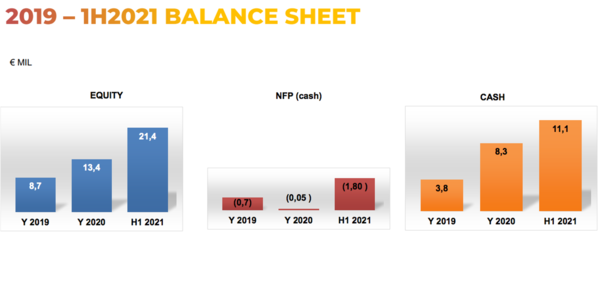

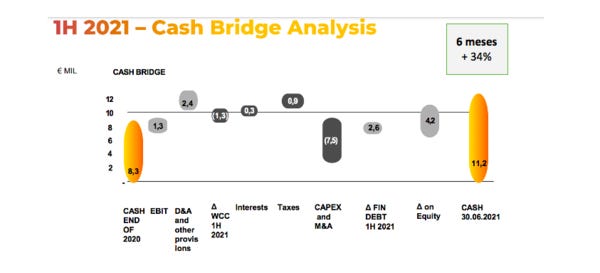

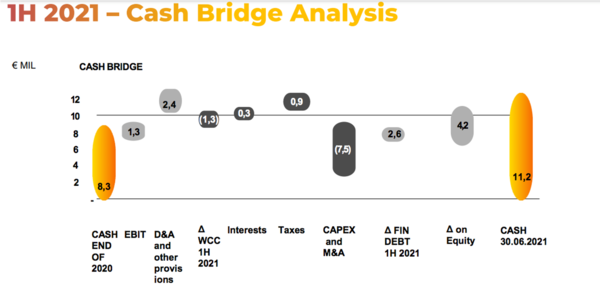

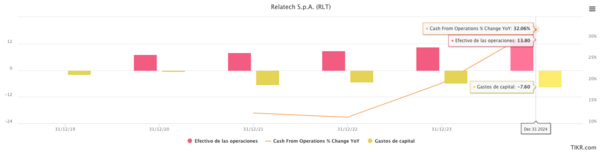

Y con una alta generación de caja, han tenido un crecimiento del 34% en 6 meses:

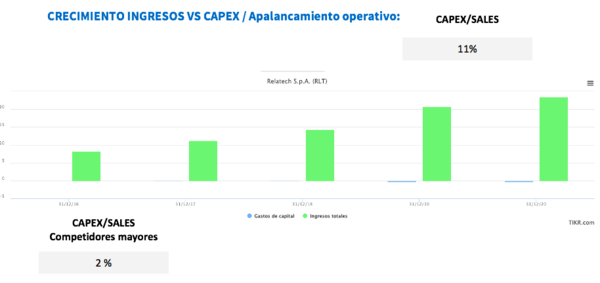

No obstante, destacar que debido a la alta inversión en la innovación y desarrollo de la plataforma, sumado al M&A hace que cuenten con CAPEX/Revenue superior a otros comparables que no cuentan con la propuesta de valor de plataforma.

Sigue siendo un negocio asset light con CAPEX/Sales entorno al 10-11% que conforme vaya ganando escala y empiece a jugar el apalancamiento operativo puede bajar alrededor del 6% en los próximos 5 años

Gracias a esta calidad y crecimiento del negocio el precio de la acción se ha revalorizado un 212,7% desde su IPO, con un crecimiento compuesto del 56,9%

Aquí podemos observar los diferentes catalizadores que han movido el precio de la acción.

Es interesante observar como el hecho de que el lote mínimo de compra haya bajado a 525 es el evento que más impacto a tenido en el precio, más que cualquier adquisición que ha incrementado el valor de la compañía. Esto pone de manifiesto la importancia de la liquidez y el potencial catalizador que podemos tener mediante la expansión de múltiplo conforme vaya aumentando su capitalización y liquidez

3- Entendimiento & Perspectivas del sector

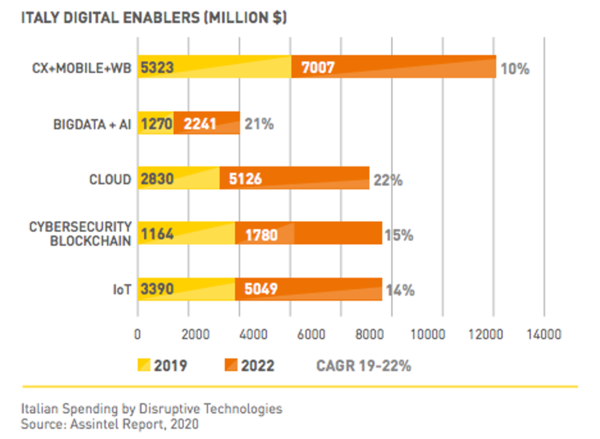

Relatech opera en el sector de la transformación digital (Digital Enablers) el cual tiene una perspectivas de crecimiento anual para los próximos 3 años entorno al 15-20% a nivel mundial y en 19-22% en el mercado de Italia, su principal mercado (45% del revenue)

A continuación podéis ver el crecimiento por sector, en los cuales la compañía ofrece servicios:

Los principales drivers que van a impulsar este crecimiento del sector son:

- Falta de digitalización de las compañías europeas y principalmente italianas:

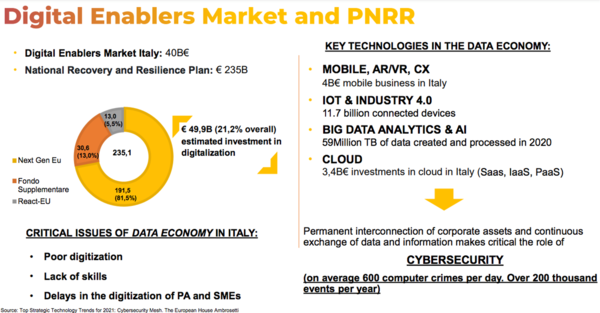

El mercado de Digital Enablers en Italia es de 40B€, Relatech ha facturado solo 37M en 21. La tarta es enorme y están bien posicionados.

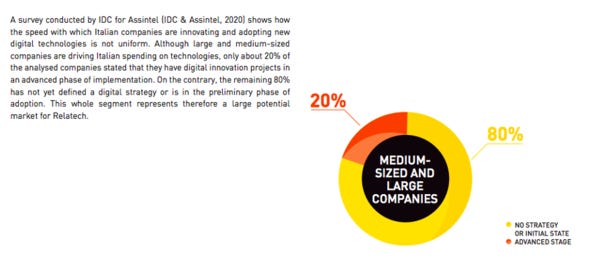

Según una encuesta de IDC for Assistel en 2020, el 80% de las compañías grandes o mediadas no cuestan con una estrategia de digitalización. Solo el 20% se encuentran en una fase más avanzado. Esto representa a una gran oportunidad de mercado.

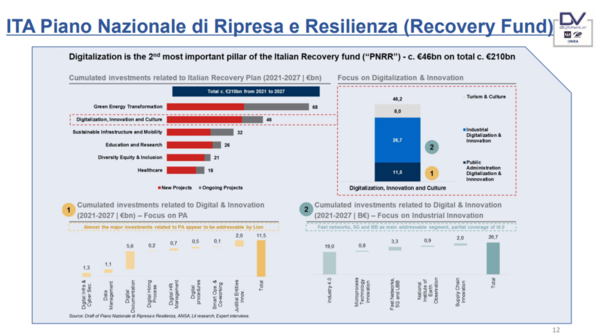

- Plan de fondos públicos europeos e Italiano para digitalización de las compañías:

El plan “National Recovery and Resiliance” de Italia compuesto por los fondos europeos principalmente pretende invertir un 21%, € 49,9B en para digitalizar el país

Aquí podemos leer más información sobre el programa Europa Digital para los próximos 7 años:

Podemos ver como competidores como Digital Value hacen referencia al programa debido a la importancia para el sector:

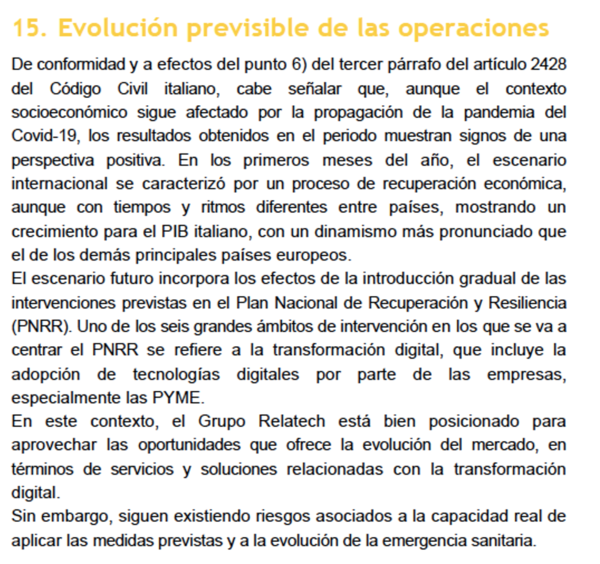

En definitiva, Relatech esta en un mercado con una potencial crecimiento previsible para los próximos 3-5 años. Hecho que la propia compañía destaca en sus informes

4- Calidad equipo directivo

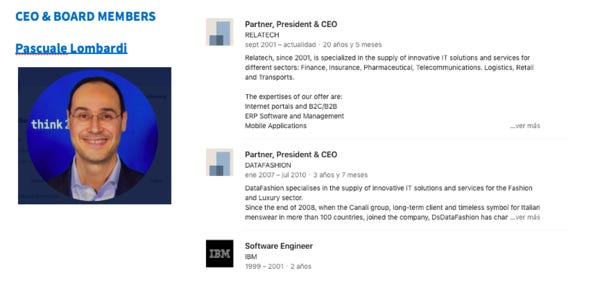

Relatech, cuanta con un accionista de referencia, nuestro white knight, su fundador Pascuale Lombardi quien cuenta con el 53% del accionariado.

Con un background técnico tras haber trabajado como Software Engineer en IBM, funda DataFashion compañía similar pero enfocada al sector del lujo, y posteriormente crea Relatech hace 20 años.

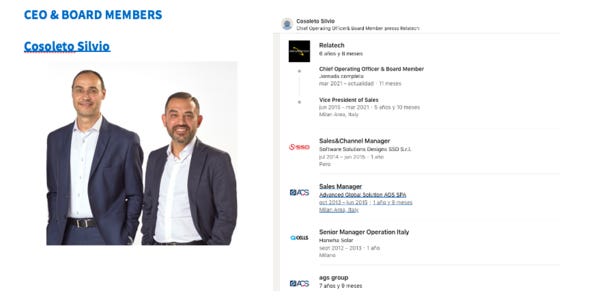

El segundo directivo más importante es Cosoleto Silvio, quien cuenta con el 4% del capital

El resto del consejo de administración es el siguiente:

La estructura del accionariado es la siguiente:

Destacar que la información es de 2020, por lo que estimamos de las últimas presentación el % de los accionistas principales ha bajado un poco, favoreciendo el aumento de free float al 40% y la liquidez. El % de cada uno esta citado anteriormente

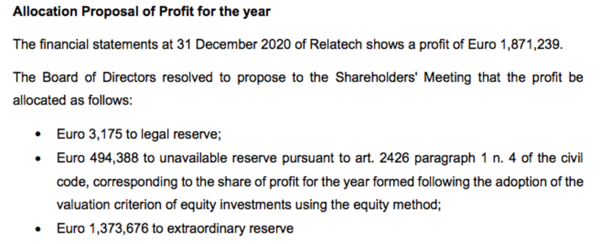

Capital Allocation

Uno de los aspecto clave para evaluar la calidad de los directivos es analizar que han hecho con los beneficios generados y cual es su estrategia futura.

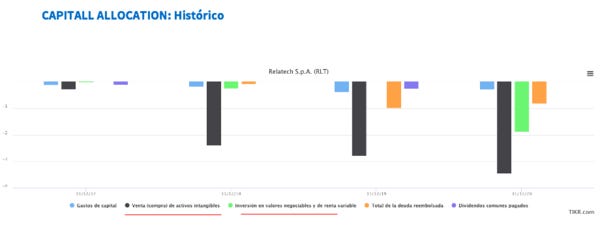

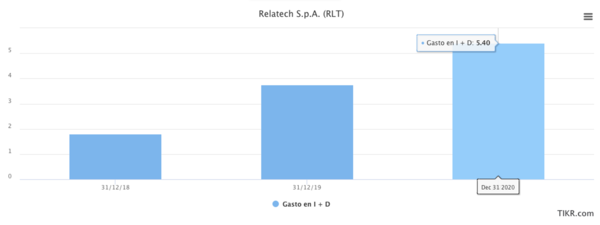

Si observamos el histórico podemos ver como el principal destino de los beneficios han sido destinados a las adquisiciones y a la retención e inversión en otros activos de renta variable. También lo han utilizado para reembolsar deuda principalmente en 2019 y 2020. Por último destacamos los dividendos pagados en 17 y 19, aspecto que no nos gusta pero parece que no tienen intención de hacerlo en el futuro como podemos ver de sus comentarios y los hecho acaecidos desde 2020.

Desde 2020 los directivos han visto la oportunidad de crecimiento que tienen en los próximos años por lo que todas las acciones que están llevando a cabo son destinados a crecer, a incrementar valor, aprovechando las oportunidad que le está brindando el mercado. Llevando una política de capital allocation de un compounder de valor, un roll-up.

A continuación vamos a analizar las acciones de capital allocation que ha llevado a cabo la directiva desde 2020 para ver su calidad:

Reinversión en el propio negocio

Para los directivos la inversión en innovación y desarrollo es clave para el futuro crecimiento del negocio, en 2020 han destinado el 23% del revenue en gastos de investigación y desarrollo de su plataforma la cual ha propiciado un crecimiento del 41% de los ingresos recurrentes.

La compañía defiende una innovación abierta llevando colaboración con universidades con el objetivo de estar a la vanguardia tecnológica y mejorar su propuesta de valor. Ejemplo de ello lo podemos ver en la adquisición que realizaron de OKT una spin off de la universidad de Calabria

Programa de recompra de acciones

En mayo de 2020 aprobaron un programa de recompra de acción para incentivar a sus empleados y para utilizarlo como medio de pago para futuras adquisición. Acción que están llevando a cabo como vamos a ver posteriormente cuando analicemos las adquisiciones realizadas.

Programa de warrants

En mayo de 2020 también aprobaron un programa de warrants con la finalidad de captar capital y poder utilizarlo en M&A.

Este programa puede provocar en 2022 un incremento del 14% en el número de acciones en circulación, el cual es menor en comparación con el crecimiento esperado del revenue en un 53% con las adquisiciones realizadas.

Historial de Adquisiciones

La directiva ha realizado 2 adquisiciones parciales en 2020 y en 2021 completaron el 100% de las adquisiciones parciales de 2020 y han realizado 3 nuevas adquisiciones parciales

- Adquisición 60% Dialog:

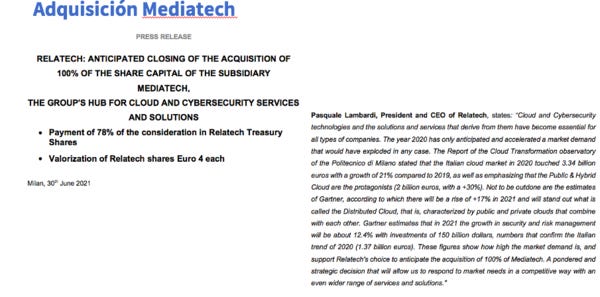

- Adquisición del 100% Mediatech:

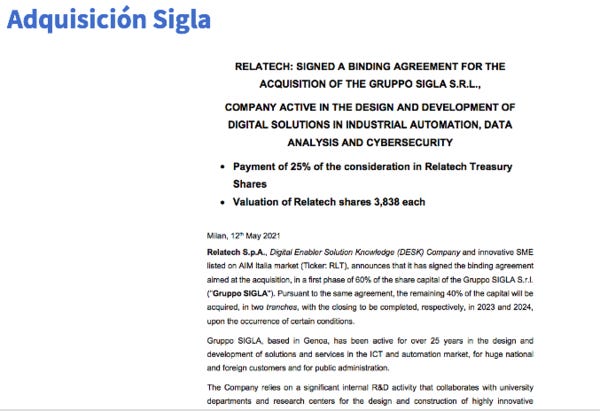

- Adquisición del 60% de Sigla:

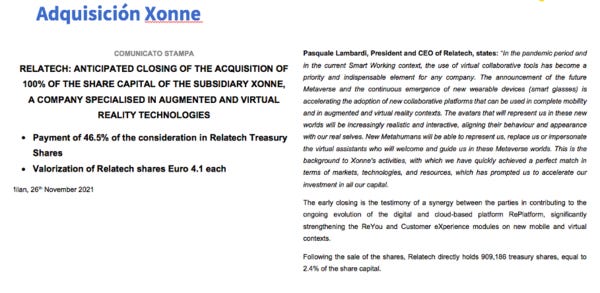

- Adquisición del 100% de Xonne:

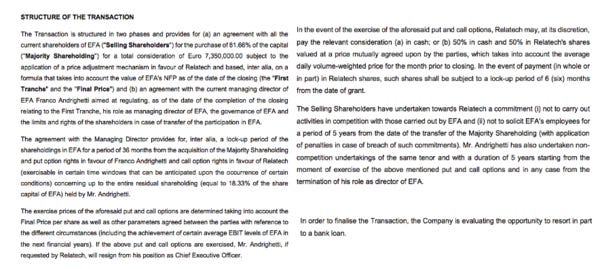

- Adquisición del 81,6% de EFA Automazione

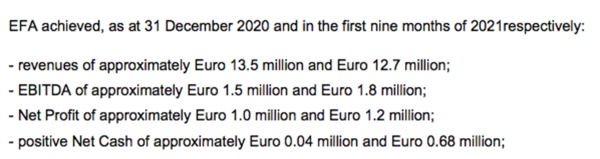

EFA ha sido la adquisición más grande hasta la fecha pagando € 7,3M por el 81,6% del capital de una empresa que genera las siguientes métricas:

Suponiendo que la compañía acabe generando un revenue de € 17,33M, siendo € 14,14M el 81,6% del total, habrían pagado un múltiplo de 0,51, un precio barato para este tipo de negocios

Si estimamos para 2021:

Revenue € 36,8M (+51,2 YoY)

EBITDA € 8,95M (51,8% YoY)

La cifra de negocio de EFA supondrá para 2022:

Revenue 22: 36,8 + 17 = 54 (+46% YoY)

EBITDA 22: 8,95 + 2,26 = 11,1 (+26% YoY)

(Contando sinergías pueden ampliar márgenes alcanzar los 13M + 48%)

Todo ello sin contar el crecimiento orgánico ni con potenciales nuevas adquisiciones.

Resumen historial adquisiciones (Punto Clave de la tesis)

La directiva tiene una estrategia de adquisiciones muy inteligente, están comprando nuevas compañías especializadas en servicios que Relatech ofrece mejorando su oferta y propuesta valor, así como añadiendo nuevos clientes a su base.

Las compra de forma parcial y supedita la compra total a objetivos y buen funcionamiento de la misma. Si las sinergias son buenas acaba comprando el total de compañía incluso antes de lo que tenía previsto, tal y como han realizado con Xonne o Mediatech en 2021 adelantando la compra un año antes.

Esta utilizando sus propias acciones que esta recomprando a 2,6€ (precio actual) como parte de la adquisición valorándolas a una media de 4€. Es decir, compra a 2,6€ y las “vende” a 4€ (un 50% aprox) en la compra de las nuevas compañías.

Además, está reteniendo el talento de las compañías que compra, como ejemplifica el caso de EFA, donde Aldrighetti, poseedor del 18,33% restante del capital de EFA, deberá mantenerse 36 meses como director. Pasado dicho periodo se ha acordado la compra del capital restante, 50% en cash 50% en acciones, estando el precio de las acciones supeditado a unos objetivos de EBIT

En conclusión, la directiva ha visto la oportunidad y esta llevando una estrategia de adquisiciones muy inteligente, haciendo crecer la compañía y creando valor para los accionistas.

5- Comparables

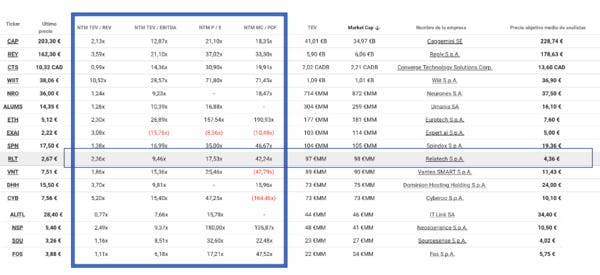

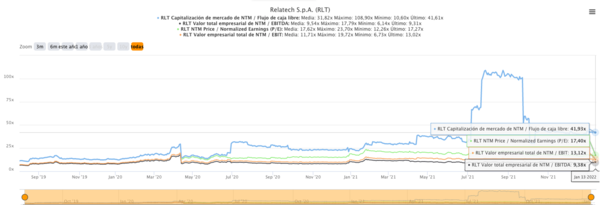

A continuación podemos ver los múltiplos de sus peers nacionales, europeos e internacionales (destacar que TIKR en el múltiplo de RLT no cuenta aún con la última adquisición):

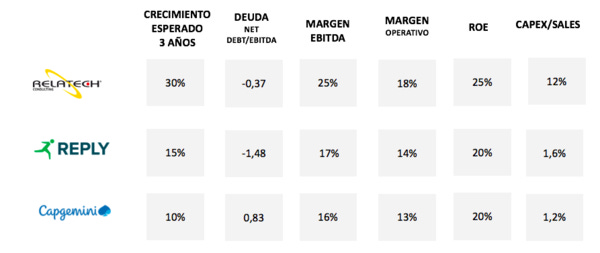

Analizamos además las principales métricas de calidad con sus comparables según market cap:

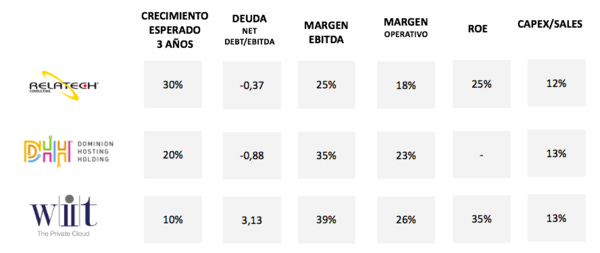

Por último, la comparamos con empresas de ciberseguridad y cloud con márgenes y CAPEX más altos:

Resumen comparables

En definitiva podemos observar como Relatech cotiza a múltiplos menores que la mayoría de sus peers en relación al potencial crecimiento esperado.

La mayoría de las empresas tiene caja neta sacando a la luz la calidad del sector. Empresas con alta generación caja, assets light y buenos márgenes es sinónimo de balance saneado. Destacar que dentro de las empresas analizadas del sector hay algunas de ellas muy interesantes.

En la relación al ROE podemos ver como supera a sus peers de similar capitalización y se sitúa en la media con empresas mayores, poniendo de manifiesto su calidad.

Por último, RLT cuanta con márgenes mayores respecto a sus peers gracias al apalancamiento operativo que le ofrece su plataforma pero precisamente por ello tiene un CAPEX/Ventas mayor que esperamos que pueda ir reduciendo conforme vaya ganando escala

6- Drivers de crecimiento

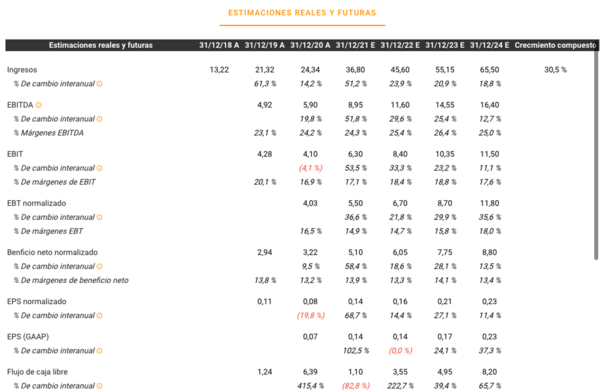

Las estimaciones de los analistas prevén un crecimiento de ventas del 20% anual de media y una estabilidad de márgenes (destacar que TIKR en el múltiplo de RLT no cuenta aún con la última adquisición)

Creemos que estás estimaciones son conservadores atendiendo al potencial crecimiento orgánico del sector y a la estrategia de M&A que está ejecutando la compañía

Estimamos un crecimiento mixto entre orgánico e inorgánico entorno al 20-35%:

Los principales drivers que pueden impulsar este crecimiento son:

1.Inversión pública para la digitalización de Europa y del mercado Italiano en concreto:

El plan “National Recovery and Resiliance” compuesto por los fondos europeos principalmente pretende destinar un 21% es decir € 49,9B en inversión para digitalizar el país

Esto va a propulsar el sector y una muestra de ello son la nuevas microcaps que están apareciendo en el mercado

2.Crecimiento del mercado digital en su conjunto entorno al 20% anual

El mercado de Digital Enablers en Italia es de 40B€, Relatech ha facturado solo 37M en 21. La tarta es enorme y están bien posicionados.

El mercado italiano se espera que incluso crezca a un ritmo mayor por falta de digitalización en comparación con otros países europeos

3.Tendencia del mercado con un 80% de las empresas target sin digitalizar

Según una encuesta de IDC for Assistel en 2020, el 80% de las compañías grandes o mediadas no cuestan con una estrategia de digitalización. Solo el 20% se encuentran en una fase más avanzado. Esto representa a una gran oportunidad de mercado.

4.Crecimiento a base de adquisiciones:

Estamos ante un mercado en crecimiento donde tenemos a muchos nuevos player . Es cuestion de tiempo que este mercado fragmentado acabe consolidándose protegiendo márgenes y estableciéndose los mejores

Relatech esta ejecutando una estrategia de adquisiciones muy inteligente comprando compañías más pequeñas a buenos precios y adhiriendo know how de tecnologías.

Salvando las distancias me recuerda un poco a la estrategia de crecimiento de empresas como Globant o EPAM quienes crecen adquiriendo estudios especializados que le aportan conocimiento en determinadas ramas tecnológicas, traen clientes y mejoran la oferta comercial.

También RLT tiene potencial de ser adquirida por compañías mayores

5.Expansión de margenes

La plataforma como hemos comentado le proporciona, escalabilidad, apalancamiento operativo, lo que me permite tener unos márgenes conforme vaya ganando clientes, ya que sus costes se mantienen y sus ingresos suben.

También le permite una venta cruzada de servicios lo que puede hacer subir el ingresos por cliente.

6.Expansión a nuevos mercados

Italia en donde tiene su base de operaciones y en su principal mercado que representa el 45% del revenue.

Su objetivo es consolidarse como un player nacional importante, pero no podemos olvidar la potencial expansión a nuevos mercados sobre todo europeos quienes también se van a aprovechar de los fondos mencionados y donde la tendencia también es positiva.

7.Expansión de FCF

Actualmente el CAPEX/Sales esta entorno al 10%, esto es un % alto en comparación con otros peers y es principalmente por su alta inversión en el desarrollo de su plataforma y el M&A.

Estimamos que el futuro la inversión en I+D va a seguir siendo alta pero tan elevada en relación a las ventas ya que actualmente es cuanto más se está invirtiendo en la creación de la plataforma. En el futuro suponemos que la plataforma estará más consolidada y el CAPEX será menor en relación a crecimiento de ventas esperado, pudiendo llegar entorno al 6% CAPEX/Sales, aumentando la generación de caja y el FCF libre por acción.

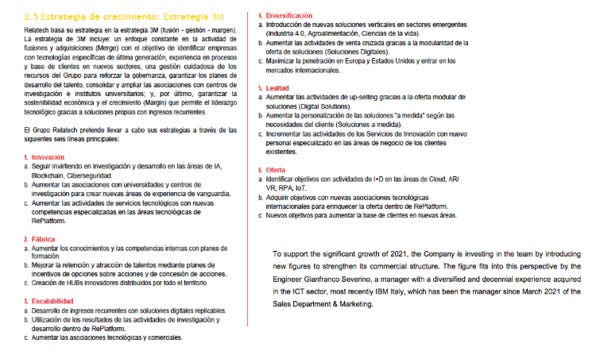

Estrategia 3M

La directiva desde 2020 han consolidado una estrategia denominada 3M:

- M&A: un enfoque constante en la actividad de fusiones y adquisiciones (Merge) con el objetivo de identificar empresas con tecnologías específicas de última generación, experiencia en procesos y base de clientes en nuevos sectores

- Management: una gestión cuidadosa de los recursos del Grupo para reforzar la gobernanza, garantizar los planes de desarrollo del talento, consolidar y ampliar las asociaciones con centros de investigación e institutos universitarios

- Margin: garantizar la sostenibilidad económica y el crecimiento (Margin) que permite el liderazgo tecnológico gracias a soluciones propias con ingresos recurrentes.

Nos parece una estrategia totalmente y de sentido común la cual de momento esta siendo correctamente ejecutada.

A continuación, podemos ver seis líneas principales de desarrollo:

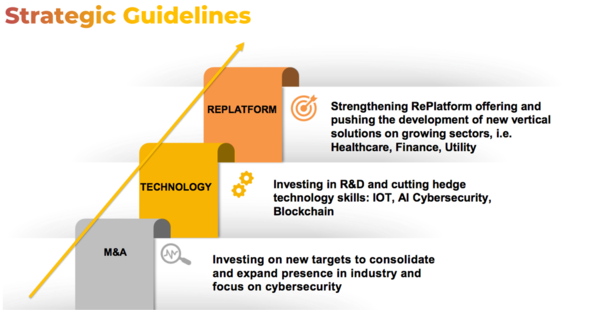

También podemos ver una presentación con inversor como sus principales líneas de crecimiento se basan en seguir mejorando la plataforma, estar a la vanguardia tecnológica para ofrecer la mejor propuesta de valor y un crecimiento a base adquisiciones focalizándose en Industria (EFA Automazione) y ciberseguridad (Mediatech). Ofreciendo este último sector márgenes muy elevados como hemos vistos en los comparables

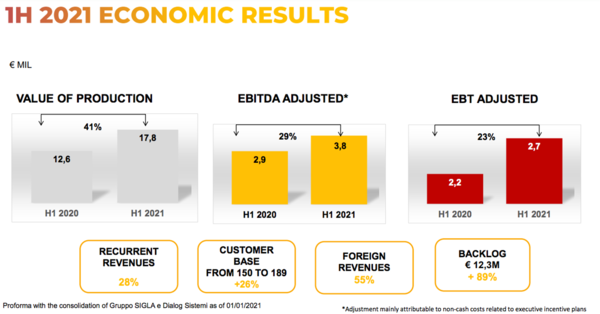

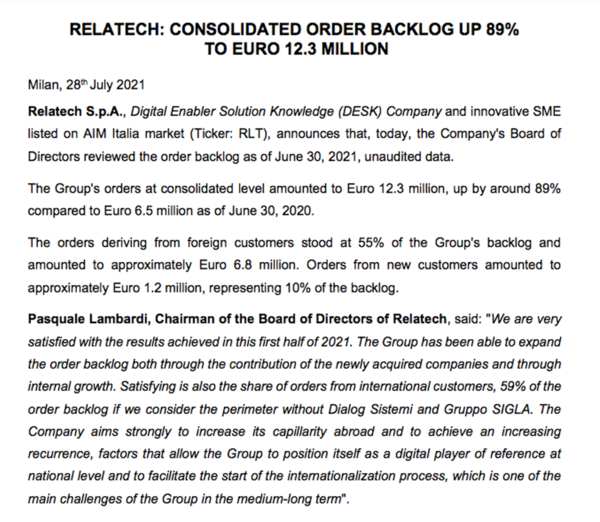

Por último, destacaremos una noticia de julio del 2021 donde se comunica que el backlog, es decir los proyectos solicitados pendientes de ejecución sube un 89%, proviniendo el 10% de los pedidos de nuevos clientes. Warren Buffet dice que las malas noticias noticias no vienen solas y que tras una mala es posible que venga una peor. Estoy de acuerdo y lo he sufrido, pero también he experimentado lo contrario con las buenas noticias, y esta es una muy buena noticia que pone de manifiesto la tendencia del sector y de la compañía.

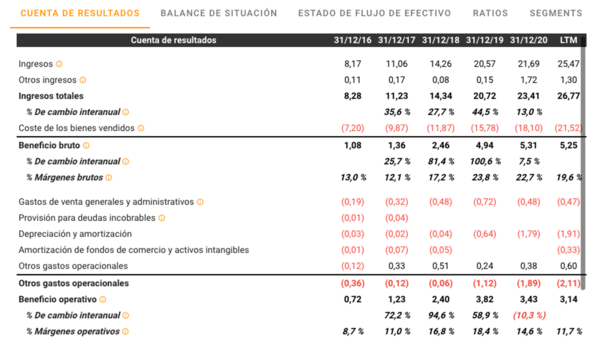

7- Análisis estados financieros

Vamos a analizar los 3 estados financieros a fecha de Julio, no tiene en cuanta las dos últimas adquisiciones

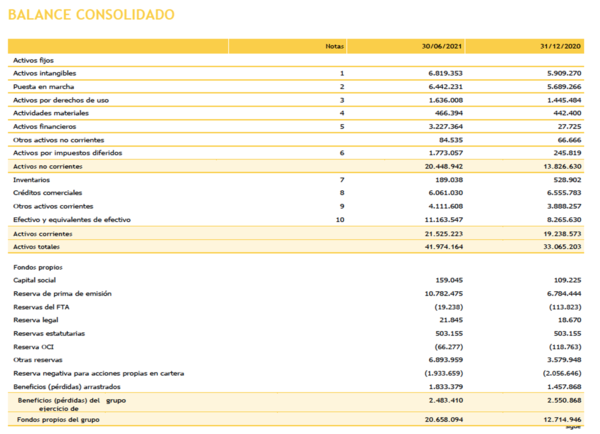

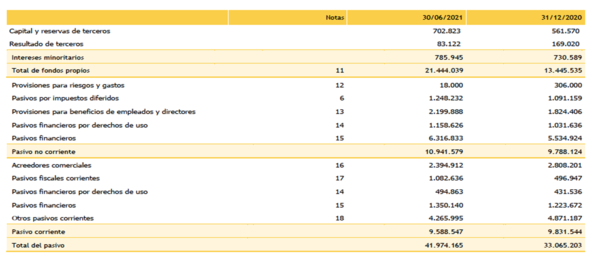

- BALANCE

Notas al balance:

- Activos por impuestos diferidos: Los impuestos diferidos del Grupo ascendieron a 1.248.232 euros. Esto se debe principalmente a los cambios en la cuenta de resultados debido a la aplicación de las NIC/NIIF.

- Puesta en marcha: es el goodwill, el cual ha aumentado 752K, debido a la adquisición Dialog

- Activos financieros: incremento registrado por: A) Participaciones en otras empresas La partida Participación por valor de 2.301.164 euros se refiere a la participación del 60% en el capital social de Gruppo SIGLA Srl, cuya compra se concretó el 29 de junio de 2021. Este importe incluye el coste de la adquisición, incluidos los gastos accesorios. B) Otros activos financieros La partida Inversiones de capital en otras empresas se refiere a la inversión mantenida indirectamente en el Centro Di Competenze Sud (ICT SUD), una empresa de consorcio con sede en Rende (CS). C) Inversión en una empresa que cotiza en el AIM La partida Inversión en empresa cotizada en el AIM se refiere a una participación valorada a valor razonable. Esta valoración dio lugar al reconocimiento en la cuenta de resultados de una revalorización del valor del activo como ingreso financiero de 347.100 euros.

- Efectivo y equivalente de efectivos: El saldo de efectivo y equivalentes de efectivo del grupo asciende a 11.163.547 euros, frente a los 8.265.630 euros del ejercicio cerrado a 31 de diciembre de 2020.

- Provisiones para riesgos y gastos: La provisión para riesgos y gastos futuros ha variado con respecto al 31 de diciembre de 2020 en 288.000 euros. Cabe señalar que en febrero de 2021 se llegó a un acuerdo de conciliación en relación con el litigio pendiente entre Relatech Consulting y un cliente de la unidad de negocio anteriormente adquirida, lo que dio lugar a la utilización parcial de la correspondiente provisión para riesgos y gastos inicialmente devengada por un importe de 288.000 euros.

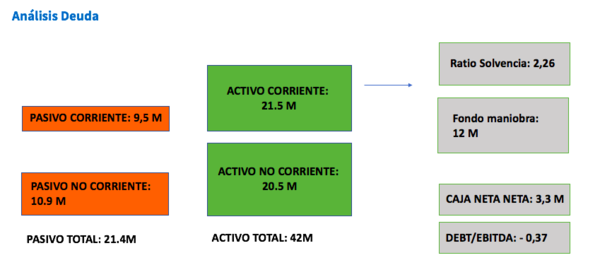

Sacando los ratios de deuda podemos ratificar que estamos ante un balance saneado.

La compañía ya ha dicho que podría pagar la última adquisición con un prestamo, pero podría pagarla toda con cash y mantener unos ratios decentes para este tipo de negocios.

Otros Key Debt Ratios:

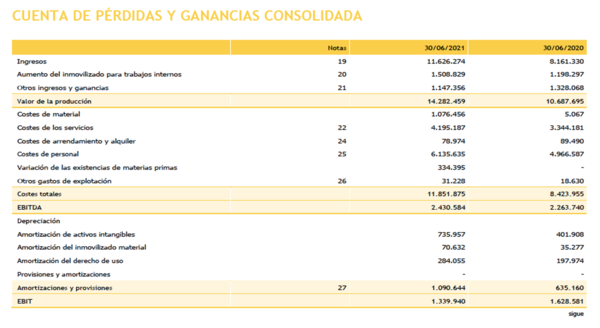

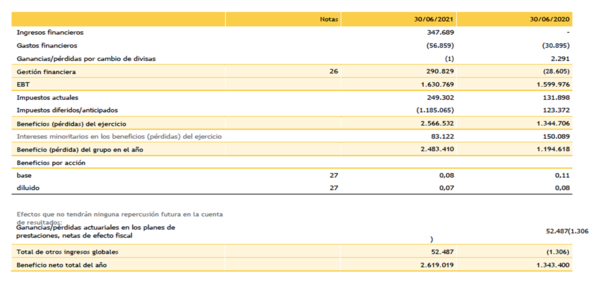

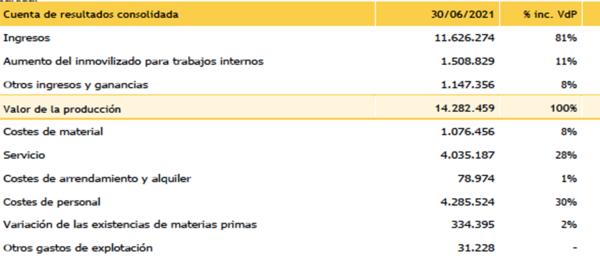

- CUENTA DE PERDIDAS Y GANANCIAS

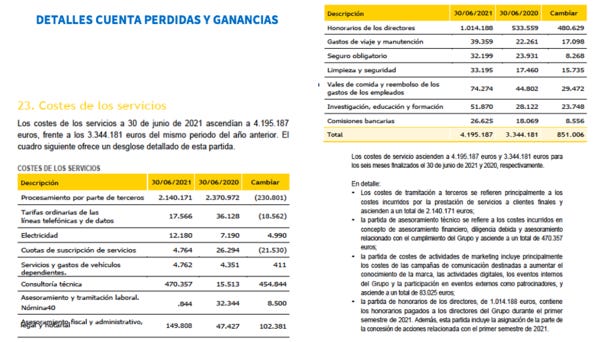

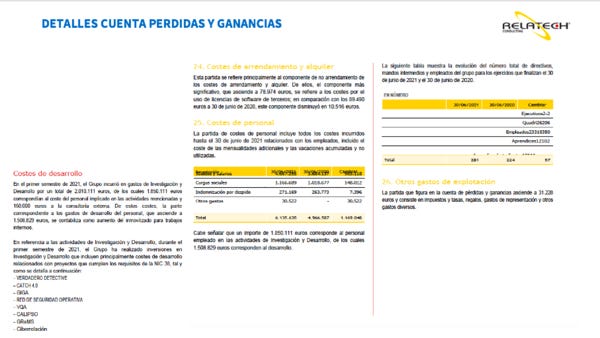

Análisis de los costes de la compañía:

Podemos observar que las dos mayores partidas son:

- El coste de servicios donde destacaremos:

- Los costes de tramitación a terceros se refieren principalmente a los costes incurridos por la prestación de servicios a clientes finales y ascienden a un total de 2.140.171 euros;

- La partida de asesoramiento técnico se refiere a los costes incurridos en concepto de asesoramiento financiero, diligencia debida y asesoramiento relacionado con el cumplimiento del Grupo y asciende a un total de 470.357 euros;

- La partida de costes de actividades de marketing incluye principalmente los costes de las campañas de comunicación destinadas a aumentar el conocimiento de la marca, las actividades digitales, los eventos internos del Grupo y la participación en eventos externos como patrocinadores, y asciende a un total de 83.025 euros;

- La partida de honorarios de los directores, de 1.014.188 euros, contiene los honorarios pagados a los directores del Grupo durante el primer semestre de 2021. Además, esta partida incluye la asignación de la parte de la concesión de acciones relacionada con el primer semestre de 2021.

- El coste de personal destacando la alta inversión en persona implicado en actividades de investigación y desarrollo. Destacar que la inversión en innovación en la mayoría de países europeos la regulación ofrece deducciones fiscales que pueden hacer aminorar los impuestos

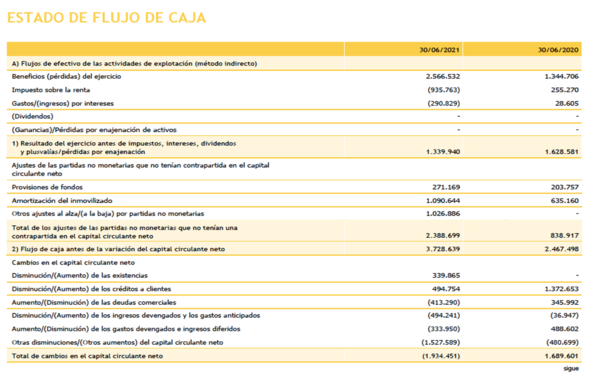

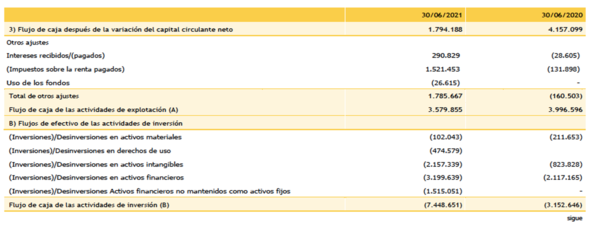

- ESTADO DE FLUJO DE CAJA

Comparando los beneficios operativos con los gastos de capital podemos observar como el crecimiento de los primeros es mucho mayor que los segundos, aspecto muy positivo para el futuro crecimiento y generación de caja.

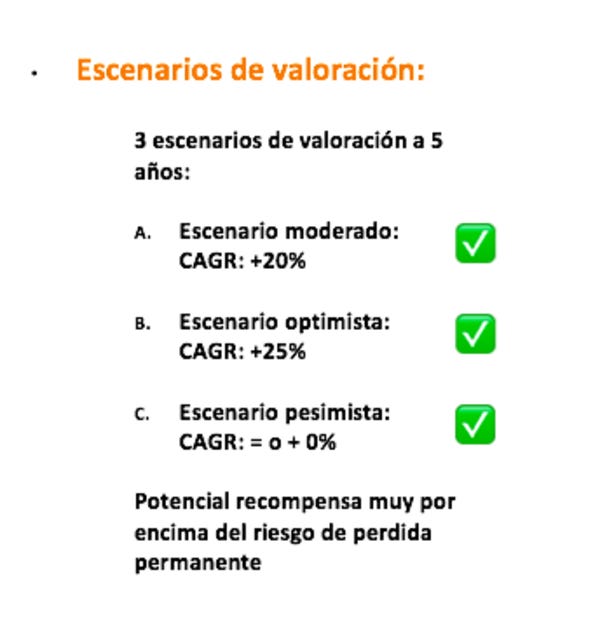

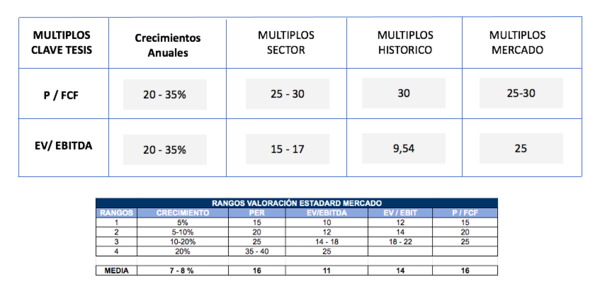

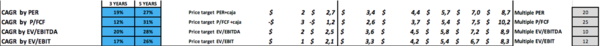

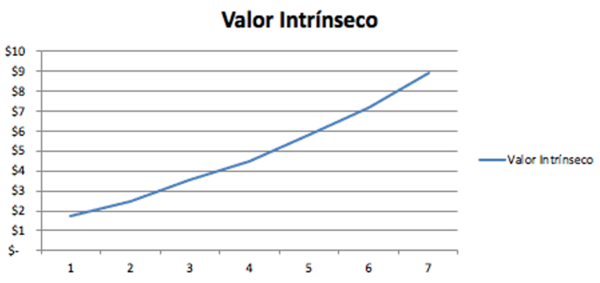

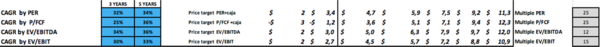

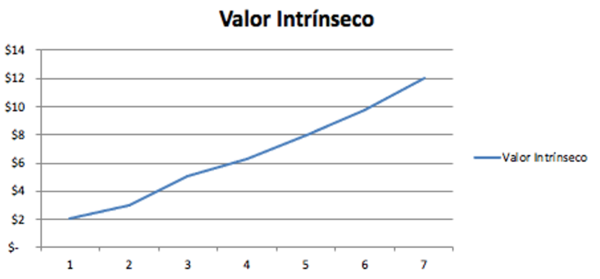

8- Escenarios Valoración

Hemos realizado 3 escenarios de valoración por múltiplo

Hemos cogido como referencia 3 tipos de múltiplos:

- De mercado atendiendo a estimación de crecimientos

- Sector

- Históricos de la compañía

Gráfica con los múltiplos históricos de Relatech:

Hay que tener en cuenta que estamos ante una micro caps por lo que podemos experimentar una expansión de múltiplo conforme vaya ganando capitalización, liquidez y conocimiento de la historia.

La actual liquidez (93.791 acciones de media) no es mala pero no es optima para fondos de inversión y esto es un aspecto que debemos tener en cuenta y penalizarlo en los múltiplos a los que valoremos.

Pero si la empresa sigue creciendo sus ingresos, el precio de la acción aumentará, su capitalización aumentará, su liquidez crecerá, su historia será más conocida y cada vez más fondos podrán invertir en ella. Esto provocará una expansión de sus múltiplos y tendremos otro catalizador. Además, es muy probable que se pueda producir uplisting en indices mayores lo que provocará compra forzosa de los fondos que replican dichos indices, otro catalizador más sobre el precio.

ESCENARIO NORMAL

Precio Compra: 2,6 €

- Crecimiento del 56% 22 y crecimiento medio del 25% (M&A + Orgánico)

- Margen EBITDA 23% estable y EBIT del 18%

- Incremento de acciones por ejecución completa del programa de warrants

- Múltiplos media baja histórica

VALOR INTRÍNSECO 5 AÑOS = 9,5€ APROX

- UPSIDE + 265% x3,7

- CAGR 30%

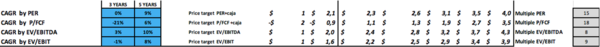

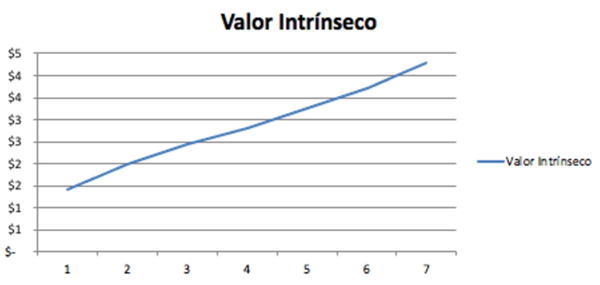

ESCENARIO PESIMISTA

Precio Compra: 2,6 €

- Crecimiento del 56% 22 y crecimiento medio del 15%

- Margen EBITDA 20% por debajo media

- Margen EBIT 16% por debajo media

- Incremento de acciones por ejecución completa del programa de warrants

- Múltiplos contraídos por debajo de histórico

VALOR INTRÍNSECO 5 AÑOS = 4,3 APROX

- UPSIDE + 64%

- CAGR 10% a 5 años

ESCENARIO OPTIMISTA

Precio Compra: 2,6 €

- Crecimiento del 56% 22 y crecimiento medio del 30%

- Crecimiento de acciones al 5% anual

- Margen EBITDA 25% y 18% EBIT

- Incremento de acciones por ejecución completa del programa de warrants + 5% anual

- Subimos múltiplos pero por debajo del sector

VALOR INTRÍNSECO 5 AÑOS = 12€ APROX

- UPSIDE + 361% x5

- CAGR 36% a 5 años

9- Análisis de riesgos

Una de los aspectos más importantes en una inversión es acertar en la previsibilidad de los futuros ingresos por ello es clave detectar que hechos pueden hacer que la compañía no cumpla con el crecimiento esperado.

Debemos anticiparnos a posibles riesgos que puedan surgir para saber como actuar en caso de que se sucedan.

Los riesgos más relevantes que hemos detectado los citamos a continuación por orden de mayor a menor relevancia:

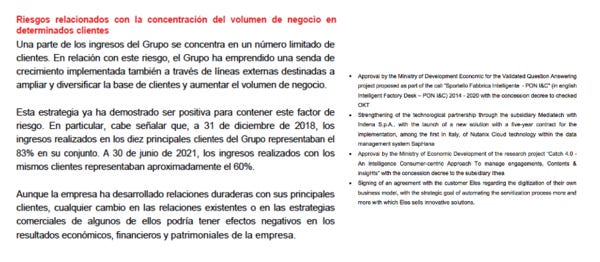

1.RIESGO DE CONCENTRACIÓN DE CLIENTES:

Los 10 primeros clientes representan el 60% revenue.

Han pasado del 83% de 2018 al 60% en Junio del 2021.

Conforme vayan adquiriendo nuevas compañías = nuevos clientes = mayor diversificación.

Algunos de los principales clientes son públicos por lo que otorga estabilidad de ingresos. Aunque siguen trabajando en ello y las adquisiciones nuevas van a minorar el riesgo, el riesgo esta ahí, siendo el más relevante a tener en cuenta.

2.RIESGO DE PRODUCTO TECNOLÓGICO:

Están desarrollando un producto tech “Replatform” para ofrecer sus servicios. Esto les ofrece mayor escalabilidad y apalancamiento operativo, por eso tienen márgenes altos. Pero también ofrece un riesgo por mal desarrollo, lento, poco innovador o mal acogida por clientes.

Además para su desarrollo hace falta invertir en I+D+I, un 23% del revenue actualmente, subiendo CAPEX y disminuyendo FCF. Suponemos que en el futuro no hará falta tanta inversión y que podrá empezar jugar el papel de plataforma y apalancamiento operativo.

Aunque no están desarrollando una plataforma con un elevado componente disruptivo, ya que lo que ofrece es unión de diferentes servició en uno ofreciendo simplicidad en una plataforma modular, es un riesgo que hay que tener en cuenta.

3.RIESGO DE LIQUIDEZ:

Empresa pequeña, bajo market cap por lo que hay menos liquidez. Lo hemos penalizado con múltiplos más bajos.

4.MALAS ADQUISICIONES:

Ejecución de adquisiciones a precios altos, sin sinergias o problemas con directivos.

Actualmente la ejecución esta siendo correcta e inteligente por lo que nos da confianza para que siga siendo así en el futuro. No obstante, un mal paso en este sentido puede ser muy grave en este momento del crecimiento.

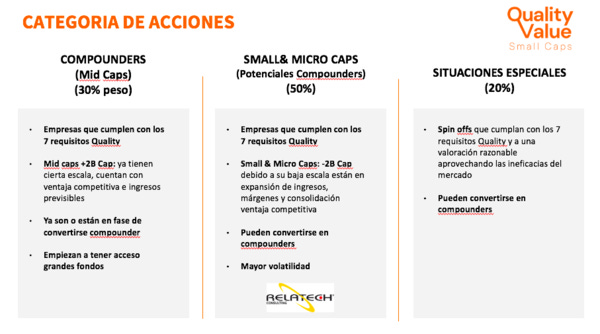

10- Inversión Quality Value

Por último y a modo de conclusión sobre la historia de Relatech vamos a revisar que cumple con los requisitos de nuestra filosofía de inversión Quality Value:

Pero antes vamos a encuadrarla en una de las 3 categorías de inversión:

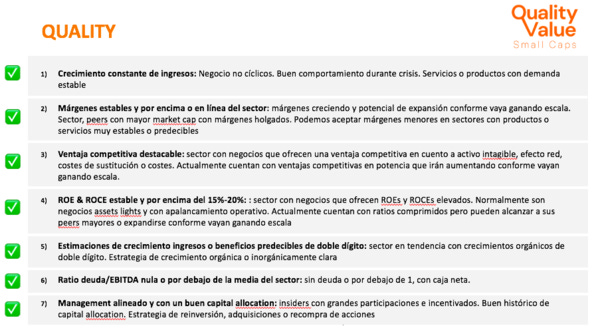

Revisamos los 7 requisitos “Quality” y vemos que los cumple todos:

Y por último, vemos que cumple con nuestra política “Value” en los tres escenarios de valoración: