La inversión en infraestructura americana lleva varias décadas de retraso y requiere enormes cantidades de dinero para actualizarla y ampliarla. La Sociedad Americana de Ingenieros Civiles (ASCE por sus siglas en inglés) ha emitido su opinión al respecto diciendo que está en pésimas condiciones en casi todos los aspectos, por ejemplo: caminos, vías fluviales, aeropuertos, puertos marítimos, urbanización, etc.

Contexto del Global X US Infrastructure Development ETF (PAVE) UCITS

Antes de ver sus características, debemos observar el presupuesto de Biden para Infraestructura dentro de su plan “Build Back Better”, que se desglosa de la siguiente forma:

| Presupuesto Biden | |

| Caminos y Puentes | $110 billions |

| Red Eléctrica y Renovables | $73 billions |

| Ferrocarriles | $66 billions |

| Banda ancha | $65 billions |

| Infraestructura en Agua | $63 billions |

| Ciberseguridad y cambio climático | $50 billions |

| Transporte público | $39 billions |

| Aeropuertos | $25 billions |

| Medio Ambiente | $21 billions |

| Puertos | $17 billions |

| Seguridad | $11 billions |

| Estaciones de carga EVs | $7.5 billions |

| Autobuses escolares eléctricos | $7.5 billions |

| Fuente: U.S. Senate. "H. R. 3684 - Infrastructure Investment and Jobs Act | |

El mejor punto de comparación histórico que tenemos es el Federal Aid Highway Act del Presidente Eisenhower en los años 50s. El retorno promedio en dos décadas de las industrias que se vieron beneficiadas por esa inversión fue de 12% anual.

En estos momentos podríamos estar ante una oportunidad similar que durará varios años. Es por esta razón que vale la pena analizar el ETF Global X U.S. Infrastructure Development ETF UCITS (PAVE).

El objetivo de este ETF es precisamente invertir en compañías que se verán beneficiadas por esta enorme inversión en todo lo relacionado con Infraestructura, desde materiales básicos y de construcción hasta equipo pesado, automatización y tecnología de la información.

Características del Global X US Infrastructure Development ETF (PAVE) UCITS

| Datos Generales | |

| ISIN | IE00BLCHJ534 |

| Fecha de creación | 2 de Noviembre de 2021 |

| Patrimonio bajo gestión | $114.880.470 |

| Índice de referencia | Indxx U.S. Infrastructure Development v2 Index |

| Dividendo | Distribución Semestral |

| Numero de Posiciones | 100 |

| Tipo de réplica | Réplica Física Completa |

| TER | 0,47% |

Cartera del Global X U.S. Infraestructure Development ETF (PAVE) UCITS

El índice que sigue este ETF filtra el universo de compañías siguiendo 4 categorías o subtemas:

- Compañías que proveen servicios de ingeniería, diseño, mantenimiento y construcción a grandes proyectos de infraestructura.

- Compañías que venden o rentan equipo, materiales y herramientas que se usan en los proyectos anteriores.

- Compañías que extraen, producen y transforman materias primas necesarias para toda la cadena de valor.

- Compañías dedicadas al transporte de los materiales y el equipo.

El segundo paso es analizar a las compañías con tres criterios:

- Exposición de sus Ventas.

- Principales líneas de negocio.

- Más del 50% de sus ventas provenientes de EEUU.

Si una proporción significativa de sus ventas y líneas de negocio proviene de las 4 categorías anteriores, entonces queda dentro del portafolio.

Su concentración principal es en el sector de Industrial y Materiales. Esta es la composición detallada:

Su retorno por dividendo neto es del 0.63% y a la fecha tiene 98 posiciones en cartera. Estas son las principales:

Rentabilidades de Global X Infrastructure Development ETF UCITS (PAVE) UCITS

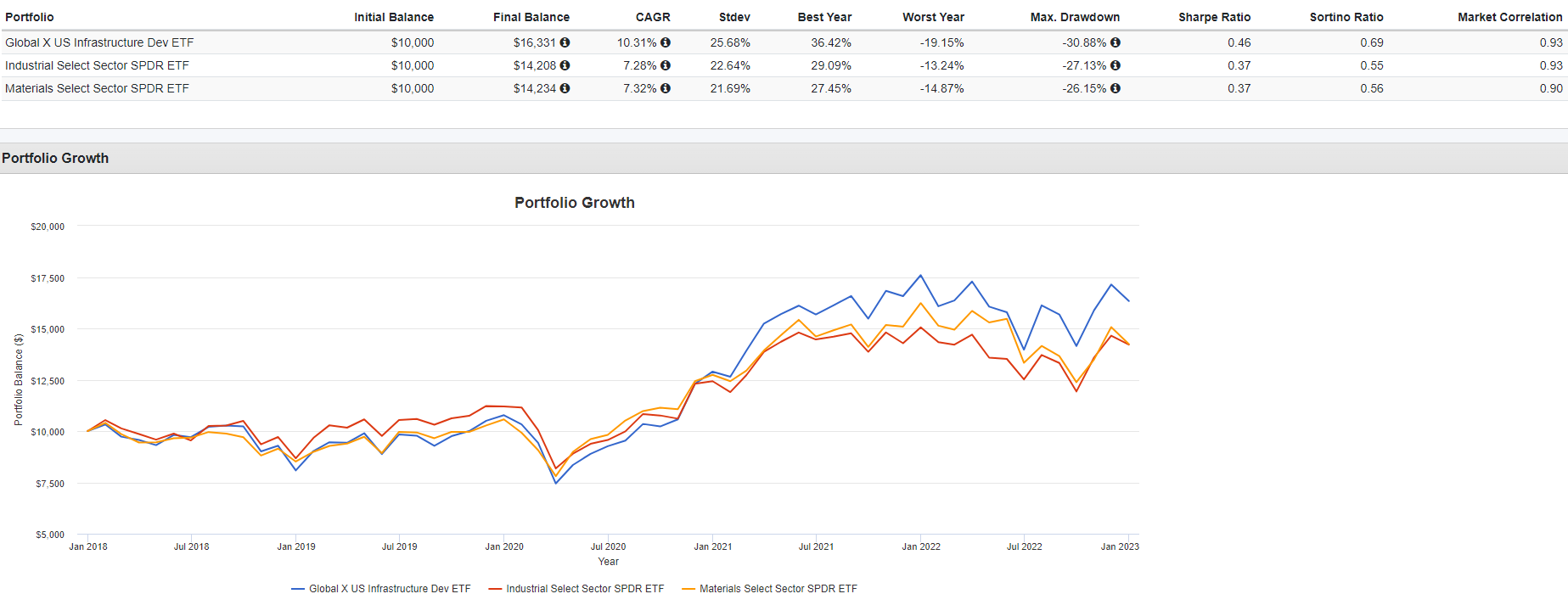

Ya que poco más del 90% de la exposición la tiene en el sector industrial y de materiales, entonces vale la pena comparar el desempeño de este ETF PAVE con el de dichos sectores.

Al parecer, el Mercado estaría descontando que el ETF PAVE podría aprovechar mejor los vientos de cola del plan de Infraestructura de Biden.

Tal y como mencioné en los primeros párrafos, las industrias relacionadas con la infraestructura americana de los años 50 y 60 s que tuvieron vientos de cola dieron rendimientos alrededor de ese 12% anual promedio durante dos décadas. Nada despreciable.

La inversión en infraestructura de esta administración es mucho más grande que la hecha en cualquier periodo anterior. Y es algo en lo que EEUU se había visto rezagado.

Riesgos del Global X US Infrastructure Development ETF (PAVE) UCITS

Aparte de lo riesgos inherentes a cualquier inversión temática y sectorial en Bolsa o de los propios ETFs y la Renta variables, este ETF podría tener mayor riesgo:

- Macroeconómico: ya sea por oferta y demanda o por el cíclo económico o por variables muy difíciles de pronosticar como la inflación, tasas de interés y el precio de las materias primas.

- Político: al final todos estos proyectos de infraestructura conllevan mayor riesgo político que otras industrias, ya que estas grandes decisiones siempre tienen peso del partido en turno.

- Inflación: Aunque ya mencioné esta variable en la primera viñeta, es importante recalcarla porque muchas de las empresas en cartera no tienen contratos protegidos contra la inflación, como los tiene Brookfield Corporation. Más bien las empresas en la pancita de este ETF están transfiriendo los costos de inflación a sus clientes. A algunas les ha ido bien, pero a otras no y todo tiene un límite.