El Balance consolidado de GRUPO DIA

“... la mayor parte de los fracasos...han estado causados por la bebida y por las deudas...” de Warren Buffet .

El Activo. “Aquí se guarda todo lo bueno: dinero en efectivo, la planta y los equipos, las patentes y todo lo que genera riqueza”.

A/ El “activo no corriente” nos expresa la inversión en activos productivos de difícil liquidación en el corto plazo, son necesarios para la explotación del negocio y sufren un efecto de desgaste y/o de depreciación.

Las mejores empresas para un inversor, son las que mantienen su ventaja competitiva sin tener que estar continuamente modernizando sus instalaciones. No cambiar instalaciones equivale a beneficios sistemáticos.

El activo no corriente en 2.010 representa en GRUPO DIA 65,8% del total de su activo ( 66% en 2.009), teniendo el fondo de comercio un peso relativo del 12,7%. En Mercadona, con menor carga de intangibles estos activos representan el 49,8%.

El Sector de la Distribución es altamente competitivo y a veces requiere que para continuar siendo competitivos liquidar activos que se han quedado obsoletos, aún no habiendo llegado al final de su vida útil.

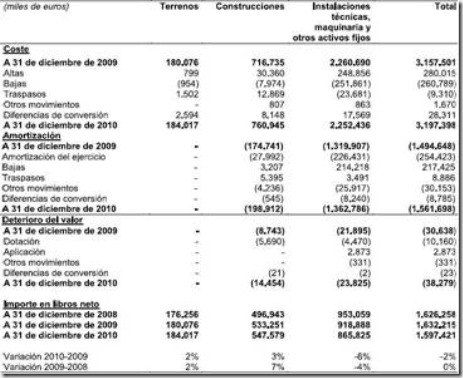

El Grupo DIA dio de baja inversión en instalaciones en 2.010 por valor de 251,86M€, como consecuencia del cambio a enseñas “DIA Market” y “DIA Maxi”, y de modelos de explotación de negocio. Estas bajas de instalaciones produjeron pérdidas contables de 37,65M€.

En 2.009, las bajas ascendieron a 198,87M€ más la reclasificación como “Activos no corrientes mantenidos para la venta” de DIA Hellas A.E. por 90,2M€ (desinversión realizada a Grupo Carrefour en 2.010).

El valor de estas desinversiones, casi oculta, las inversiones realizadas, ya que no se aprecian apenas diferencias en los acumulados anuales de sus cuentas.

El Grupo DIA mantiene un alto nivel histórico de inversiones, y es además su apuesta de futuro para los mercados emergentes. Es una empresa todavía en construcción que necesita expandir su modelo de negocio para alcanzar un estándar óptimo de explotación.

En su Plan de Negocio DIA expresa que mantendrá niveles de inversión hasta 2.013 en un rango de 300-350M€ anuales, y que serán financiados con los recursos generados sin recurrir a la financiación adicional del préstamo sindicado.

Las empresas que tienen una ventaja competitiva duradera son capaces de mantener su ventaja sin acudir a endeudarse, son capaces de financiar sus proyectos con su propia generación interna de recursos.

Anteriormente ya expresamos una opinión sobre sus gastos de amortización, altos, y es que es de esperar que éstos vayan descendiendo conforme se vaya produciendo el traslado del peso de su facturación hacia la franquicia con menores requerimientos de inversión.

El Sector de la Distribución, es un sector intensivo de capital, y DIA no es ajeno. No constituyen sus niveles de inversión una ventaja competitiva frente a sus competidores, aunque sí lo es para Walmart. Este mayor gasto lastra el beneficio neto, la rentabilidad de la compañía.

· El Fondo de comercio responde al conjunto de elementos intangibles o inmateriales de la empresa que implican valor para ésta. Su valor figurará en el balance únicamente cuando haya sido adquirido a terceros, pero no si es autogenerado.

Aparece en los balances como diferencial entre el valor de los pagos realizados por los activos adquiridos y su valor contable, o en una combinación de negocios o fusión. No se amortiza, aunque en su lugar las unidades generadoras de efectivo, a las que se haya asignado el fondo de comercio, se someterán anualmente a los test de deterioro de valor y procediendo, en su caso, al registro de la corrección valorativa. Los test de deterioro de establecimientos imputaron 8 millones de € a la cuenta de pérdidas y ganancias del ejercicio 2.010.

En el Grupo DIA en 2.010 el Fondo de comercio tenía un valor 414,4M€ (12,7% del total activo), manteniendo aprox. su valor desde 2.008 (418M€).

Las empresas deben dotar anualmente un 5% de sus beneficios a Reserva por Fdo. de Comercio hasta igualar su valor de inversión. Esta reserva minora el resultado distribuible a socios.

Al ser un activo inmaterial, no es corpóreo, y puede en caso de crisis empresarial no ser reconocido su valor por un tercero.

· El Inmovilizado intangible está compuesto por derechos susceptibles de valoración económica, identificables, tienen carácter no monetario y carecen de apariencia física. Estos bienes son amortizables y se analiza su deterioro. Corresponde especialmente a la inversión en Aplicaciones informáticas, Concesiones, Marca y Derechos de traspaso.

El valor de la inversión neta del Grupo DIA en 2.010 en inmovilizado intangible era de 45,4M€.

El mayor valor de su intangible no tiene reflejo contable, nos referimos a su marca comercial. La empresa Brand Finance le asigna un valor de marca de 2.421M$ (1.670M€, si el tipo de cambio fuese de 1,45€/$):

· El Inmovilizado Material son los bienes físicos, muebles o inmuebles, que la empresa necesita para realizar su proceso productivo. En Grupo DIA ascendió en 2.010 a 1.597,4M€.

Dentro del saldo de inmovilizado material se encuentran incluidos 74M€ de arrendamientos financieros con opción de compra.

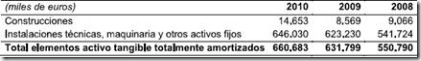

El coste de los elementos que se encuentran totalmente amortizados y en uso a 3-12-2.010 asciende a 660,68M€.

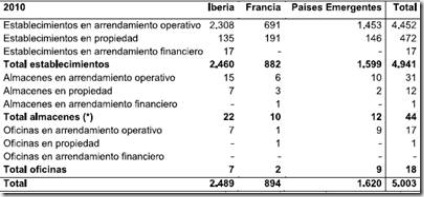

Cualitativamente su inversión en inmovilizado material en 2.010 se materializa en tiendas propias, oficinas, almacenes y tiendas que fueron propias y se encuentran arrendadas (CO-FO):

El 90% de sus inmuebles se encuentra en arrendamiento operativo, como práctica habitual de negocio, siendo la operatoria de arrendamiento financiero “sale and lease back” ocasionalmente utilizada (venta de algunas tiendas y almacenes y posterior arrendamiento).

El valor de la inversión en inmovilizado material realizada por el Grupo DIA en 2.010 fue de 280M€, dedicada especialmente a la apertura de 243 establecimientos y la transformación de otros 453 por cambio de formatos de venta “DIA Urbana” a “DIA Market” y “DIA Parking” a “DIA Maxi”. Esta inversión en 2.009 ascendió a 332,4M€.

El capítulo de inversión por transformación de modelo dejará de tener importancia a partir de 2.013, centrándose a partir de éste la casi totalidad de las inversiones en nuevas aperturas.

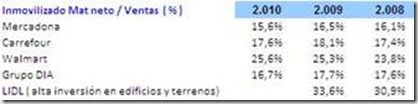

Si comparamos el esfuerzo en inversión de Inmovilizado que necesita el Grupo DIA por cada unidad monetaria de venta es inferior al de Grupo LIDL, al contar éste con una fuerte presencia de locales en propiedad:

· En cuanto a sus Inversiones Financieras , fuera de lo que podemos considerar su perímetro de consolidación se incluye la “inversión contabilizada aplicando el método de la participación” de SAS Proved por un valor neto de 108.000€; y en la partida de “activos financieros no corrientes” donde se incluyen las fianzas – catalogadas por periodificación como de largo plazo - entregadas por los contratos de arrendamiento(34M€), los créditos a franquiciados a plazo mayor de 1 año (13m€), los instrumentos de patrimonio y los créditos al personal.

Estas inversiones a largo plazo no constituyen una ventaja competitiva en el Grupo DIA, como es el caso de Mercadona con sus interproveedores dando mayor valor a la propia enseña Mercadona.

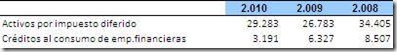

· No vamos a incidir en los “créditos al consumo concedidos” por Grupo Finandia a particulares en España que van en declive por la situación económica general, ni en los “activos por impuestos diferidos” que trataremos posteriormente al hablar de impuestos, sólo expresar su inversión en el activo no corriente:

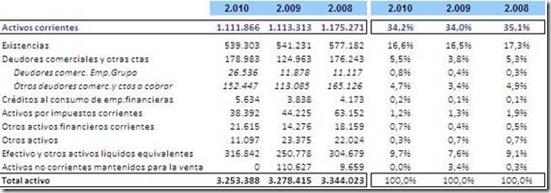

B/ El “activo corriente”, o también llamado activo operativo del negocio. Para el Grupo DIA su activo corriente representa un 34% de su activo total. En Mercadona su activo corriente en 2.010 representó el 50,2% de su activo total (44,7% en 2.009), y siendo en 2.010 para Walmart sólo el 28,7% y para Carrefour el 37,7%.

El activo corriente es el “ciclo de efectivo que se dedica a la compra de inventario,... que se vende y se convierte en cuentas a cobrar”.

· Efectivo y equivalentes. Hasta el 2.010 el Grupo DIA mantuvo posiciones de efectivo entre los 250-316M€, pero una vez procedida a la escisión de Carrefour el Grupo DIA se estima mantenga unos 171M€, aunque con una alta deuda financiera. Por su parte Mercadona sigue aumentando su gran reserva de efectivo – ya en 2.010 asciende a 1.890M€, el 74,5% de su activo corriente -, genera más del que necesita, siendo su nivel de deuda financiera muy baja.

Las empresas que mantienen unas fuertes posiciones de tesorería y sin apenas deuda, tienen más posibilidades de sobrevivir ante una adversidad sobrevenida que las que van detrás del dinero. Esto no representa una ventaja competitiva en el Grupo DIA, pero sí lo es muy importante en Mercadona.

· Existencias. El Grupo DIA dispone, al menos en España, de unos surtidos muy estudiados y adaptados a la tipología de su negocio. Los nuevos formatos “DIA MAXI” y “DIA MARKET”, han aumentado sus referencias respecto a los DIA tradicionales, teniendo sus tiendas un perfil más de tienda de “siempre precios bajos” que de tiendas discount.

La tasa de crecimiento %CAGR de sus stocks, como Grupo, en los últimos 3 años fue del -3,3%, frente a un crecimiento de sus ventas del 1,9%. Esto le hace ganar en eficiencia global en su inversión en stocks, estando motivado en parte por el traspaso de tiendas propias CO-CO a tiendas franquiciadas CO-FO (en España representó un descenso de 21,6M€), por la disminución de precios medios por unidad de alimentación y por el mayor peso relativo de stocks de países emergentes. Desconocemos se hubo variación en sus stocks en números de unidades equivalentes.

La rotación de los stocks del Grupo DIA fue de 13,3 vueltas (en 2009: 12,3v.), equivalente a

27,5 días de stocks ( inferior en casi 2 días a 2.009). Esto representa

una mejora de la eficiencia global en el manejo de la inversión global de sus mercaderías. En España, la rotación en 2.010 fue de 14,3v. equivalente a 25,4 días de stock.

[1]

Sin embargo, los Días de Stocks se encuentran aún alejados de los operadores más eficientes de la Distribución Alimentaria, como Mercadona con 18 días.

Mercadona dispone de uno de los surtidos más limpios y con menos carga de obsoletos del mercado (muertos). Este hecho minimiza sus pérdidas conocidas y desconocidas sobre el mismo.

Este diferencial de rotación tan importante tiene parte de justificación en las altas ventas por m2 que realiza Mercadona, superiores a 9.000€/m2. Para DIA, sólo en España, estas ventas se aproximan a los 3.500€/m2.

[2]

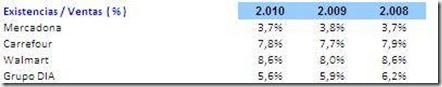

Si comparamos el esfuerzo en inversión en mercaderías para la venta que necesita el Grupo DIA por cada unidad de venta, vemos que es superior a Mercadona e inferior al resto de Operadores mencionados Walmart y Carrefour ( no son comparables por surtidos a la venta y tipología de negocio):

El Grupo DIA debe mejorar sus días de stocks, ya que constituyen el mejor medio de financiación para una empresa de su sector. Cada día de mejora representa un crédito sin coste >25M€ – cedido por el proveedor -.

· Deudores comerciales. Los saldos corresponden en:

o Deudores comerciales empresas Grupo a los importes pendientes de cobro por las gestiones de la central de compras del Grupo Carrefour – Carrefour World Trade –

o Otros deudores y cuentas a cobrar a los importes pendientes de cobro por los suministros de clientes franquiciados, de los alquileres de subarriendo tanto secciones como franquicias CO-FO, y rappeles de proveedores.

Los saldos de clientes tenderán al alza conforme aumente el peso de la franquicia en sus ventas. Los plazos de pago de sus clientes no deberían sobrepasar los días de financiación que actualmente le provocan los stocks en sus tiendas propias menos los días de “almacén”, sino perdería días de financiación con las tiendas franquiciadas.

Los saldos con Carrefour World Trade, tenderán a desaparecer conforme dejen de tener efecto las relaciones comerciales que les vinculan, aunque como sabemos hay unas fechas pactadas de salida según el tipo de mercaderías de que se trate.

Desconocemos si el Grupo DIA se ha planteado darse de alta en alguna Central de Compras para paliar, en la medida de lo posible, la pérdida de condiciones comerciales con sus proveedores al abandonar la estructura de Carrefour. Posiblemente, la mejor opción sea EUROMADI, ya que tiene representación en varios países europeos en los que DIA cuenta con establecimientos. Las mejoras las conseguiría, en los proveedores TOP del Gran Consumo, especialmente, que siempre llevan aparejados en sus plantillas anuales ingresos por volumen, a mayor volumen agregado mayor % rappel.

Otros Operadores detallistas desarrollan su negocio directamente al cliente finalista, lo que les hace no incurrir en los riesgos que conlleva la financiación de los créditos a sus clientes. Mercadona como operador de supermercado carece de deudas de clientes, por lo que estos saldos le provienen básicamente de saldos deudores con proveedores.

Este ciclo de efectivo guarda relación, en parte, con el Período Medio de Maduración en una empresa comercial:

El Grupo DIA obtiene una media anual de 36 días de financiación cedida por el proveedor, equivalentes a 1.036M€ de crédito gratuito. Mercadona en 2.009 obtuvo 46 días, pero con una media de pago a proveedor de 66 días en lugar de 68 de Grupo DIA.

La tendencia de financiación cedida debe ir en descenso, especialmente por la influencia en países de zona euro de la puesta en vigor ( exigencia de cumplimiento ) de la Ley Lucha contra la Morosidad, salvo que en países emergentes los plazos de pago sean menos exigentes. En esta financiación influye, además, el cambio de peso relativo del negocio, de las tiendas propias a franquiciadas (ver comentarios expresados en saldos de clientes).

También influye en esta financiación, el aumento de volumen y eficiencias de los stocks de países emergentes. A mayor volumen de ventas, sus plataformas rotarán más las mercaderías almacenadas.

Manejar adecuadamente este circuito es de vital importancia para una empresa del sector de la distribución, y DIA lo maneja adecuadamente. Pero hay un “pero”, lo tiene totalmente invertido en activos fijos, ya que como posteriormente veremos su Fondo de Maniobra es negativo y aún mayor (-1.496M€). No constituye una ventaja competitiva del Grupo DIA frente al Sector.

Para Mercadona es una de sus ventajas competitivas más importantes, ya que esta financiación está casi en su totalidad disponible en CAJA.

Un Operador con una ventaja competitiva de esta importancia, podría invertir parte de la misma en mejorar sus condiciones de compra, con pagos al contado, lo que potenciaría su ventaja frente a los Operadores que necesitan esta financiación para invertir en su inmovilizado.

Además, un buen uso de estos fondos dan garantía a las empresas de crédito comercial que garantizan los servicios de proveedores, y que como muchos operadores del sector conocen estas bajadas de “riesgo” o aseguramiento pueden llegar a estrangular el funcionamiento de sus empresas.

El resto del “activo corriente” corresponde a:

· Los Créditos al consumo concedidos por Finandia EFC a residentes en España, relativos a pagos con tarjeta de crédito DIA. Aunque su saldo aumenta en 2.010 frente a 2.009, no es tal ya que proviene de la distribución realizada – activo corriente/activo no corriente - y corresponden al año anterior. El saldo total va a la baja, por el freno a la concesión de préstamos personales con tarjeta.

· Otros activos financieros corrientes. Sus saldos responden a los importes de créditos al personal, a cobros pendientes de seguros por siniestros, a redención de vales promocionales, a tickets restaurante franceses,...

· Activos no corrientes mantenidos para la venta. En 2.010 su saldo es “cero”, lo que implica que no hay activos a la venta previstos.

· Otros activos. Básicamente corresponde a pagos anticipados por arrendamientos operativos en Francia, así como periodificaciones varias.

· Activos por impuestos corrientes, al igual que los expresados en el activo no corriente como “Activos por impuestos diferidos”, son recuperaciones de impuestos sobre beneficios diferidos, no son dinero en efectivo, ni implican su conversión en liquidez, pero sí representan una “no salida de Caja”.

No podemos precisar que estos “otros activos corrientes” constituyan una ventaja competitiva del Grupo DIA.

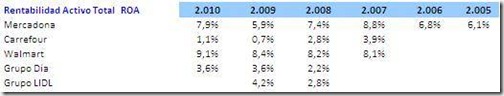

C/ Los “Activos totales y su rentabilidad”. La eficiencia con la que se utilizan los activos la calcularemos a través de la tasa de rendimiento de los activos – ROA – ( beneficio neto / activo total ).

¿Hasta qué punto el valor y la rentabilidad de los activos en el Grupo DIA representa una ventaja competitiva?

El Activo total neto en 2.010 del Grupo DIA ascendió a 3.253M€, siendo rentabilidad ROA del 3,6%. Los líderes del Sector de la Distribución mantienen tasas superiores de ROA, del 8% a 9%.

( El Beneficio Neto ajustado sin Extraord. por venta de activos “Hellas” ROA de DIA sería de 2,2%)

Si una empresa apenas tuviese Deuda, podríamos pensar que este valor de su activo nos estaría marcando un precio mínimo de adquisición del negocio, pero en el Grupo DIA no ocurre esta situación.

Un inversor podría estimar un precio de entrada por la rentabilidad frente a un operador competidor, por ej. en comparación a Walmart con ROA 9,1%, entonces el precio que estaría dispuesto a pagar por el activo del Grupo DIA sería de sólo 1.288M€.

No constituye, al menos en estos momentos, la rentabilidad de los activos una ventaja competitiva del Grupo DIA frente al Sector de la Distribución.

Warren Buffett piensa que un rendimiento muy alto (40%), puede poner en descubierto la vulnerabilidad de la ventaja competitiva de una compañía (pequeño valor de activo y altos beneficios).

Estas ventajas competitivas pueden estar a buen recaudo cuando hablamos de movilizar 180.000M$ por comprar los activos de Walmart, o de 53.650M€ por Carrefour. No es así el caso de Grupo DIA por 3.253M€.

De este breve análisis del activo podemos extraer algunas conclusiones:

· El Fondo de Comercio, cuando está respaldado por una buena inversión no es un riesgo ya que hemos pagado una cantidad inferior a su valor en libros. Lo mejor es que no existiese en el activo, y su valor estuviese siempre respaldado por bienes tangibles. El Fondo de Comercio provoca una dotación anual de Reservas que disminuye el importe a distribuir de beneficios.

· El valor comercial no tiene reflejo contable. Este intangible lo valora Brand Finance en 2.421M$.

· Los clientes y deudores, son activos de riesgo que hay que controlar adecuadamente. Otros Operadores que no trabajan franquicia, sino sólo tiendas propias, no presentan estos riesgos.

· La inversión en inmuebles es alta para los rendimientos que se obtienen para el modelo de negocio, casi igual que Mercadona. El nivel de presentación de una tienda de Mercadona y la inversión en sus plataformas es superior, y sin embargo pese a las inversiones de mercados emergentes no se ve reflejada en valores inferiores de inversión en el Grupo DIA.

· Los remodelings, cambios de modelo de negocio y enseñas, vienen dañando los activos y resultados del Grupo DIA. Parece que estos remodelings finalizarán en 2.013. Son los socios que entren antes de 2.013 los que tendrán que asumir la penalización, o la alegría por una precio bajo de entrada si este hubiese ocurrido realmente.

* La rentabilidad ROA de los activos de Grupo DIA es inferior a la obtenida por los mejores Operadores del Sector.

En este link tenéis en .pdf la Cta de P y G modificada y el Activo

[1] LIDL obtenía en España sólo 11,2 vueltas, equivalentes a 33 días de stock.

[2] LIDL en el ejercicio cerrado el 28.02.2010 alcanza en España 4.892€/m2