Estructura organizativa

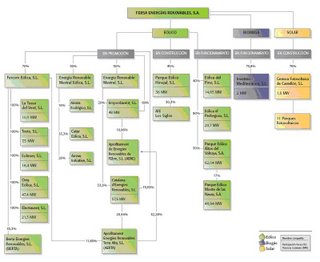

Fersa se dedica a la producción de energías renovables, principalmente eólica, a partir de la compra de parques eólicos. Pero primero analicemos su estructura organizativa. Fersa es un holding que está integrado por varias empresas que actúan de filiales. Cada parque eólico tiene su propia empresa que a su vez está participada por Fersa en la mayoría de su capital. Aquí tenéis la estructura organizativa del grupo:

Fersa tiene tres grupos de energías renovables la eólica, la biomasa y la solar. Pero como vemos su principal fuente de ingresos es la eólica. Muchos nos preguntamos el porqué Fersa utilizaba otras empresas que en su mayoría eran participadas por la matriz. La respuesta fue simple, limitar al mínimo el riesgo de empresa. Entendemos el riesgo de empresa como aquel que tiene la empresa cuando realiza varias inversiones a la vez y el fallo de una desestabiliza las demás y repercute en la rentabilidad de los demás proyectos.

Fersa en estos momentos esta llevando a cabo, como vemos en el organigrama, dos parques eólicos y está en promoción, es decir, sentando las bases para su construcción a corto medio plazo de un numero importante de otros tantos parques eólicos. En este caso cada construcción o promoción es llevada a cabo por una empresa distinta.

Imaginemos que Fersa como matriz llevase a cabo todos estos proyectos de inversión por si misma. El primero escollo sería el de buscar financiación, ya no solo por ampliaciones de capital, de lo que hablaremos luego, sino además financiación externa. Unido a esto, Fersa no podría llevar entonces a cabo la creación de tantos parques al mismo tiempo, puesto que su tesorería no se lo permitiría. La idea es la siguiente, yo creo una empresa llámese A y pido prestado 100 millones para este parque, mientras que creo otra empresa B y pido 100 más para el proyecto B. Sería mucho más sencillo encontrar financiación para cada uno por separado que para todos en su conjunto. Además, si uno de los proyectos fallase, el coste repercutiría exclusivamente en la empresa creada para ese proyecto. Mientras que si lo realizase Fersa en su conjunto, cada fracaso de proyecto provocaría, primero, un aumento de la rentabilidad esperada de sus flujos de caja para paliar la prima de riesgo, además, de que aquellas perdidas consecuentes de su fracaso deberían pasar a aumentar los costes de los demás proyectos.

¿De donde provienen los ingresos de Fersa?

Cada empresa participada tendrá unos costes de promoción de su propio parque, pero tendrá unos ingresos por la venta de energía que produce. Cada participada actúa como empresa independiente, con su propia cuenta de resultados, a la cual su beneficio se reparte en forma de dividendos que Fersa cobra por sus participaciones. Por consiguiente, los ingresos de Fersa matriz son los cobros de dividendos de sus empresas filiales. Así pues, cuanto más crezca el beneficio por acción mayores ganancias obtiene Fersa.

Muchos puede que no vean claro el negocio. Pero tiene su parte interesante. Si Fersa tiene la participación del 99% de una de estas empresas, los beneficios irán a parar a esta misma. Por un lado con la compra del 99% del capital de la empresa le ha reportado a esta un nivel de tesorería que puede servir de colchón para empezar a construir. Además, como estas empresas no tienen administradores sino que es la misma Fersa quien la dirige, sirve de estimulo para la generación de ingresos. Cuantos mayores sean las rentabilidades de cada empresa filial, mayores serán los beneficios a repartir y por tanto, mayores ingresos se percibirán.

Además, hay que tener en cuenta que la promoción de estos parques eólicos cuentan con un prestamos de la misma matriz de alrededor del 20% del monto total, del cual Fersa obtiene la devolución del préstamo y unos intereses, que son ingresos recurrentes de la empresa.

Los planes de expansión internacional

Para Fersa el mercado español está excesivamente maduro. Bueno solo hay que observar las empresas renovables cotizadas en ele mercado continuos para afirmarlo. Por tanto, Fersa ha entendido que el futuro no está en España sino en el resto del mundo. Sus promociones en Francia, Italia o India así lo avalan.

Tener una vocación internacional es importante para que una empresa pueda seguir avanzando. Pero analicemos los factores Push que han llevado a Fersa a su internacionalización:

- Un mercado doméstico saturado y maduro: en este sentido hay una excesiva competencia domestica, que ha provocado que Fersa deba buscar nuevos mercados donde las energías renovables aun no estén implantadas.

- Unos costes crecientes, sobre todo en la producción de energía solar. Estos costes crecientes debidos a la sobredemanda del mercado español, provoca que algunos de los proyectos resulten ser desincentivadores para Fersa.

Pero también existen oportunidades en los mercados internacionales que Fersa ha sabido explotar. Estos factores Pull que han llevado a Fersa a salir al exterior son:

- La propia filosofía de la empresa, la cual desde un primer momento ha entendido que el futuro estaba en los mercados internacionales.

- Su percepción de crecimiento como empresa, cuestión altamente debatida ya en estas paginas. Su salida en busca de nuevos mercados han provocado un aumento sustancial de la empresa en su conjunto además de un aumento de sus ingresos, a unos costes inferiores en algunos casos a los locales.

- El propio Know-how de los responsables y directivos ha sido un factor determinante en su expansión internacional. Ha ayudado a buscar los mercados más rentables, a un coste lo más bajo posible.

Otras de las dudas que surgieron en el coloquio fue el patrón de inversiones en los mercados internacionales. Hay que tener en cuenta que entrar en un mercado distinto al local, la empresa foránea tiene una desventaja considerable con respecto a las empresas locales que están implantadas ya en el mercado. La inversión de millones en un país no es la decisión de un día sino el análisis profundo que puede tardar meses e incluso años. He de comentar que para mi saber cual había sido la estrategia de expansión internacional era de lo más interesante. Tres factores incidían en la toma de decisión:

- Que haya viento

- Que existan unas condiciones en el mercado en cuanto a regulación y ayudas al desarrollo de estos mecanismo, lo más regulada posible

- Y que la oferta que les llegue sea digna de estudio y que su posterior análisis sea favorable para los intereses de Fersa.

En mi opinión estos tres factores no deberían de ser decisivos. O al menos no tener el peso que tienen a la hora de acometer el proyecto de inversión y la entrada en un país. En mercados como Francia o Italia no existen grandes dificultades, ni por barreras fronterizas ni porque sean mercados con excesivas barreras de entrada. Más o menos las mismas que puede haber en el mercado español.

Pero vayamos a sus inversiones en China. Para mi es un país difícil, duro, y en donde la gran barrera de entrada la pone el propio gobierno chino. Todas las empresas deben de entrar con un socio local, y además son fuertemente reguladas por el partido comunista chino. Vistas las ultimas informaciones en la prensa, la estrategia ha sido la de entrar con un socio local, lo cual le va a facilitar las cosas, pero hay que tener en cuenta que no tiene el riesgo país que puede tener un país africano, pero si tiene el riesgo político. Riesgo que conlleva la fuerte regulación por parte del gobierno chino, ya no solo en las empresas sino además hablando de macro lo referente a la política de tipos de cambios, u otros factores macroeconómicos que, por supuesto no controla la empresa, y que pueden mermar las ganancias al menos en el corto plazo.

De todas formas cabe añadir que tener presencia en el mercado chino es un síntoma de buenos planteamientos estratégicos internacionales, con lo que desde aquí espero que la alianza sea lo más fructífera posible.

Fersa en su salida a cotización y su alta volatilidad

Fersa salió a cotizar en el mercado continuo en mayo del 2007. Ha pillado una época de alta inestabilidad en los mercados financieros internacionales y un cambio de tendía de alcista a bajista. Esta puede ser una de las razones por las que el valor ha sufrido tanta volatilidad.

Pero hay otros factores que favorecen esta inestabilidad en el precio, o mejor dicho, esta tendencia a la baja. Primeramente, el miedo de los inversores a que las renovables se conviertan en otra burbuja, como lo fueron las tecnológicas o el sector inmobiliario. Máxime cuando aun hay muchos atrapados en inmobiliarias como Colonial. Ese miedo se ha visto reflejado no solo en los movimientos de Fersa sino también en las grandes competidoras españolas como puede ser Solaria.

Como vemos en la imagen, la acción se ha movido de manera errática en el escaso año que lleva en el mercado. Tuvo una tendencia alcista hasta julio, y después de un movimiento lateral de aproximadamente dos meses, coincidiendo con los problemas financieros de agosto del año pasado, empezó una tendencia a la baja. El hecho es que tocó suelo en el lunes negro de enero que llego a los aproximadamente 4€.

En esto momentos ha mantenido una ligera corrección al alza, pero sigue su movimiento errático sin una tendencia clara. Si se pueden ver algunos soportes y resistencias que pueden guiarnos para observar un cambio real en la tendencia, dejando de lado ya los movimientos laterales.

Fersa ante sus competidoras españolas

En este sentido me gustaría ver datos del análisis fundamental que podemos elegir como base para la comparación entre las distintas empresas cotizadas españolas de energías renovables. Ya dijo Francisco Illueca que no se podía coger el beneficio anterior puesto que ahora mismo hay nuevas plantas en marcha que están generando beneficios y que no están ahí. Por tanto, hacer un calculo con garantías del PER de Fersa es bastante complicado. Y compararlo con sus competidoras sería un error grave de análisis. Puesto que en su BPA no se tiene en cuenta las nuevas instalaciones que está construyendo ni los beneficios por los intereses de los préstamos que concede a sus empresas filiales.

Por consiguiente, calcular un PER de una empresa tiene como objetivo el de poder compararla con las empresas de su mismo sector. En este caso calcular un PER fiable de la empresa sería muy complejo. Por tanto, compararla con sus competidoras directas españolas como Solaria o Iberdrola renovables es casi imposible.

En definitiva, las herramientas útiles para el análisis fundamental, como es el PER, BPA, rentabilidad por dividendo o la EBITDA no se pueden tener en cuenta. Pero si la bolsa analiza expectativas futuras, el coloquio nos sirvió para hacernos una idea general de cual es el potencial de crecimiento de Fersa. Y realmente las expectativas son muy buenas, aunque tiene en contra, el mal momento de la bolsa y el pánico que tienen ahora mismo los inversores a las posibles burbujas.

Conclusiones

Puede ser una empresa a muy largo plazo, con un potencial de crecimiento alto. A partir del coloquio y todos los planes de expansión que está llevando a cabo la empresa llevan al optimismo.

Por tanto, en mi opinión aunque las oportunidades de negocio son buenas optaría por entrar en el valor, es un valor que aunque los medios digan que tiene un PER muy alto, la bolsa hay que recordar que tiene ahora valores baratos, y Fersa puede que sea uno de ellos. El único pero que yo le pondría es el futuro de las subvenciones de las energías renovables, y analizar que porcentaje de crecimiento del sector ha sido gracias a las subvenciones.

Por tanto, mi valoración final sería la de comprar. Es un valor que cuando tenga sus MW a todo rendimiento va a tener un crecimiento empresarial exponencial. Y en un mercado bajista como este puede ser interesante de cara a una inversión de 2 o 3 años.

¿Te ha resultado interesante? Suscríbete vía email o RSS a Berbis Swap