Si dios existe es americano y se llama Warren

Comentando la carta de Warren Buffett a los accionistas de Berkshire Hathaway

Por Gurus Hucky el 27 febrero, 2011

49

Share

Ya tenemos publicada la carta, correspondiente al ejercicio 2010, en la que Warren Buffett y Charlie Munger explican a los accionistas de Berkshire Hathaway la evolución de los negocios de la compañía. La verdad es que no entiendo aún muy bien como ninguna editorial no ha sacado un libro con las 33 cartas a los accionistas de Warren Buffett traducidas al español. Probablemente sería uno de los mejores libros de inversión. Pero vamos a lo que nos interesa, y pasamos a traducir o comentar algunos de los puntos de la carta de Warren Buffett que me han parecido más destacables.

En 2010, el valor contable de Berkshire se ha incrementado un 13%. En los últimos 46 años, el valor en libros de la compañía ha pasado de 19$ por acción a 95.453$, un incremento anual medio del 20,2%, simplemente impresionante. Buffett comenta que actualmente estima que el “earning power” de Berkshire en condiciones normales, es decir el potencial de generar beneficios de los activos del holding, sin vender participaciones, sin ninguna mega catástrofe en el sector asegurador y con una situación de la economía peor que en 2005 y 2006 pero mejor que 2010, sería de unos 17.000 millones de dólares al año.

La adquisición en 2010 de la compañía de ferrocariles Burlington Northern Santa Fe, en la que Berkshire Hathaway utilizó 22 mil millones de dólares en cash para hacerse con ella, habría incrementado en un 40% el earning power antes de impuestos de Berkshire. A Buffett el grueso de la gente lo considera un inversor en Bolsa, yo personalmente lo entiendo cada vez más como un inversor con mentalidad de empresario más que como un inversor que ha hecho su fortuna en Bolsa. Pero bueno esta es una apreciación personal.

Confiados en la incertidumbre:

En 2010, las empresas que componen Berkshire Hathaway, invirtieron cerca de 6.000 millones de $ en Capex, y el grueso de la inversión se realizó en los EEUU. Según Buffett el dinero siempre debe ir donde están las oportunidades y según él en estos momentos en los EEUU estas con fáciles de encontrar a pesar que 2010 estuvo dominado por el pesimismo en la economía de los EEUU. Mucha gente habla de las grandes incertidumbres que rodean a la economía en los EEUU, pero Buffett que es gato viejo (en esto a mi sin duda me da mil vueltas, bueno en esto y en la mayoría de las cosas), no ve la situación muy diferente a otras épocas. Sólo le basta recordar como estaban las cosas el 6 de diciembre de 1941 o el 18 de Octubre de 1987 o el 10 de Septiembre de 2001, tres fechas concretas antes que de repente las cosas emporaran muchisimo de un día para otro. No importa como esté de sereno el día de hoy, el mañana siempre es incierto.

“No dejes que esta realidad te asuste. Durante toda mi vida, políticos y expertos se han quejado sobre los terribles problemas a los que se enfrentaban los EEUU. El caso, o la única realidad, es que nuestros ciudadanos, hoy viven 6 veces mejor que cuando yo nací. Los profetas de la fatalidad han pasado por alto el factor que tiene más importancia: El potencial humano está lejos de haberse agotado, y más con la capacidad que tiene el sistema estadounidense para desatar ese potencial – un sistema que ha hecho maravillas durante más de dos siglos a pesar de las frecuentes interrupciones y fatalidades que se han vivido, empezando por recesiones económicas e incluso una guerra civil o mundial”.

Medir el Rendimiento:

Charlie y yo creemos que los encargados de manejar los fondos de los demás deben establecer objetivos de rendimiento en el inicio de su gestión. Si no se fijan el objetivo de rentabilidad a priori, la dirección de la tentación de disparar

la flecha de rendimiento y luego pintar la diana alrededor de donde quiera que aterrice. En el caso de Berkshire, que hace tiempo te dije que nuestro trabajo es aumentar el valor intrínseco por acción a un ritmo mayor que el aumento (incluyendo dividendos) del S&P 500. En algunos años tenemos éxito, en otros que no. Pero, si no podemos mantener y logran en el tiempo de forma sostenida este objetivo, no habremos hecho nada para nuestros inversores, que por sí mismos podrían haber obtenido un resultado igual o mejor simplemente comprando un ETF que replique el índice.

El desafío, por supuesto, es calcular del valor intrínseco de Berkshire Hathaway. Si nos ponéis a calcular a Charlie y a mi el valor instrínsique de Berkshire por separado seguramente obtendréis dos resultados diferentes. La precisión absoluta no es posible. Para eliminar la subjetividad, y simplificar el cálculo, utilizamos un proxy que probablemente subestima el valor intrínseco y que es el valor en libros de la compañía para medir nuestro rendimiento como gestores.

Sin duda, algunas de nuestras empresas valen mucho más que su valor en libros, pero entendemos que es un mecanismo razonable y constante pare medir nuestro rendimiento. Pero desde que prima rara vez cambios de mucho de año en año, el valor en libros puede servir como un mecanismo razonable para el seguimiento de cómo lo estamos haciendo. La tabla en la página 2 muestra nuestro historial de 46 años contra el S & P, un rendimiento bastante bueno en los primeros años y ahora sólo satisfactoria. Los años de generosa, queremos hacer hincapié, no volverá.

Las enormes sumas de capital que gestionan en la actualidad eliminar cualquier posibilidad de un rendimiento excepcional. Haremos todo lo posible, sin embargo, para mejores resultados que el promedio y la sensación es justo para que nos mantenga a ese nivel. Queremos advertir que los años gloriosos de Berkshire Hathaway nunca volverán. La grandes sumas de capital que actualmente gestionamos hacen del todo imposible y eliminan la posibilidad de obtener un rendimiento excepcional. Sin embargo nos esforzamos para que los resultados que obtengamos sean mejor que la media.

Las ventajas competitivas de Berkshire Hathaway:

1) Los directivos de Berkshire están enfocados a gestionar sus negocio. No tienen que estar pendientes de tener que realizar reuniones con la Central, ni tienen preocupaciones por la financiación ni tienen que estar pendientes de Wall Street. Sencillamente reciben una carta mía cada dos años y saben que pueden llamarme siempre que lo deseen. Con algunos de ellos ni he hablado en el último año, y con otro he hablado a diario, nuestra confianza está depositada en nuestra gente no en los procesos. La política de contrata bien y gestiona poco me encaja perfectamente a mi y a ellos. Tenemos directivos de todos los tipos, algunos tienen MBAs, otros ni siquiera acabaron el colegio, unos utilizan presupuestos, otros gestionan por instinto. Parecemos un equipo de beisbol compuesto por diferentes estrellas con diferentes formas de batear.

2) Nuestra segunda ventaja es la libertad para invertir. Una vez cubiertas las necesidades de inversión de nuestros negocios, tenemos excesos de cash para invertirlo libremente donde creamos conveniente. La gran mayoría de compañía se limitan a invertir o comprar negocios en el mismo sector en el que operan. Esto a menudo limita el “universo” de activos donde colocar el capital, reduciendo las buenas oportunidades de inversión que existen en el mundo. La competencia para hacerse con las buenas oportunidades de inversión que existen en un sector concreto suele ser enorme. El vendedor tiene todo el poder, igual que una chica que sea la única que asiste a una fiesta repleta de chicos. La situación es perfecta para la chica pero terrible para los chicos. En Berkshire no tenemos ningún tipo de restricción respecto a donde invertir el capital. Nuestra única limitación es la capacidad que podamos tener para comprender bien los negocios que queremos comprar y como evolucionarán en el futuro. Si lo logramos, y muchas veces no sucede así, tenemos la capacidad de poder comparar una oportunidad de inversión con otras cientos que tenemos sobre la mesa.

Cuando tomamos el control de Berkshire en 1965, sencillamente no exploté esta ventaja. Berkshire era una compañía textil, que había perdido importantes sumas de dinero en la década anterior. La peor idiotez que podría haber hecho hubiese sido buscar oportunidades de compra en el mismo sector para mejorar y expandir el negocio textil, y durante algunos años fue lo que intenté hacer. En un estallido final de inteligencia hasta acabé comprando otra empresa textil…aaaaaaaaaaghhhhh. Finalmente, acabé poniéndole un poco de cordura al tema, y primero comprando empresas aseguradoras y después compañías de otros sectores.

3) Nuestros directores actúan como propietarios. Reciben compensaciones simbólicas por su trabajo, nada de opciones sobre acciones, ni acciones restringidas ni cash. Tampoco les suscribimos un seguro de responsabilidad civil como hacen la mayoría de grandes compañías. Si la fastidian con su dinero, ellos también perderán su dinero. Sin tener en cuenta mi participación en Berkshire, los empleados de las empresas del grupo y su familias tienen cerca de 3 mil millones de dólares en acciones del grupo. Ellos son los mayordomos de los accionistas. Lo mismo sucede con los directores de nuestras participadas. En muchos casos han sido personas que nos han vendido su negocio, han acudido a nosotros con mentalidad de empresarios y tratamos que mantengan dicha mentalidad, tener a gerentes que amen el negocio que gestionan es una gran ventaja.

4) La cultura se auto propaga. Winston Churchil decía, ” elige la forma de tu casa y ella te formará a ti”, este consejo también se aplica a los negocios. Procedimientos burocráticos llevan a más burocracia y a palacios corporativos imperiales llevan a conductas imperiales. Cómo decía un bromista, sabes que ya no eres el CEO de la compañía cuando te sientas en el asiento trasero de tu coche y este no se mueve. El coste de alquiler de la central mundial de Berkshire Hathaway es de 270 mil dólares al año, si le añades el mobiliario, los gastos en material de oficina, los ordenadores y el dispensador de Coca Colas , el coste anual de la oficina central es de 301 mil dólares al año. Como Charlie y yo tratamos el dinero de nuestros accionistas como si fuera nuestro, los directivos de Berkshire tienen que ser igual de cuidadosos.

El dinero en caja de Berkshire:

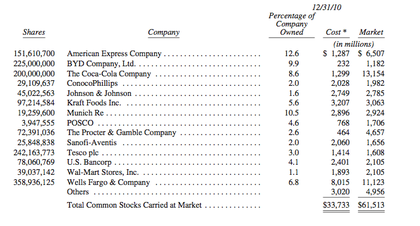

La compañía ha acabado el 2010 con cerca de 38 mil millones de dólares en caja. Dinero por el que ha ganado una miseria en 2010 debido a los bajos tipos de interés. Sin embargo se espera que en algún momento en el futuro, los tipos de interés mejoren, lo que podría añadir cerca de 500 millones de dólares anuales a los beneficios de la compañía, aunque puede que sea una cosa que suceda pronto. Igualmente los dividendos de algunas de nuestras participadas van a incrementarse seguro en el futuro. Un ejemplo claro es Wells Fargo, debido a que la gran banca en los EEUU tiene los dividendos congelados por decisión de la FED. A pesar de haber superado bien la crisis, si nivel de distribución de dividendos aún está artificialmente bajo. Cuando esto suceda Berkshire va a obtener varios cientos de millones de dólares al año en dividendos de Wells Fargo. Por cierto ya anuncia que estan preparados para salir a cazar elefantes y cobrarse alguna pieza de caza mayor como la de Burlington.

Coca Cola como ejemplo de inversión:

En 1995 Berkshire finalizó la compra de acciones de Coca Cola, desde entonces ha mantenido constante el número de acciones que posee de la compañía. Ese año recibió 88 millones de dólares en dividendos de Coca Cola. En 2011, va a recibir 376 millones de dólares en dividendos de Coca Cola. En los próximos 10 años probablemente el dividendo se va a doblar y el beneficio anual de nuestras acciones en Coca Cola va a superar probablemente lo que pagamos por hacernos en su momento con las acciones. El tiempo siempre juega a tu favor cuando has invertido en un negocio magnífico.

Buffett y los Derivados:

Sin duda esta fue una de las apuestas más controvertidas que ha hecho Buffett en los últimos años. Hace más o menos 7 años, empezó a realizar equity puts sobre la evolución a largo plazo de determinados índices bursátiles con vencimientos entre 2021 y 2026. En el caso que los índices terminarán con un valor cero , Buffett podía perder cerca de 38 mil millones de dólares. Parece que la apuesta ha empezado a dar sus frutos. En 2010, la contraparte de la apuesta, se ha empezado a poner nerviosa y ha liquidado 8 de esos contratos de derivados (quedan vivos 39), con lo que Berkshire se ha apuntado un beneficio de 222 millones de dólares, a aperte de haber dispuesto en sus manos más de 650 millones de dólares correspondientes a la primas de dichos contratos que deposito la contraparte.

Calificados por el mismo como armas de destrucción masiva, a Buffett se le criticó que entrara en los derivados en pleno boom bursátil, después vino el desplome de los índices y muchos pensaron que la apuesta de Buffett fue horrorosa. Ahora la apuesta no parece tan mala, es más parece magnifica. Sin haber invertido capital, ha recibido un dinero por adelantado que puede utilizar a su antojo y encima se ha anotado ya una ganancia segura de 222 millones de dólares.

Probablemente Buffett vió claro en su momento que estaba en el entorno propicio y ante una oportunidad única para que algún inversor quisiera jugar con él al poker. Que queréis que os diga, ponerse a jugar al poker con Buffett y encima marcando el las reglas del juego no parece que sea precisamente la más feliz de las ideas. Por cierto en la carta hay una critica demoledora al modelo de Black-Scholes para valorar opciones a largo plazo. Un claro torpedo a académicos, teóricos y el Wall Street sofisticado en general.

La vida y la Deuda:

El principal principio para ganar una carrera es que sobretodo si lo que quieres es ganarla antes que nada te debes asegurar que vas a acabar la carrera. Los mismo se debe aplicar a los negocios y es lo que guía cada decisión que tomamos en Berkshire. Sin lugar a dudas mucha gente se ha forrado utilizando dinero prestado. Sin embargo esta también es una forma de quedarse sin un euro de forma bastante rápida. Cuando el apalancamiento funciona, multiplica tus ganancias. Tu esposa se cree que eres un genio, tus vecinos te envidian, pero el apalancamiento es adictivo. Una vez has provado sus maravillas, muy poca gente es capaz de tomar una posición más conservadora. Y como ya aprendimos en tercer grado y algunos re aprendieron en 2008, cualquier serie de números positivos, por muy positivos que sean, se evaporan si los multiplicas por cero. La historia nos indica que el apalancamiento en muchas ocasiones produce ceros, incluso cuando es utilizado por gente brillante.

El apalancamiento puede ser letal para un negocio. Las compañías con enormes deudas suelen asumir que estas serán refinanciadas a sus vencimientos. Esta hipótesis suele ser válida. Sin embargo, a veces, debido a problemas específicos de una compañía o una restricción en el crédito generalizada provoca que los vencimientos deban ser pagados y en estos casos sólo la caja generada por el negocio puede hacer el trabajo. Muchos han aprendido que el crédito es como el oxígeno. Cuando es abundante ni te percatas de su presencia, cuando empieza a escasear, así sea en poca cuantía, puede poner a cualquier empresa de rodillas.

Lo dicho al principio. Más que una clase magistral de Bolsa, las cartas de Buffett son un curso de gestión empresarial y de activos.

http://www.gurusblog.com/archives/carta-warren-buffett-accionistas-berkshire-hathaway/27/02/2011/

“Los dos guerreros más poderosos son paciencia y tiempo.” (León Tolstoi)