Dadas las dudas y confusión de los usuarios sobre mi último análisis, he decidido simplificar los mismos de ahora en adelante y hacerlo más gráfico, de modo que pido disculpas de antemano si el lector considera que necesita más información sobre la empresa, puesto que no quiero aburrir al personal. Voy a proceder a analizar de una manera más sencilla la siguiente empresa: Miguel y Costas, el buque insignia fundamental en España, mostraré los estados financieros de una manera sencilla y con los ítems más importantes, repasaré parte del técnico de la empresa y por último tan solo mostraré las conclusiones de los modelos matemáticos que se han realizado sobre la empresa, sin ahondar en ellos puesto que ya de por sí son complicados, de modo que no me enfocaré mucho en esta última parte. Vamos a ello

INTRODUCCIÓN, MODELO DE NEGOCIO Y CIERTAS CONSIDERACIONES PREVIAS

Miquel y Costas & Miquel, S.A. (MCM), junto con sus filiales, fabrica y comercializa papeles finos y ligeros especiales en España. La empresa ofrece papeles para la industria tabacalera; papeles de imprenta, de liar y especiales; y pulpas textiles especiales para usos industriales, así como papeles y cartones de colores. También exporta sus productos a otros países, teniendo sus filiales principalmente en Latinoamérica.

Miquel y Costas & Miquel, S.A.fue fundada en 1725 y tiene su sede en Barcelona, España. Es una empresa que ha sido gestionada históricamente a nivel familiar, tiene un negocio asentado y además se encuentra en un sector con amplias barreras de entrada, puesto que la maquinaria necesaria para fabricar el tipo de papel que comercializa es muy específica y muy cara.

En relación a su principal competencia, tenemos a nivel internacional las americanas Schweitzer-Mauduit International Inc. (SWM) para el sector tabaquero y Glatfelter Corporation (GLT) para la parte del sector de papel industrial.

MCM tiene un modelo diversificado en 65% para suministro de papel de tabaco y un 35% para industrial. El sector del trabajo es un sector que se provee con una evolución decreciente o plana (como mucho), por lo que MCM ya está aumentando su diversificación hacia otros sectores, previendo este futuro. Puesto que el sector del papel de liar es un sector que aun tardará bastantes años en dejar de ser rentable, y dado que MCM se encuentra en una posición competitiva muy buena a nivel internacional (y ya no digamos nacional), le permite explorar nuevas inversiones de manera que poco a poco vaya recalcitrando su modelo hacia otros sectores que le otorguen igual rentabilidad (más adelante veremos si dichas inversiones se están haciendo correctamente)

La empresa, como veremos a nivel financiero, está muy bien gestionada, este año 2020, donde esperaríamos una bajada de sus ventas por la situación del COVID, ha sido sorprendentemente bueno ya que sus ingresos se han mantenido estables, esto no solo puede deberse a que las ventas sigan igual, sino a que los costes energéticos y de materia prima hayan bajado (que lo han hecho), de hecho esto fue una (de entre muchas) de las razones por las que ciertos fondos de inversión Ingleses especularon a la baja con MCM hace 2-3 años, recordemos que por aquel entonces los precios de la celulosa estaban bastante altos, por ejemplo.

Un aspecto importante de los últimos años de MCM es la estrategia de recomerá de acciones, en concreto lleva años recobrando acciones, y esto es muy buena señal. En 2020 recompró cerca del 2% del total, seguido de un anuncio de su compromiso de volver a recomprar en el futuro más todavía. esta política de recomerá tan "agresiva" (dado los estándares españoles) la está llevando a cabo desde antes del 2015, y como se observa la tendencia seguirá esta misma dinámica:

Veremos más adelante que tanto los datos de flujos de caja y demás guardan muy buena pinta desde criterios value, después observaremos que a nivel técnico no tiene tan buena pinta según como se mire y a nivel cuantitativo tres cuartos de lo mismo, finalmente expondré para qué tipo de inversor es esta empresa, pero todo a su tiempo, pasemos primero al Balance

BALANCE

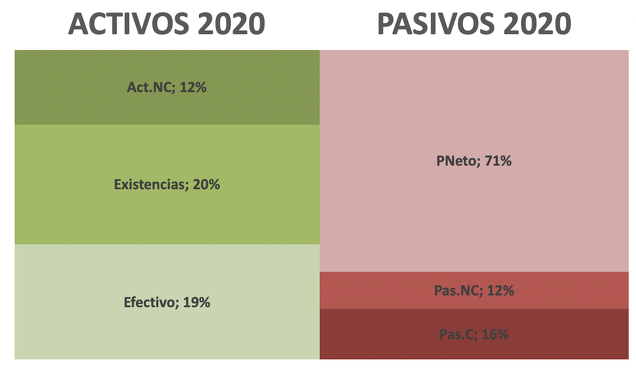

El balance de Miguel y Costas, como veremos a continuación, dispone de una estructura claramente impecable. Si echamos un vistazo a su último balance observamos como el efectivo disponible cubre sobradamente los pasivos corrientes e incluso los no corrientes, esto en cierto modo puede ser una buena noticia, aunque también es verdad, como veremos más adelante, que la dirección no explota suficiente la deuda.

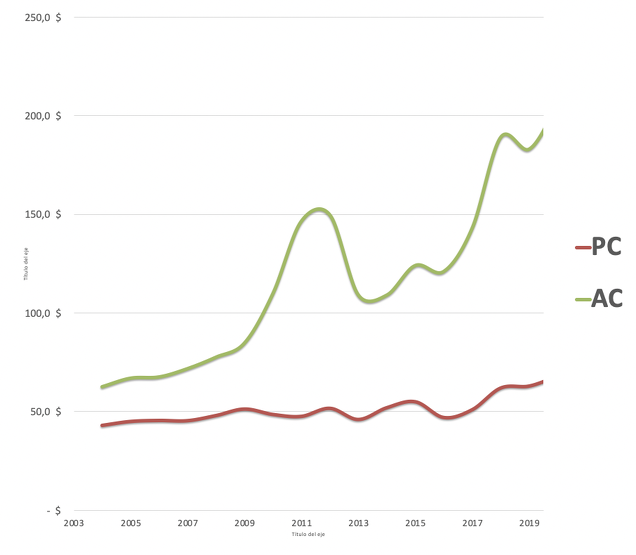

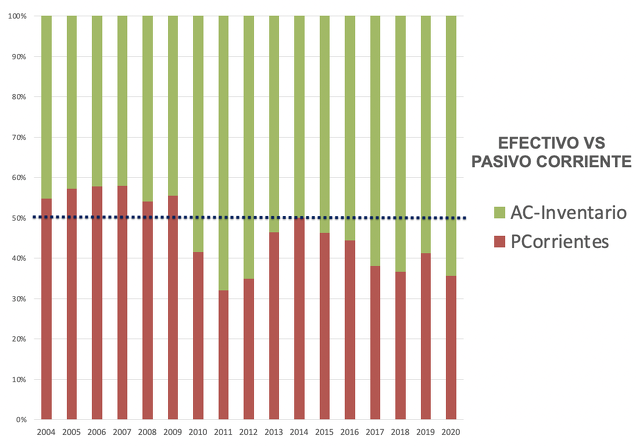

Para que la empresa sea solvente es necesario primeramente que su efectivo cumpla con las demandas de la deuda a corto plazo, por tanto, que el activo corriente esté por encima del pasivo corriente es crucial:

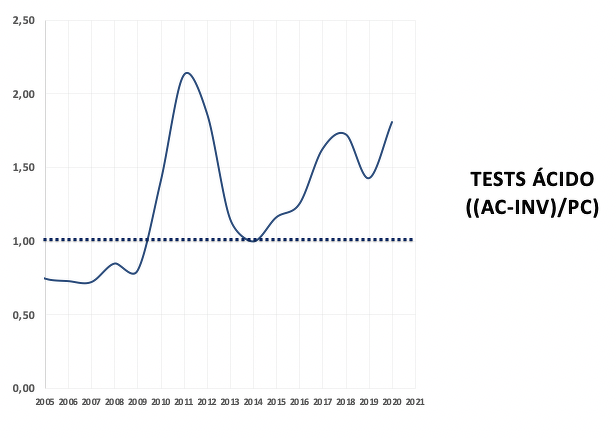

Si restamos el inventario de la ecuación, obtenemos un criterio más estricto para este cometido, como se observa, Miguel y costas está poniendo a ralla las necesidades a corto plazo desde 2010

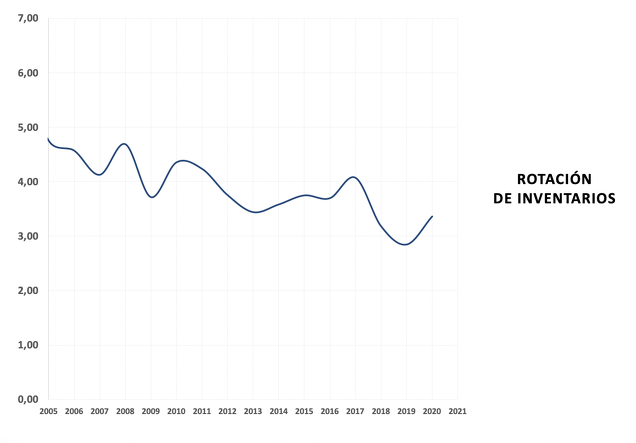

Al hilo de los inventarios, podemos observar cómo la rotación de los mismos, aunque decreciente, va manteniéndose en unos niveles muy óptimos.

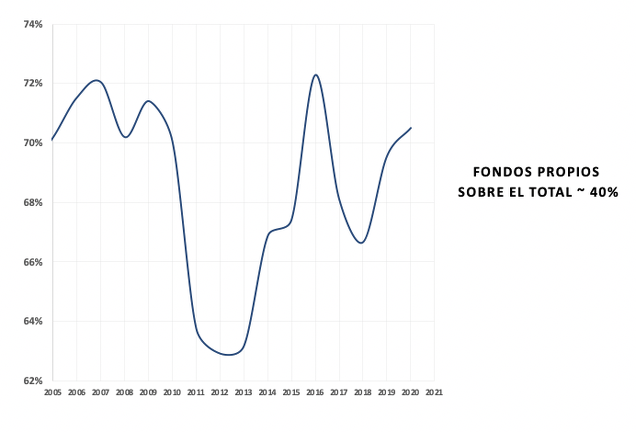

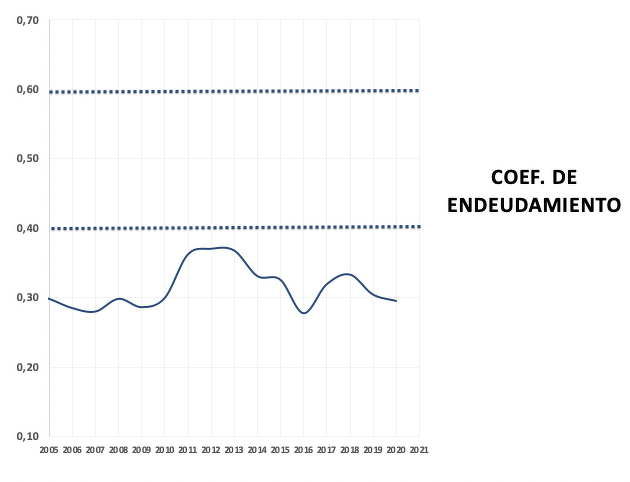

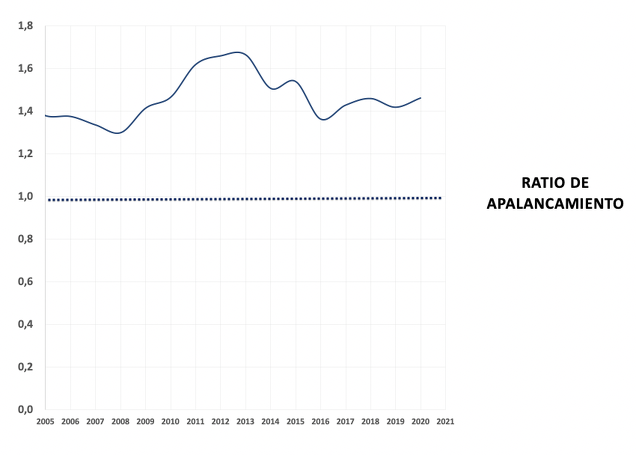

Por otro lado, una buena idea para analizar los fondos propios del mismo consiste en calcular su % sobre el activo total, si este porcentaje se sitúa cerca del 40% aproximadamente (para este tipo de empresas) es buena señal, si es menor significa que la empresa está demasiado endeudada, y si es mayor es que la empresa no está casi endeudada. Que una empresa tenga este ratio por encima de los niveles "sanos" no es necesariamente bueno, puesto que significaría que no está usando bien la deuda, es decir, no la está potenciando suficientemente bien como para mejorar la rentabilidad del accionista, y esto es lo que se muestra en Miguel y Costas. No obstante ahondaremos en esto mismo más adelante.

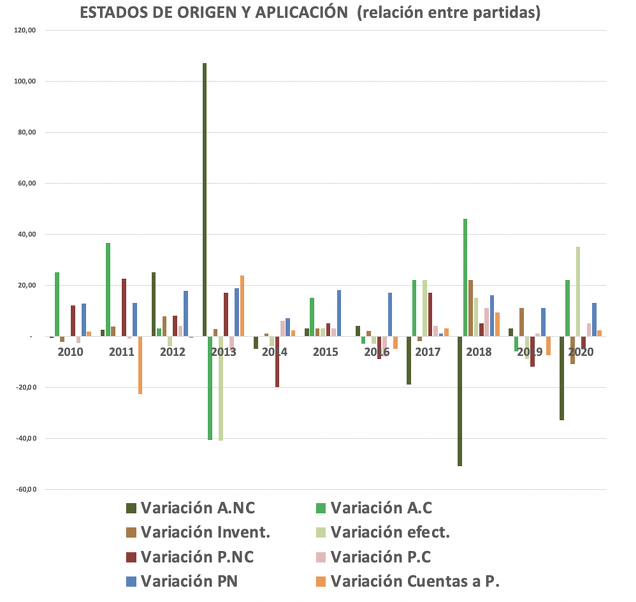

Por último podemos añadir los estados de origen y aplicación, con esto podremos ver si las inversiones más importantes de la empresa se han financiado como deben, en este caso:

Como se observa en la mayoría de inversiones y de movimientos de efectivo se hace con un equilibrio limpio, es decir, si nos fijamos en los dos grandes movimientos que se hicieron en 2013 y 2018, pertenecientes a Terranova (financiado principalmente con Activo corriente y efectivo) y Clariana, la cual se presupone que necesitaba bastante liquidez y el grupo comenzó a acumular liquidez para solventar las deficiencias iniciales en la misma. Año tras año, prácticamente en casi todos ellos, las variaciones en cuanto a los equilibrios en el balance se han hecho correctamente, es decir, el nivel de la gestión al parecer se está haciendo muy por encima de la media Española, y esto es muy buena señal

CUENTAS DE RESULTADOS

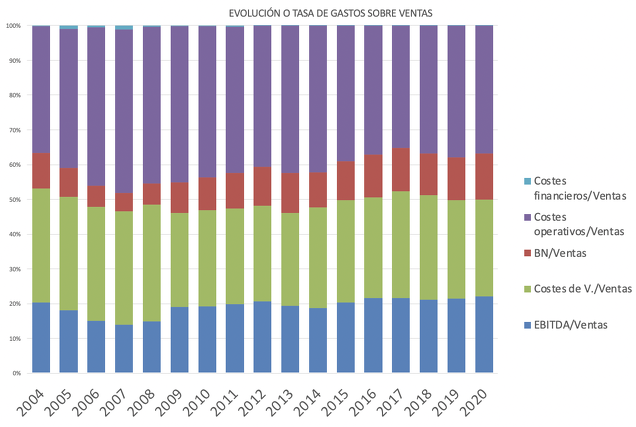

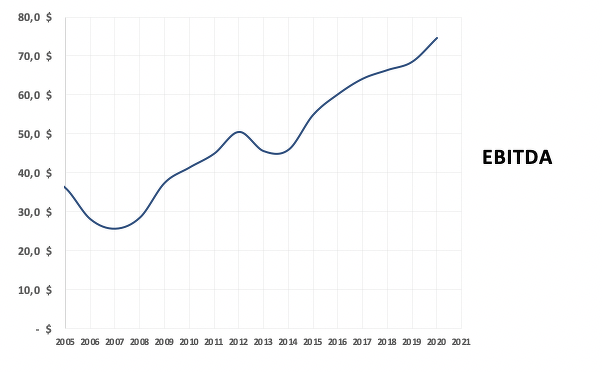

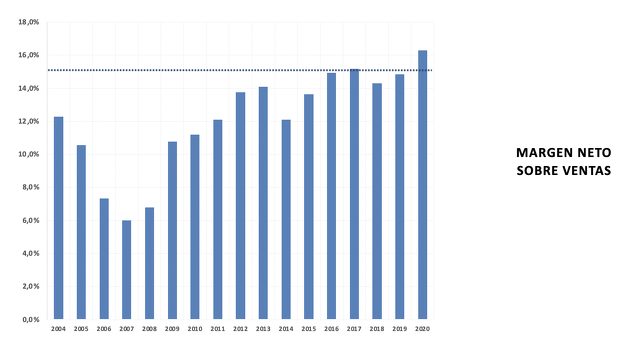

Las cuentas de resultados de la empresa reservan también una muy buena estructura a lo largo de los años. Observando los niveles relativos sobre ventas de los principales gastos e ingresos vemos que los costes operativos se han mantenido a ralla o incluso han ido disminuyendo a lo largo de los años. El BN sobre ventas ha ido aumentando al igual que l EBITDA sobre ventas relativo. Esto es buena señal puesto que demuestra que a pesar de que la parte del sector del trabajo está plana o de capa caída, MNM ha conseguido no solo sobrevivir ofreciendo más atención a la parte industrial del sector sino también beneficios.

Al hilo de esto anterior, podemos ver la evolución que ha tenido la empresa en cuestión de su ebitda y su margen neto

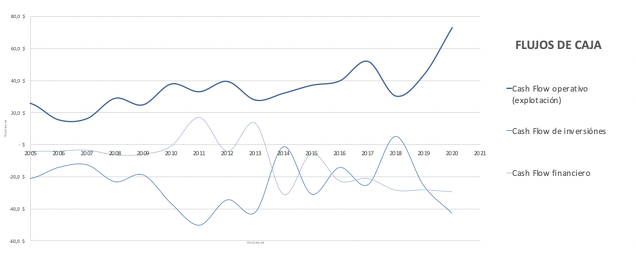

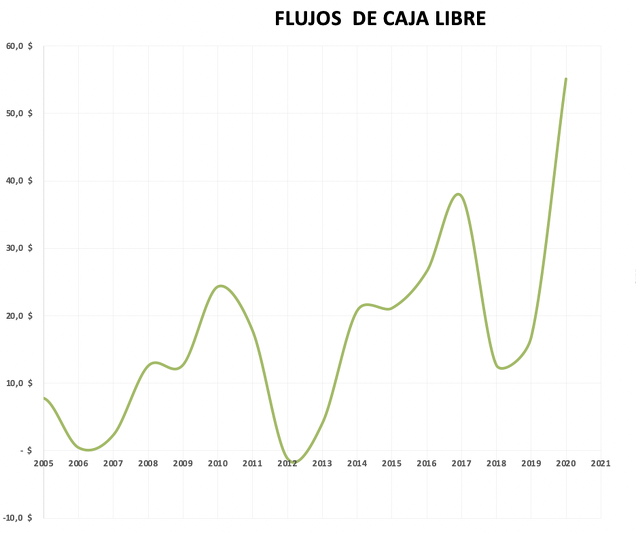

FLUJOS DE CAJA LIBRE

En cuanto al flujo de caja libre podemos ver como la empresa mantiene una reinversión constante de su beneficio, así como un CFO sano y estable, al igual que su FCF, algo más errático a causa de sus dos principales movimientos en 2013 y 2018 como comentamos anteriormente. De modo que eliminando estos dos acontecimientos como variables, se deduce que el FCF de MNM es muy bueno

RATIOS

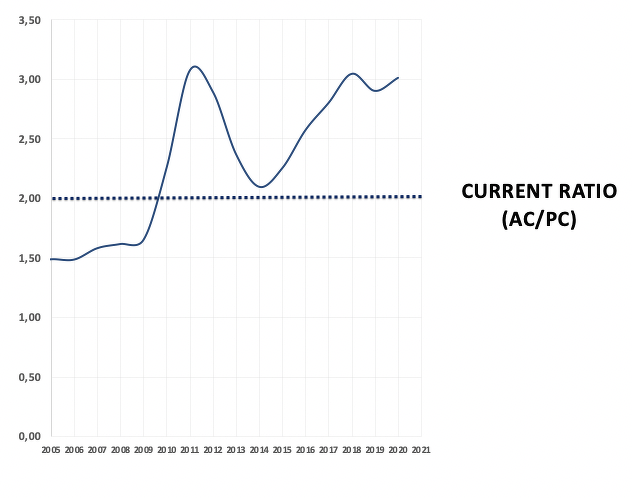

En cuanto a los ratios de liquidez expondré los más representativos, como el Current ratio, así como el test ácido en lugar del de cash puesto que considero más exigente.

Estos ratios de liquidez tan buenos, al igual que los siguientes que veremos, pueden deberse a la posición estratégica de la empresa, su maquinaria y lo que fabrica es tan exclusivo a nivel industrial que hay muy pocos competidores en dicho sector, e incluso el papel de tabaco, aunque se haya estancado, es posible que se haya podido mantener en buenos números por la apertura hacia el CBD y la legalización de la marihuana, tengamos en cuenta que el papel de liar también forma parte de su negocio. Quizás por eso su ratio de endeudamiento sea tan bajo, su cobertura de intereses está muy por encima de sus necesidades, sin embargo el coeficiente de endeudamiento no llega a estar en los niveles más óptimos ciertamente

Esto puede ser por las características propias de la industria, es decir, aunque sea bajo el coeficiente, no significa necesariamente que sea malo, puesto que su industria requiere de dichos niveles para una salubridad de sus cuentas en comparación con otros negocios, sin embargo creo, aún así, que MNM puede estar pecando de excesivo conservadurismo a la hora de invertir, creo que es algo bajo y esto puede repercutir en los accionistas, puesto que no rentabilizaría suficiente su deuda.

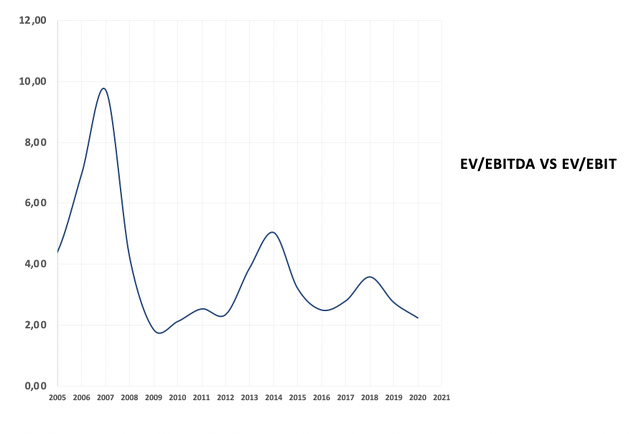

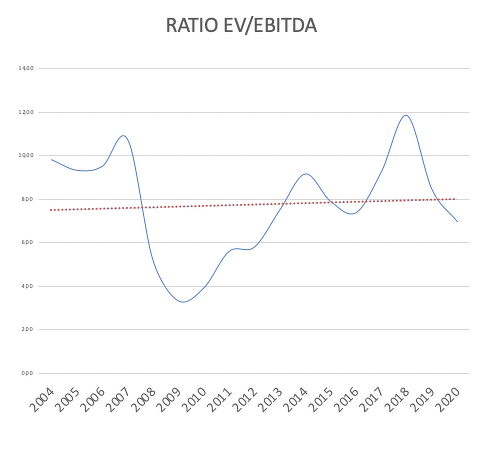

Y dicha intuición la saco porque si observamos la diferencia existente entre el ratio EV/EBIT con el EV/EBITDA podremos ver si la empresa tiene necesidades de inversión para generar ingresos (si esta diferencia es muy grande, es decir, que su ratio asciende o es muy alto), y como se observa este nivel es bastante bajo, probablemente porque su negocio ya de por sí es muy rentable, sobretodo en las zonas de Latinoamérica, ya que el consumo de tabaco es mayor que en rostros lugares donde está afincado. Por eso, por tener muy poca necesidad de inversión para sacar beneficio, me parece paradójico que no se "arriesgue" más con inversiones hacia otros sectores que pudieran suplir el probable descenso futuro en el consumo de tabaco. Cierto es que la Junta de accionistas está en ello y están estudiando diversificar cada año más y más, de modo que los próximos años serán clave en este sentido, más aún si tenemos en cuenta que la "era post-Covid" tendrá hará descender el consumo de tabaco (y así debería ser la verdad...)

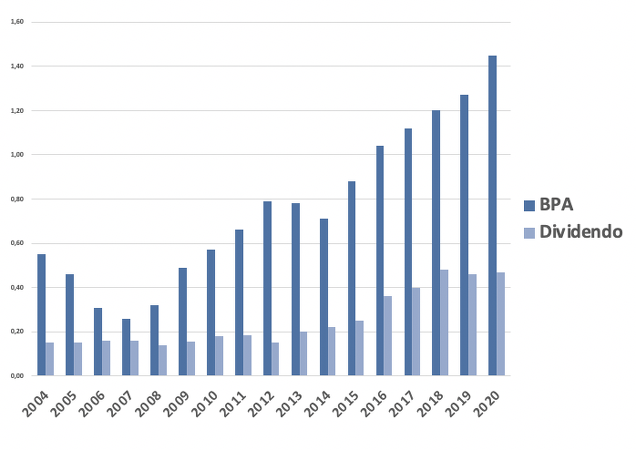

Siguiendo con los ratios, analicemos los ratios de valoración. Primeramente encontramos un BPA creciente año tras año, con un dividendo estable y en alza, y en comparativa con el mismo crean un payout que no alcanza ni el 40%... "not bad".

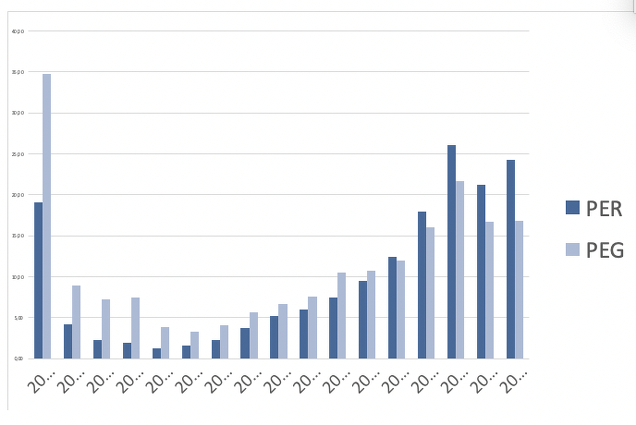

Esta linea la sigue también el ratio PER, que con excepción de 2019 (consecuencia de Clariana en 2018) ha seguido una tendencia alcista año tras año. No recomiendo hacer comparaciones demasiado extensivas con el PER, puesto que desde mi opinión no es un indicador demasiado fiable... en lugar de eso lo importante es observar que sigue una evolución al alza, por lo que no ceñirse demasiado al dato.

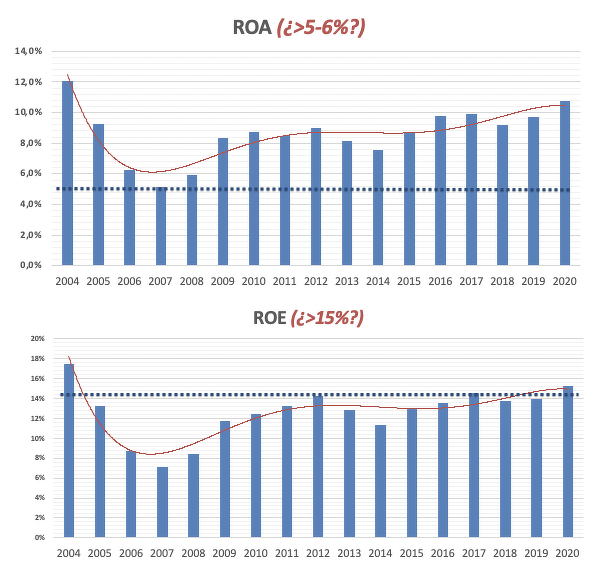

Los niveles de rentabilidad ROA son especialmente buenos, no tanto a nivel del ROE, aunque este último año parece ser que empieza a superar ese 15% esperado (que es el límite más favorable que suelo usar), algo de valorar puesto que lo ha alcanzado durante la pandemia... probablemente gracias a las bajadas en los precios de las materias primas y al nivel de estrés de la población probablemente (confinamiento=estres=más nerviosismo y ganas de fumar... lamentablemente)

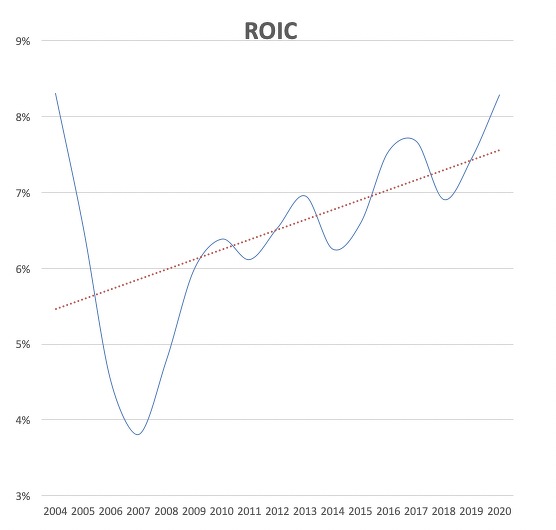

Para ver una valoración de la rentabilidad más estricta podemos ver el ROIC, que como se observa es espectacular

Por último podemos ver el ratio EV/EBITDA, que se observa en unos niveles aunque variables, por encima de lo saludable.

Se pueden analizar más ratios de valoración, pero todos van de la mano a lo que ya hemos expuesto hasta ahora, y tampoco es plan de saturar en un análisis superficial como este.

ANÁLISIS DE LA GESTIÓN DE MCM, RESPUESTA A SU EVOLUCIÓN LOS ÚLTIMOS AÑOS y DFC

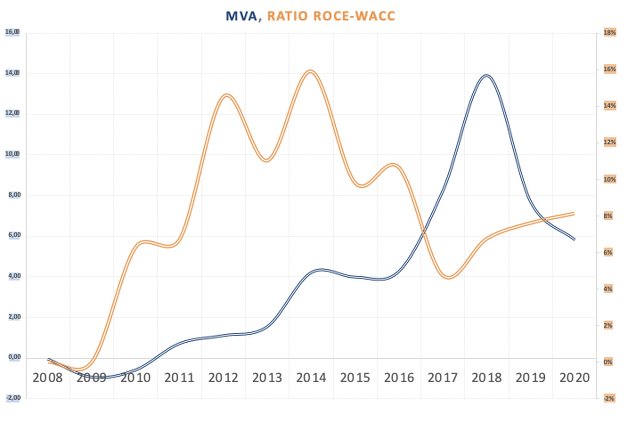

En cuento al análisis de la gestión, no me extenderé demasiado al respecto, personalmente me gusta comparar el análisis de la gestión empresarial en base al valor, es decir, para saber si la gestión agrega valor al negocio, es necesario recurrir a ciertos indicadores como el MVA. Otro interesante es el resultado de restar el ROCE al WACC, si es positivo significa que los beneficios superan los gastos en capital, por lo que la empresa es orgánicamente rentable, y como vemos, su evolución desde 2017 ha ido al alza

Qué decir de la gestión de una empresa familiar que lleva por la vía Value sus finanzas. La empresa está muy bien gestionada, tiene unos criterios y unas políticas envidiables a nivel español, pero entonces... ¿porqué baja?, ¿Cómo es posible que una de las mejores empresas españolas esté bajando cuando sus cuentas aparentan estar tan bien?. Bueno, las bajadas empezaron aproximadamente cuando un fondo de inversión de Inglaterra ejecutó posiciones bajistas en la empresa por allá el 2018, probablemente por varias razones, por los problemas a nivel de eficiencia energética que podría mostrar MCM, algo importante después de saber las nuevas exigencias en temas de criterios climáticos por parte de la UE; Por la subida de los precios de la celulosa y las materias primas en general y por los problemas que pudiera tener a corto plazo con Clariana. Esto, sumado a que por aquel entonces las empresas Value mostraban un momentum negativo, creaba una divergencia bajista a nivel cualitativo sobre la acción, si sumamos a que quizás el precio estaba algo inflado, podemos ver como a partir de dicha posición bajista las expectativas con respecto a MCM cambiaron en la dirección contraria, y una vez las expectativas cambian... da igual que seas el Papa que todos te ven Demonio.En cualquier caso, como diremos más adelante, esto no es mala señal... sino al revés, es una oportunidad.

Por otro lado, el modelo DFC que se ha escogido está modelizado con hasta 100mil simulaciones para las posibles evoluciones en ventas, amortizaciones, tasa de crecimiento y coste de capital. dando un resultado medio de 15€ como precio mínimo y 25€ como precio medio, veremos que esto concuerda con el técnico a nivel más básico.

ANÁLISIS TÉCNICO Y CUANTITATIVO BÁSICO

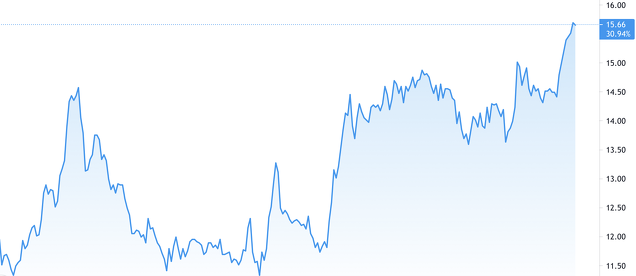

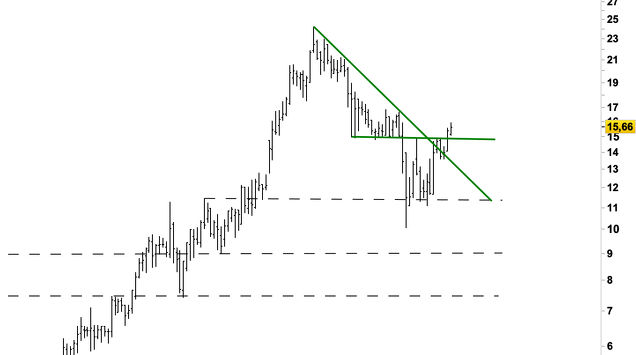

Nivel técnico-Chartísta: Observando el gráfico en tendencia de largo plazo, observamos que momentum mas bien no tiene. De hecho el activo se encuentra en una clara tendencia bajista a largo plazo:

Sin embargo, observamos que las dos principales resistencias las ha superado, probablemente después de las buenas noticias del último trimestre. A nivel charlista suele ser de utilidad delimitar los soportes y resistencias en base a el interés abierto y volatilidad de las opciones financieras del activo, así como la inercia marcada por el Skew de volatilidad, sin embargo, puesto que hasta donde llega mi conocimiento sobre MCM no oferta derivados financieros para el inversor retail, resulta difícil dilucidar exactamente donde pueden estar dichos niveles de soporte. Podemos echar mano de gráficos semanales donde podemos ver algo más claro donde podría estar:

Pero aun así resulta complicada la valoración de precios objetivos. Podríamos decir que el soporte cercano a los 15€ es sólido a nivel semanal, y que ha atravesado dicho nivel con fuerza, obviamente se deberá esperar a una corrección de vela para reafirmar el nivel, pero parece ser que en dicho punto se situaría la resistencia. En cuanto al objetivo podemos echar mano de impulso y del FDI (Fractal dimensionaros índex):

Se observa por tanto una inercia importante soportado por el doble suelo afianzado entre mayo y septiembre de 2020. Este impulso, que es confirmado también por el ADR, podría recorrer el doble de su trayectoria inicial, dirigiéndose a la próxima resistencia (quien sabe) situada cerca del nivel de 20€. Esto contrasta con la valoración en DFC realizada anteriormente, pero no en exceso, por lo que un precio objetivo situado entre los 20 y los 25€ podría ser coherente. No obstante habrá que seguir vigilando de cerca la evolución.

No ahondaremos demasiado en el análisis técnico de este activo, puesto que como dije anteriormente tampoco quiero hacer muy largo el análisis.

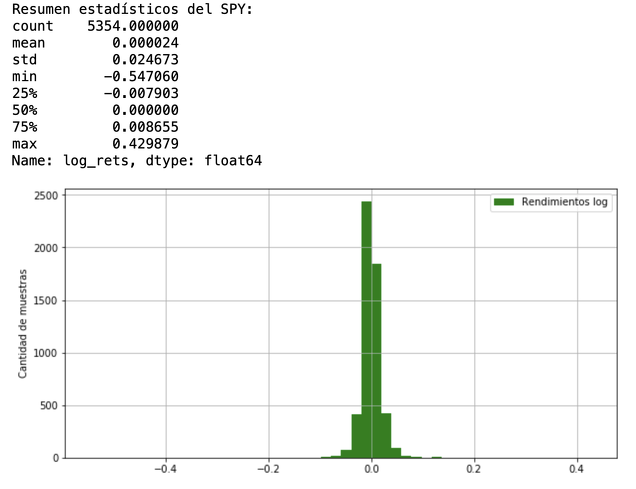

Nivel Cuantitativo básico: Para abordar el nivel cuantitativo básico, tan solo voy a mostrar los resultados de ciertos modelos matemáticos, estos modelos no deben tomarse de manera aislada ni como sistema de inversión, puesto que deberían estar enmarcados dentro de un sistema de estrategia validado y contrastado via backtest, por tanto tan solo se muestran con el objetivo de contrastar información ya recogida hasta ahora, no como inputs absolutos de inversión.

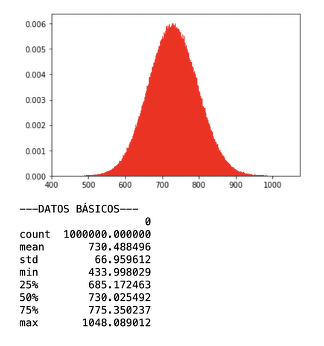

- Análisis descriptivo: Destaca la baja variabilidad del activo, siendo los picos en las colas probablemente por los splits realizados en ampliaciones de capital (o más bien pseudo ampliaciones de capital), en cualquier caso los movimientos bruscos no deberíamos esperarlos a diario en más de un 3-5%, lo que hace considerar que en cuestión de impulso vs resistencia reciéntenme atravesada, esta podría haber sido sana.

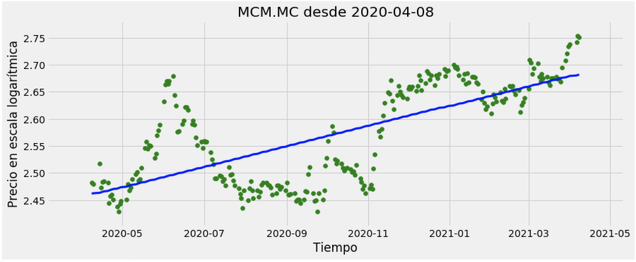

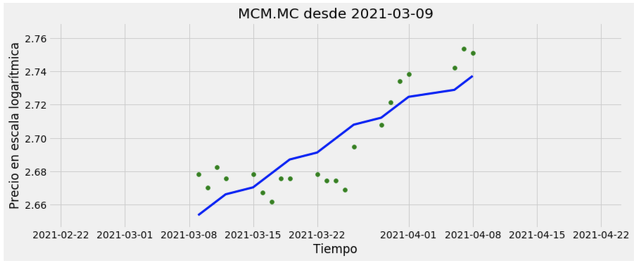

Aplicando una OLS simple a la cotización se observa a corto plazo una tendencia marcadamente alcista:

-

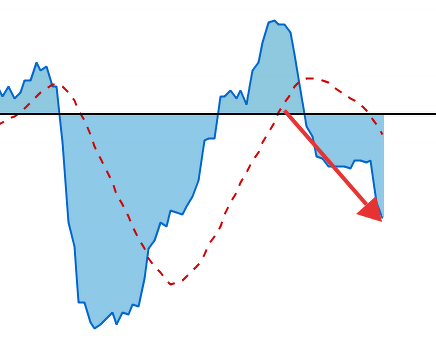

Modelo FFT: Aplicando un modelo de transformada rápida de Fourier para 10 armónicos suavizamos la señal en ondas bien definidas, donde nos sitúa al activo en el inicio de un movimiento alcista:

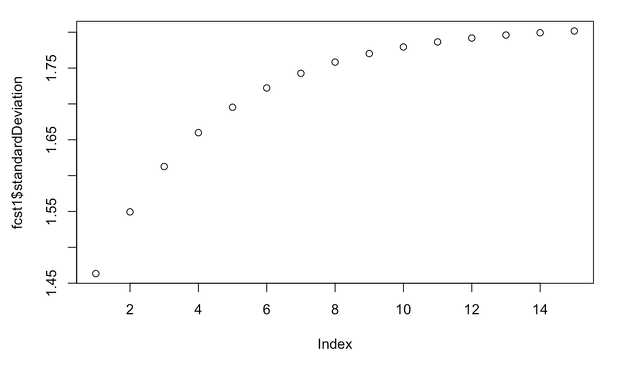

- Modelo ARIMA-GARCH: En su análisis de volatilidad se descubre, sin embargo, una predicción de incremento de volatilidad quincenal:

Esto iria en coherencia con la suposición de que al inicio de una perforación de una resistencia sin opciones de fuga libre, se esperarían correcciones de afianzamiento de nivel a corto plazo (vela de retroceso, cierto nivel de inestabilidad y de confinación del nivel), puesto que de aumentar en valor dudo que lo haga de manera brusca y lineal estilo post-covid, sino que más bien será gradual y más pausada con el tiempo.

- Modelo ARIMA-MONTECARLO: Nivel de probabilidad de descenso en niveles estables del 34,88% para valores de series temporales semanales, lo que quiere decir que, aun en límite, existe a nivel de análisis de series menos probabilidades de bajada que de subida, concuerda por tanto con el resto de la hipótesis.

No añadiré más modelos al estudio, puesto que tampoco es plan de marear al personal, y tampoco creo que añada mucho más valor a lo dicho ya hasta ahora. Si alguien tiene interés en cuanto a la concreción de resultados de más modelos matemáticos que me lo comunique por privado, este informe tan solo refleja la parte básica del análisis.

Como se puede comprobar entonces, se observa un técnico que podría estar mejor, pero que apunta maneras a futuro. El escenario invita a esperar a una corrección y a un afianzamiento de los niveles actuales, aunque también se pueden comprar a este precio, puesto que está bastante atractivo, esto ya entra dentro de la parte personal de cada uno.

PRINCIPALES RIESGOS Y VENTAJAS DE LA EMPRESA

Para resumir las partes buenas de MCM, podemos concretar que es un negocio con unas barreras de entrada muy grandes, lo cual le confiere un estatus monopolístico o oligopolístico importante, lo que hace mantener a ralla a posibles competidores. Tiene una caja muy fuerte y favorable, algo muy importante en este tipo de negocios. Su política directiva está orientada a la gestión Value, lo que hace que sus decisiones sean vista en gran medida desde la perspectiva del accionista, algo que ya, de entrada, se ve viendo en su política de dividendos, recomerá de acciones etc. A nivel técnico además no está nada mal si vemos la mala evolución que ha tenido estos últimos años (basada mayor mente en las malas expectativas de la empresa, pero nada justificadas)

En cuanto a los riesgos no son demasiados, pero son importantes. Por un lado tiene un bajo free float, que esto nunca es bueno a nivel del accionista. También destaca la incertidumbre de las adquisiciones más tempranas como Clariana, pero esto es algo que no podemos controlar directamente. Otro aspecto importante es la deuda, desde mi punto de vista no está suficientemente aprovecha para el accionista y deberían reaccionar ante este aspecto (realizando nuevas inversiones, diversificando y aumentando el nivel de deuda "efectiva" puesto que disponen de mucha caja y podrían perfectamente abordar una pequeña expansión, aunque también hay que decir a su favor que la incertidumbre que nos viene no ayuda, y quizás valga más prevenir que curar). Por último hay que tener en cuenta el negocio del tabaco, si bien ha demostrado que se mantiene estable o plano a lo largo de los años y que constituye una fuente de ingresos importante para la empresa, también hay que entender que esta tendencia tenderá a reducirse cada vez mas a nivel mundial, por lo que Miguel y Costas debería seguir intentando diversificar su patrimonio e ir trasladando el negocio hacia la parte más industrial del mismo.

CONCLUSIÓN - PARA QUÍEN ESTÁ DESTINADA LA INVERSIÓN EN MIGUEL Y COSTAS

¿Para quien está orientada la compra de esta empresa? Pues bien, si has sido capaz de leerte todo esto hasta aquí, es que por lo menos, algo de interés tienes. Veamos, personalmente suelo clasificar las acciones en diferentes estándares, existen acciones para especular, para invertir a corto, medio, largo plazo... y después están las empresas de "jubilación" que llamo yo. Las empresas de "jubilación" son empresas donde su fuerte está en la gestión, pero no en la gestión de dos días, sino en la gestión de toda la vida de la empresa, puesto que al analizar esto hay menos riesgo de maquillaje de cuentas, y más si se centra el análisis en los flujos de caja. Las empresas de "jubilación" con aquellas que tienen una directiva que está muy por encima de la media en competencia y profesionalidad, empresas que, a no ser que cambien los gestores, no van a quebrar o constituyen empresas muy potentes y con una gran estabilidad, son empresas que pueden pasar por malos momentos o les puede ir mal con alguna inversión, pero al final la gestión es tan buena que salen a flote.

MCM es una de estas empresas, creo que MCM constituye uno de esos activos a tener en cartera para muy largo plazo, de donde cobrar periódicamente dividendos y despreocuparte por un largo tiempo, obviamente seguir vigilando sus niveles y lo que hace la dirección y sus resultados anualmente, pero tenerla como valor estable. Por supuesto, puede bajar, pero puesto que la empresa mantiene una politica de dividendos que se remonta a muchos años atrás, esta rentabilidad por dividendo (que en este caso esta cerca del 4%) es un jugoso caramelo que podemos obtener sin preocuparnos demasiado. En otro caso, si se quiere especular, en el análisis ya estipulo los límites de compra venta, no se han de coger como algo que vaya a misa, siempre digo que se tenga precaución con cualquier análisis que se vea por internet (incluido el mío) puesto que pueden estar perfectamente mal y llevar a error, por favor, que cada uno haga sus deberes y considere lo que es mejor para su dinero, lo que aquí comunico tan solo es información para ayudar un poco en el análisis personal que haga cada uno en su casa.

Un saludo a todos, y nos vemos en el próximo post.

DISCLAIMER

Las opiniones e información ofrecidas en este post tienen carácter totalmente educativo y no constituyen una asesoría de inversión (compra/venta de valores). El autor no se responsabiliza del uso inadecuado que se haga de dicha información y opiniones.