Desde hace años he considerado el aceite de soja ZL como uno de las mejores materias primas para arbitrar con spreads. No todos los años es posible operarlo, pero este año parece que nos va a dar una buena oportunidad. Por eso es importante mantener alertas por si vemos alguno por encima de cero.

En el gráfico básico de arriba podemos ver que el spread octubre-marzo de aceite de soja en los últimos quince años ha estado muy pocas veces por encima de cero independientemente de si el precio de la materia prima ha estado alto o bajo ese año.

Normalmente el precio del contrato más cercano tiende a ser más barato que el lejano. En el contrato del lejano tienen que estar descontados los costes de almacenamiento, seguros e interés del dinero, ya que el que almacena el producto ha comprado el aceite y no lo venderá hasta la fecha de vencimiento del contrato. Pueden pasar meses desde que empieza a almacenar el producto y si lo ha pagado ya, tendrá que endeudarse hasta que lo venda.

Por lo anterior parece lo normal que un contrato cercano sea más barato que uno lejano. Así que cuando construimos el spread como contrato más cercano menos contrato más lejano nos tendría que salir una cifra negativa. En caso de salirnos positiva (mayor que cero) estaremos en backwardation.

Otro aspecto a considerar es de qué cosecha es cada contrato y por tanto qué factores afectan a los precios de cada contrato. En la soja la temporada de cosecha en USA y en el hemisferio norte ocurre durante octubre, noviembre y en algunos estados la cosecha se puede alargar hasta diciembre. Sin embargo en el hemisferio sur la cosecha se produce en los meses de primavera (allí es otoño). Brasil y Argentina son grandes productores de soja.

Actualmente como vemos en el gráfico de arriba tenemos un deterioro de las condiciones de la producción de soja en USA este año.

En este momento los problemas de los intermediarios que realizan el crunch de la soja, afectados por el coronavirus, están provocando desabastecimiento. Además China se ha puesto a comprar materias primas a USA como si no hubiera un mañana. Abajo un gráfico de las subidas de las importaciones por parte de China.

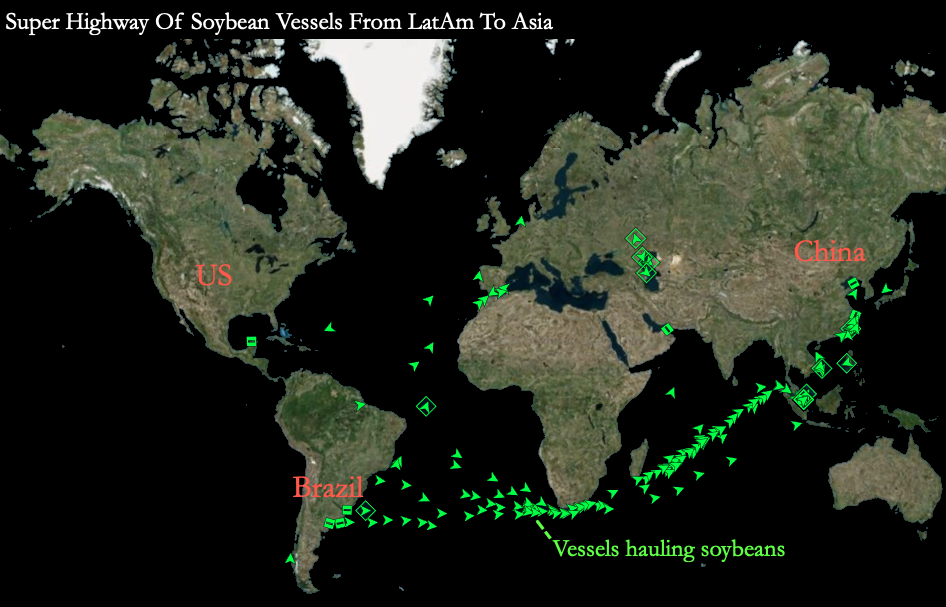

Efectivamente se ha visto cómo se han incrementado las compras chinas de granos desde abril. La cosecha de China de maíz esta siendo mala y eso está forzando los precios al alza. No obstante Brasil y Argentina podrían absorber esta demanda y evitar la subida de precio. La cosecha de Brasil va a ser muy buena. Abajo el gráfico de los barcos que están transportando soja de latinoamérica a Asia.

Todo esto está lanzando los precios de la soja y esto hace que el precio de los contratos más lejanos sigan esta subida. Hablamos de contratos sobre soja que todavía no se ha plantado y sobre la que nos sabremos las cifras de exportaciones hasta dentro de muchos meses.

En el ZL tendremos spreads de cosecha nueva, cosecha vieja e intercosecha y cada uno de estos se verá afectado de forma diferente por el mismo factor. Cosecha vieja son los contratos hasta diciembre, momento en que ya ha entrando en los elevadores o silos la cosecha nueva de soja. Después de unas semanas ya tendríamos la separación o crunch de la soja en aceite y harina, siendo almacenable por más tiempo el aceite que la harina que se enrancia más pronto y se almacena menos. Esa es la cosecha nueva que tenemos a partir de diciembre y los precios de esos contratos se verán afectados también por la cosecha de Brasil que afectará más a los contratos a partir de marzo.

Este backwardation en los futuros de soja no durará mucho. Habíamos detectado esta anomalía hace unos meses, pero ahora es momento de usar la "táctica carroñera" que alguna vez hemos mencionado. Cuando algún compañero se ha metido en un spread y empieza a sufrir por las pérdidas acumuladas o se ha salido en pérdidas, es un buen momento para revisar esa operación. Si antes el precio para entrar era bueno ahora es posible que sea mejor. Válido para el ZL y el lumber LB que también está en precios anómalos. El ZL es mucho más noble que el LB. Este año de coronavirus está provocando mucha volatilidad y eso es lo que necesita un trader para poder operar.

Al final tenemos que revisar los fundamentales, pero lo importante es la regresión a la media de esos spreads. Yo he elegido el ZL de octubre de 2021 y marzo del 2022. Un intercosecha que está todavía por plantar por lo que le queda mucho tiempo para poder ajustarse. Lo cogí sobre cero así que ahora lo tengo en pérdidas, pero parece que el precio se ha parado.

En el seasonal de Scarr si ponemos este spread todavía no se ve bien porque lo construye sobre el de 2020-2021.

Vemos cómo el spread se ha ido para arriba desde el momento que se firmó la fase uno del trade deal entre USA y China y los chinos empezaron a comprar granos. En las últimas semanas las exportaciones a China se han disparado.

Entré en ese spread porque hace un mes era el que me parecía el que mejor estaba antes del último pico. El punto en el aceite de soja es de 600$ y las garantías de mantenimiento están sobre los 350$. Si se le saca algo más de medio punto a este spread tenemos un rendimiento de 100% sobre las garantías depositadas.

Os pongo el resto de spreads de ZL que tengo en el radar. Yo suelo intentar spreads de ZL en los que se pueda sacar al menos medio punto, eso hace que tenga que irme a los intercosecha.

El mayo-julio con Brasil cosechado y con 2 meses entre contratos es el de menor rango, pero con los precios de este año podría ser aprovechable por los que "van a lo seguro".

En éste de abajo se ve que el spread más lejano se ha visto muy afectado por el precio de septiembre de este año. Cosecha vieja el septiembre frente a diciembre, un híbrido cosecha nueva-vieja porque se sigue liquidando lo que hay almacenado de la cosecha del 2019 y ya se está vendiendo algo del aceite ya procesado de este año. Spread de 2021 y 2022 se ven en esta gráfica, a ambos se le puede sacar casi un punto.

El diciembre mayo también está muy alto, sobre todo el más lejano.

Hay que tener cuidado con algún posible repunte por noticias de exportaciones, mala cosecha o guerras comerciales entre países, pero a la larga es muy probable que los spreads se ajusten y vuelvan a la normalidad. Con un buen stop y un ratio win/stop 1:1 parece una buena oportunidad para sacarse un dinerillo de cara al invierno.

Buena pesca,

Latirus

Disclaimer: esto no es una recomendación de inversión, ni mucho menos :)