Empresa

Somec es una empresa que cotiza en la bolsa italiana bajo el ticker $SOM y capitaliza 130M€ a 19€ por acción.

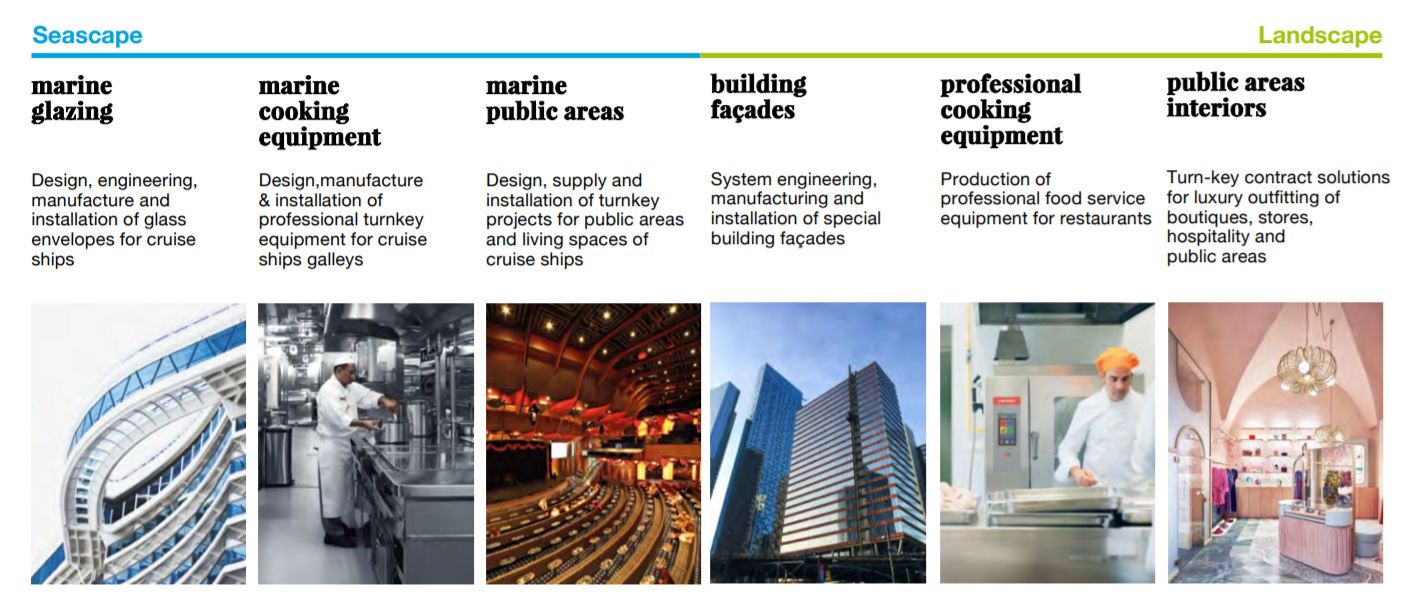

Principalmente se dedica a la construcción del acristalamiento para cruceros y edificios. A lo largo del tiempo han ido adquiriendo a otras empresas y ahora también hacen equipamiento de cocina industrial, diseño de los interiores de los cruceros y otras actividades.

Entendería que viendo la situación en que se encuentran cruceros sumado a que el tipo de negocio no parece extremadamente atractivo, dejaras de leer aquí, pero te recomiendo que no lo hagas.

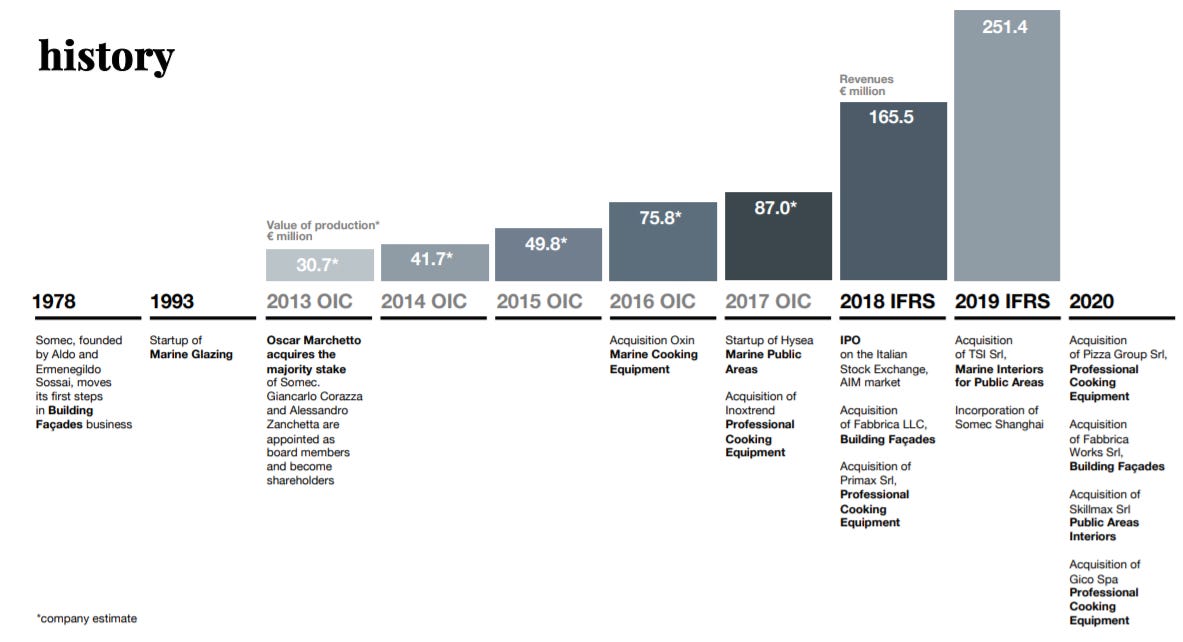

Somec es una historia de crecimiento a base de adquisiciones con un crecimiento anualizado superior al 35% desde el 2013. Nacieron como una empresa especializada en acristalamiento para edificios y luego derivaron hacia acristalamiento marino. A partir de este punto han ido diversificando su negocio.

Negocio

Operan bajo el nombre de diferentes empresas. Aquí nombro alguna de ellas:

- Navaltech: Construcción, renovación y actualización de los cristales de barcos. Negocio recurrente y muy predictible, ya que va en función del contrato y del cliente.

- Oxin: Diseño, producción de cocinas para cruceros, puesta en marcha de soluciones de catering y mantenimiento.

- Sotrade: Soporte e instalación de los productos de la empresa.

- Primax: Soluciones innovadoras para la refrigeración profesional.

- Somec Shanghai: En expansión en China después de firmar los dos primeros contratos de servicios in situ con personal técnico para actividades de reacondicionamiento y mantenimiento para barcos de nueva creación. El grupo ya ha empezado actividades de exploración y marketing para crecer en el país e informan que se ven bien posicionados.

- Total Solutions: Diseño, ingeniería, gestión e instalación llave en mano de los interiores de los cruceros y obras civiles

El tipo de negocio es más bueno de lo que uno puede pensar. Las instalaciones técnicas son un punto crítico de las construcciones y si la ejecución no es buena puede suponer un desastre. Por este motivo, las relaciones entre empresas, si estas ejecutan bien, son a largo plazo debido a que ya se ha generado la confianza entre proveedores.

Operan a nivel de diseño, construcción, gestión del proyecto, mantenimiento y reparaciones, hecho que genera predictibilidad y recurrencia al negocio.

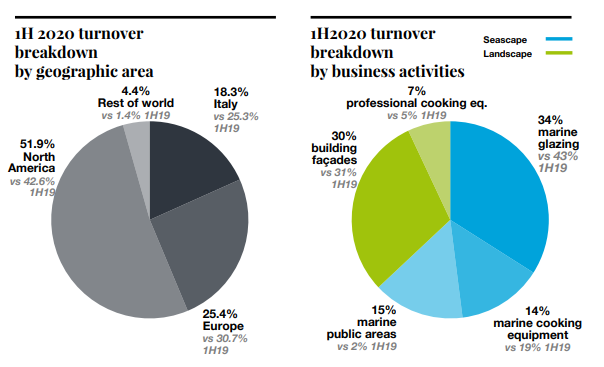

Los ingresos cada vez están más diversificados y todavía lo estarán más con las últimas adquisiciones realizadas este 2020. Personalmente pienso que son muy interesantes ya que en un futuro pueden generar ventas cruzadas entre las actividades que realiza Somec.

Puede parecer que el sector en que operan es muy intensivo en capital, pero la realidad es que no lo es. En 2020 tan sólo destinaron 3M€ en capex de mantenimiento (1,3% de los ingresos).

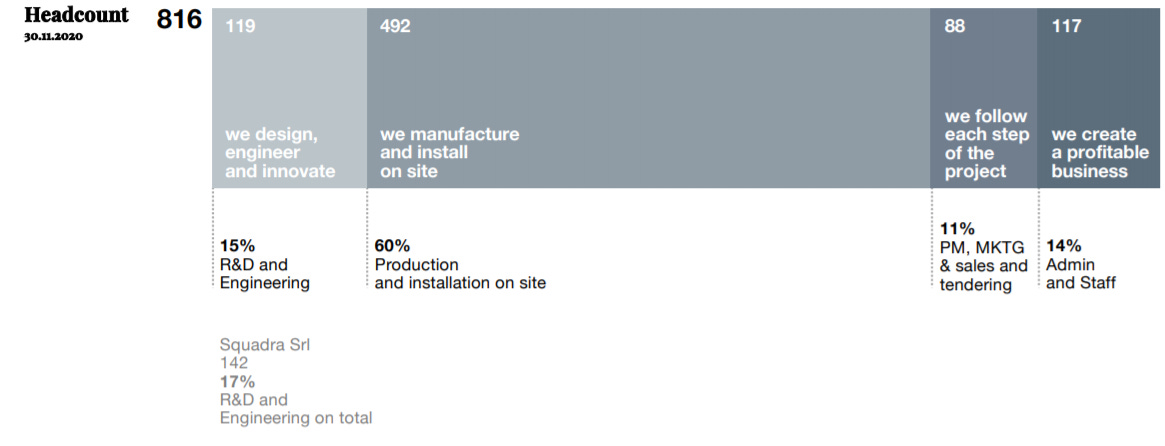

Los costes son muy variables. Trabajan bajo demanda de pedidos y pueden adaptar bien las compras de los materiales, la contratación de trabajadores, herramientas… También ponen especial énfasis en el I+D ya que para ellos es importante ofrecer soluciones eficientes a los clientes y muestra de ello es que casi un 20% de la plantilla de trabajadores está orientada en la investigación y desarrollo.

Algo que también veo muy positivo es que van creciendo mediante pequeñas adquisiciones comprando empresas muy de nicho. Esto le permite pagar menos por la compra y disminuye el riesgo de equivocarse.

Fundamentales

- Crecimiento anualizado >50% desde su salida a bolsa y >30% desde 2013.

- Márgenes operativos >50%

- Caja: 40M

- Deuda: 87M

- Deuda neta: 47M (2 Deuda/neta/EBITDA)

- ROIC > 30%

Los ingresos están bastante diversificados tanto a nivel de actividad como a nivel geográfico. A día de hoy los márgenes EBITDA de las actividades Seascape son algo superiores a los de Landscape (11,1% y 8,3% respectivamente según datos de 1H20). Con el paso del tiempo deberían seguir aumentando.

El nivel de deuda (Deuda neta/EBITDA ≈ 2) me parece que es aceptable por la predictibilidad del negocio y lo poco intensivo que es en capital, pues rápido se puede pagar si hay la necesidad.

Para valorar la calidad del negocio, muchos se fijan sólo en los márgenes, pero lo que realmente marca la diferencia es la rentabilidad sobre el capital invertido. En este caso, los márgenes brutos son bajos, del 5-8% (deprimidos por las altas dep & amo) pero los ROICS de la empresa son superiores al 30%. Como he comentado anteriormente, al ser poco intensiva de capital y tener estos retornos, tiene la posibilidad de ir componiendo a mayor facilidad si existe la posibilidad.

Al crecer mediante adquisiciones, el beneficio neto contable se ve muy reducido respeto al FCF ya que van amortizando estas compras. Es conveniente valorar la empresa con el FCF o EBITDA para tener una imagen más fiel de la situación real.

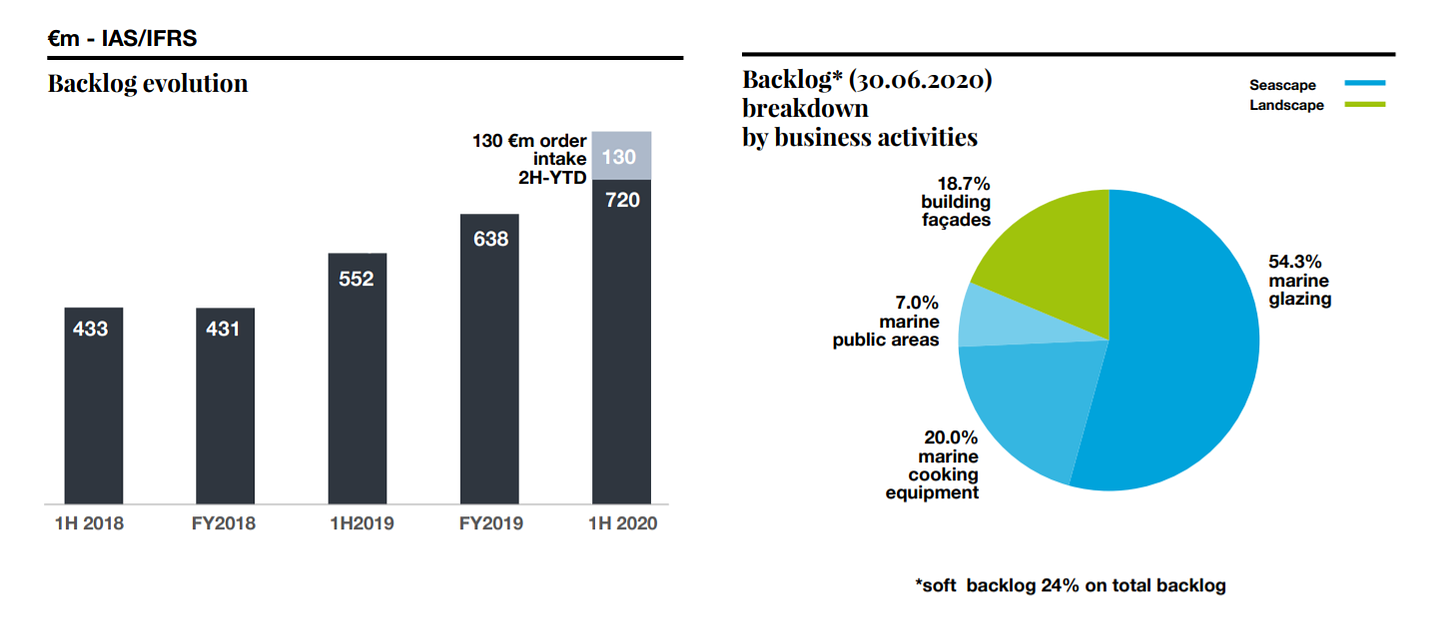

Cartera de pedidos

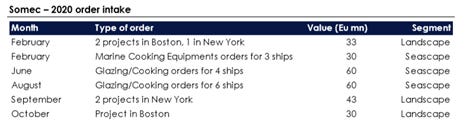

Durante este 2020 la cartera ha recibido órdenes de pedidos valoradas en 250M, aumentando el total en 750M, máximo histórico.

- Soft backlog: El 24% de la cartera de pedidos son contratos de intención de proyectos con horizonte temporal de 2022 a 2027.

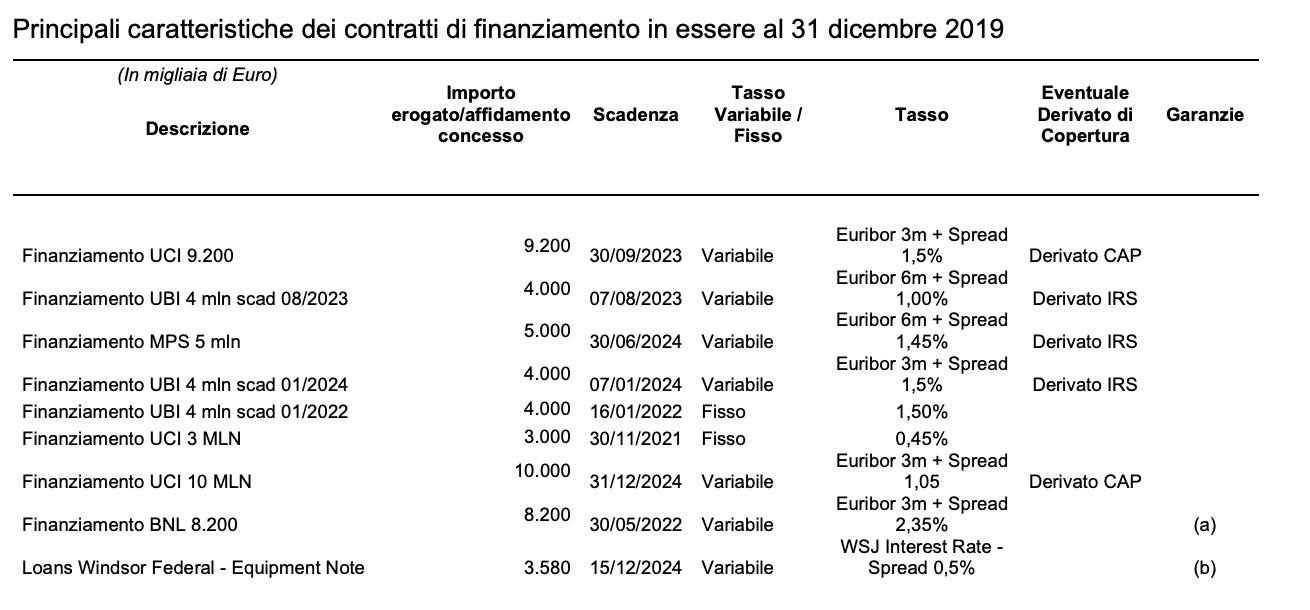

Calidad de la deuda

A pesar de que la directiva no ve mucho riesgo en la deuda, siempre es importante mirar a qué tipo de interés se están financiando y a qué plazo de tiempo.

En la siguiente tabla podemos observar que la deuda (informe anual 2019) que proviene de diferentes fuentes y sólo en 13%, 7M€ son a corto plazo (2021 - 2022). Toda la deuda restante se ha financiado a largo plazo, 2023-2024 con un tipo de interés muy bueno.

Resistencia a las crisis

Se podría pensar que estamos tratando con una empresa cíclica. La realidad es que el ciclo le puede afectar, pero el hecho de trabajar bajo demanda (actualmente cartera de 750M), ser una empresa B2B, tener los ingresos diversificados a nivel sectorial, a nivel geográfico y tener una base de coste flexibles le permite adaptarse bien en los entornos económicos y poder tener una predictibilidad en el futuro.

La diversificación hacia “Landscape”, la división de edificios, ya se implementó buscando una descorrelación al ciclo financiero. A pesar de ser una empresa diferente en la pasada crisis del 2008, Somec no sufrió descenso alguno.

Directiva

El 75% de la empresa está controlado por Venezia Spa, un grupo accionarial formado por Oscar Marchetto (CEO), Gian Carlo Corazza (COO) y Alessandro Zancheta (CFO). Los tres han dirigido la empresa desde 2013 dónde han multiplicado por 8 veces los ingresos en 7-8 años.

Parece que hay “skin in the game” y que además se tiene en cuenta al accionista. A nivel de asignación de capital, el crecimiento ha sido muy elevado sin necesidad de diluir al accionista mediante altas emisiones de acciones. Las adquisiciones realizadas son buenas y pagadas a un buen precio y en cuanto se ha podido, se ha repartido un dividendo considerable.

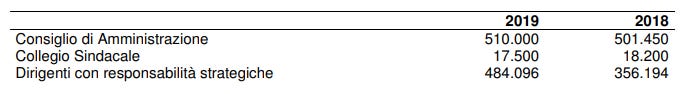

El salario bruto de la directiva y consejeros (compuesta por 5+12 personas) está en línea con la generación de caja que hacen. El total es de 1M €, lo que supone un 5-6% del EBITDA.

Auditados por EY.

Situación actual

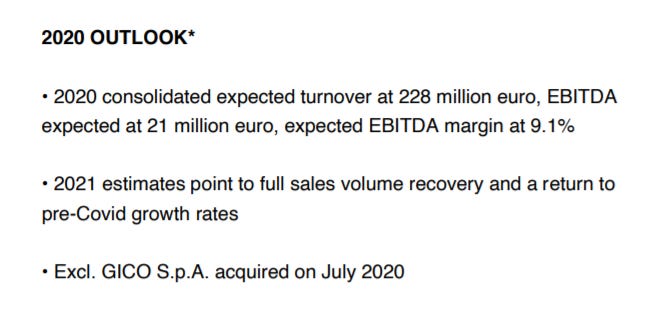

Durante este 2020, los ingresos tan sólo han bajado un 7,6%, que ha sido debido a la cuarentena total que tuvimos ya que no le permitió seguir con la actividad normal. A pesar de estos los márgenes EBITDA aumentaron demostrando la flexibilidad en costes.

Durante un año de inactividad total para los cruceros, la cartera de pedidos de Somec ha aumentado unos 250M, esto supone una cartera total de 720M para los próximos años.

La directiva se ha visto en una buena posición financiera y han aprovechado para salir al mercado y realizar adquisiciones (2020):

- Pizza Group: Dedicada al equipamiento de cocina profesional

- Fabbrica Works: Startup dedicada a la construcción de cristales para edificios

- Skillmax: Dedicada al diseño de zonas interiores

- Gico Spa: Dedicada al equipamiento de cocina profesional

Estas cuatro empresas van a suponer un aumento de más de 27M en facturación y 2,6M adicionales en EBITDA. Están abiertos a realizar más adquisiciones si existe la posibilidad.

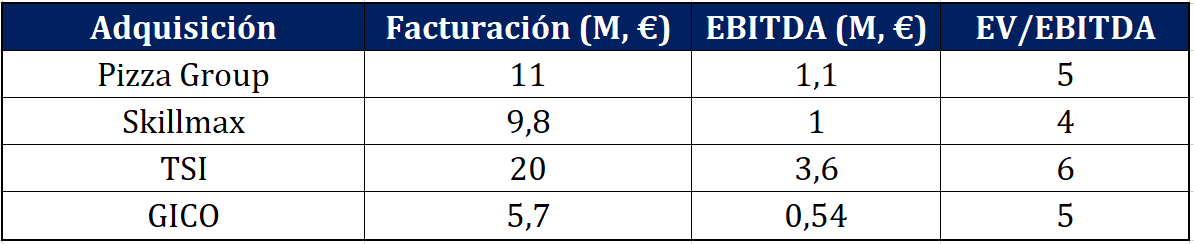

¿A qué precios hacen las adquisiciones?

Las últimas adquisiciones se han hecho a un precio entre 4-6 veces EBITDA, bastante barato y un precio que luego se debería reducir ya que los costes de la empresa se reducen al integrarla a una estructura mayor.

En mi opinión, me gustan mucho este tipo de adquisiciones porque la empresa cada vez va ganando mayor cuota de la cadena de suministro. Si logran ejecutar bien, hay posibilidad de mucha venta cruzada al ganar un contrato ya que tienen el propio departamento de I+D, diseño, fabricación de los productos, gestión del proyecto, puesta en marcha, mantenimiento, reparaciones y soluciones digitales.

Las últimas tres actividades pueden generar una mayor recurrencia y calidad en los ingresos en un futuro.

Los últimos comentarios de la directiva es que para el año 2021 esperan seguir creciendo a niveles pre-covid, lo que supondría seguir creciendo a ritmos del 50% en 2021.

Tendencia a largo plazo

Seascape

Con la pandemia que hemos sufrido, las intervenciones de reacondicionamiento están cobrando cada vez más importancia, principalmente debido a la necesidad de los barcos antiguos de seguir siendo competitivos y actualizados a las necesidades actuales. La tendencia es ir reacondicionando partes del barco mediante reformas más pequeñas.

En este ámbito, el posicionamiento de la empresa es muy bueno ya que pueden ofrecer los acristalamientos, la cocina y el diseño de las zonas públicas lo que permite una reducción de tiempo y de coste aumentando la probabilidad de interceptar rápidamente nuevas oportunidades.

La estrategia es aprovechar la reputación en los acristalamientos para generar ventas cruzadas en todo este tipo de actividades y posicionarse como un proveedor de confianza ofreciendo una alta gama de productos.

La posible expansión en China, gracias a los dos contratos en Shanghai, ofrecen mucha opcionalidad.

Landscape

El grupo todavía es pequeño para el mercado potencial que existe en el sector inmobiliario. Se quieren posicionar como proveedor de soluciones avanzadas que aporten un mayor valor y que permita una relación a más largo plazo y unos mejores márgenes.

También se tratará de buscar sinergias con la división de diseño de zonas públicas de Seascape con la división de Landscape.

Riesgos

- Riesgo cancelaciones de proyectos en cartera: No hay la certeza completa que la cartera se convierta en ingresos y por lo tanto, en caja pero lo consideran un riesgo bajo.

- Riesgo cumplimiento plazos de entrega: Supondría sanciones económicas y también perdida de reputación, pero según la directiva la probabilidad de que suceda es baja.

- Riesgo de reputación: Una mala ejecución en alguna construcción sería un golpe duro.

- Riesgo de competencia: Mediante la inversión en investigación y desarrollo se pretende mejorar el posicionamiento ofreciendo mejores soluciones.

Ventajas competitivas

Sinceramente no le veo una gran MOAT, pero existe el coste de cambio para el cliente ya que, al ser construcciones críticas, si la empresa sigue trabajando bien, las relaciones entre empresas acostumbran a ser a largo plazo.

Junto a las empresas que adquieren, tienen la reputación y el know-how del nicho gracias a llevar muchos años operando en el sector.

El equipo directivo también ha demostrado que es bueno y ya tienen la estructura de crecimiento junto a un buen ROIC para seguir creciendo.

Valoración

Actualmente la empresa capitaliza 130M € con una deuda neta de 47M € (EV: 177M€). La primera valoración que haré va a ser muy simple en este caso. Como he dicho antes veo conveniente valorarla por FCF o EBITDA por las adquisiciones que realizan.

Actualmente la empresa está a 9 EV/EBITDA y a 9-10 P/FCF.

El año pasado se generaron 20M€ de EBITDA y según el último informe de los analistas, con las últimas adquisiciones y la cartera de pedidos, se prevé que van a generar 34M€ en 2022 mientras que la directiva espera doblar (EBITDA = 40M€).

Si aplicamos un múltiplo de 8-10 veces ya supone una capitalización de 270-340M€ (un precio por acción de 35-45€) sobre los 130M€ (19€) o 177M€ (sumando la deuda) que cotiza a día de hoy. A precios actuales supone un “upside” interesante a 1-2 años con la opcionalidad de la expansión de múltiplos, de seguir creciendo orgánicamente, a base de adquisiciones, aumentar márgenes por escala y la expansión en China.

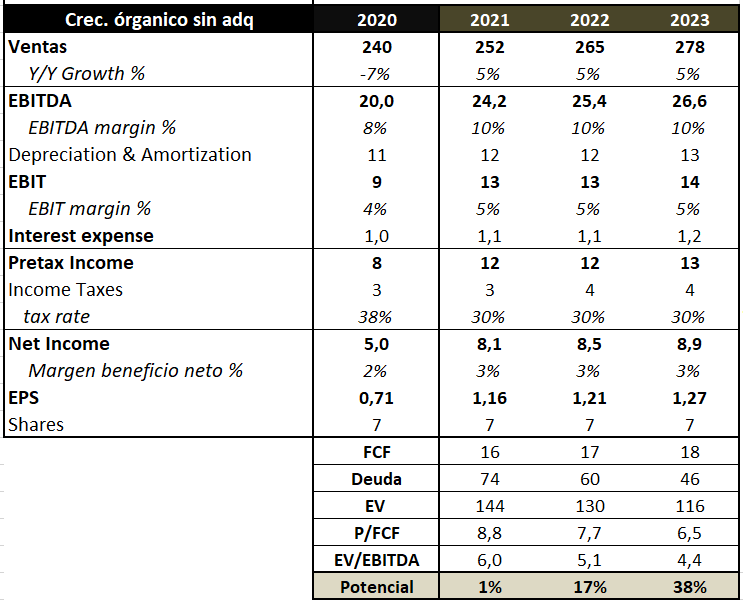

Escenario pesimista

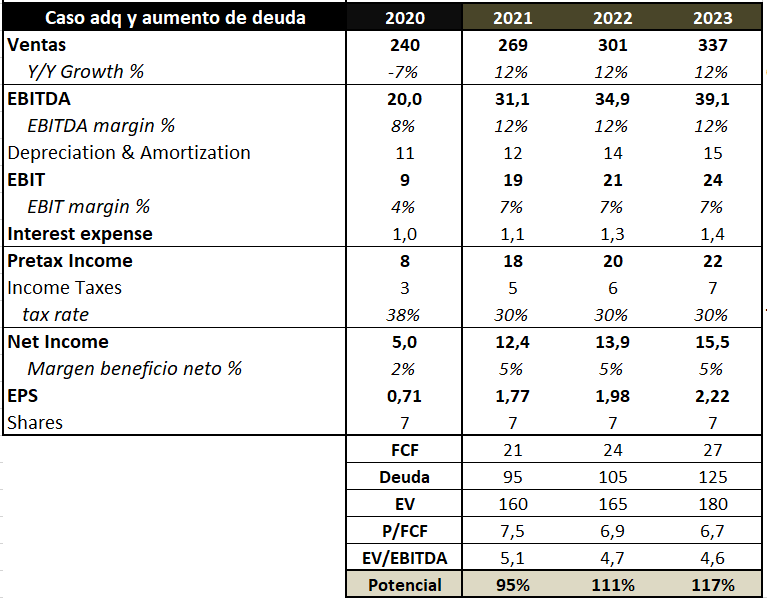

- Sólo hay crecimiento orgánico y no se realizan adquisiciones. Teóricamente hay 26M de facturación adicionales (adquisiciones 2020), pero se suponen sólo 12M.

- La mayor parte del flujo de caja generada se utiliza para pagar la deuda y no se asume el dinero sobrante como caja en el EV.

- Valoración mercado: 6 EV/EBITDA (potencial)

Escenario base

- Se realizan adquisiciones pero se disminuye el crecimiento de la empresa al 12% anual (respecto al actual 50% y con la directiva diciendo que esperan volver a estos ritmos de crecimiento en 2021)

- La caja y la deuda aumenta al mismo ritmo que la actualidad

- Valoración mercado: 10 EV/EBITDA (potencial)

En mi opinión he sido pesimista en el primer escenario y conservador en el segundo. A precios actuales, Somec ofrece un buen margen de seguridad.

Conclusión

Small cap italiana muy poco cubierta (tan sólo un analista) e ilíquida que sale reforzada de este último año. Empresa con un elevado crecimiento, negocio de nicho y de calidad con altos retornos sobre el capital empleado, poco intensiva de capital, con capacidad innovadora y con la directiva alineada.

La valoración se ve deprimida por el sentimiento de mercado acerca los cruceros, pero la realidad es que Somec ha seguido operando con total normalidad, aumentando su cartera de pedidos y realizando adquisiciones por lo que la posición de la empresa es mejor que la de hace un año.

Podría existir el riesgo de deuda, pero en todo momento la directiva ha informado que se ven en una posición financiera buena y han aprovechado para realizar cuatro adquisiciones a la vez que preparan su expansión en zonas geográficas nuevas.

En mi opinión, si la directiva es capaz de replicar simplemente lo que vienen haciendo en el pasado, creciendo a base de comprar negocios nicho a empresas pequeñas, ir generando sinergias entre ellas, en los próximos años podría ser la típica empresa “compounder”.

Blog personal: https://jordinoguera.substack.com/

https://twitter.com/Jordi10Noguera

Blog personal: https://jordinoguera.substack.com/

https://twitter.com/Jordi10Noguera